本报记者昌校宇

回首来时路,砥砺新征程。

党的十八大以来,资本市场改革不断深化。金融机构作为中国资本市场的主要建设者和参与者,不仅见证了市场的成长与蜕变,也充分享受到市场改革发展的红利。

这十年,券商作为资本市场“看门人”和优质资产“发现者”,初步形成具有中国特色的投行文化,较好地回答了注册制这一时代之问,并在服务实体经济和践行国家战略上体现担当。

这十年,基金乘风破浪,在成长为居民理财和养老金融服务中坚力量的同时,扮好企业成长价值挖掘者的角色,引领市场长期价值投资潮流,为实体经济发展注入稳定资金。

这十年,期货发挥发现价格、管理风险、配置资源功能,为保供稳价大局贡献积极力量。“保险+期货”试点的不断创新,为产业可持续发展提供新路径,帮助农户避险增收。

这十年,各路机构资金参与资本市场投资的渠道进一步丰富,且带动长期投资理念在资本市场发挥更为突出的作用。

中介机构创新求变

服务实体经济显担当

筚路蓝缕,春华秋实。

早期的券商发展内部受制于人才与资本匮乏,外部纠结于资本市场广度、深度有待拓展,收入主要依赖经纪业务。2001年便扎根于投行一线的中信建投投行委委员、董事总经理李旭东对此感慨颇深。

“在保荐制实施早期,投行选择客户主要考虑业务规模、能否过会等,覆盖行业较为传统,行业研究流于形式,执业能力提升缓慢。试点注册制改革推动投行业务模式从审核导向转为价值发现,投行更加重视行业研究,聚焦服务科技创新。”李旭东向记者举例道,以我们保荐的铂力特来说,2014年,该公司租用西北工业大学两千多平方米的简易厂房,生产办公挤在一起,条件艰苦。2019年成为科创板首批上市公司中的一员后,铂力特利用募集资金建起现代化智能工厂,一跃成为先进的金属3D打印企业。每次看到铂力特的巨大变化,作为投行人的自豪感都会油然而生。

细数近十年发展,被称为资本市场“超级联系人”的券商背后,一条从规范壮大到主动谋求转型的脉络清晰可见。

从业绩数据看,证券行业的资本实力已今非昔比,发展更为稳健合规。据中国证券业协会公布的数据,2021年全行业证券公司实现营收5024.10亿元,实现净利润1911.19亿元,较2012年末分别增加288.05%、480.38%。此外,2021年末,证券行业净资本达2万亿元,是2012年的3倍。行业整体风控指标优于监管标准,合规风控水平整体稳定。

天风证券副总裁朱俊峰坦言,券商在履责过程中曾存在责任边界划分不清、信息披露不合规、诚信缺失等问题,经过资本市场近十年的发展叠加注册制的铺开,监管机构对券商在尽职调查、信息披露、询价定价、风险管理等环节的要求不断提高、核查责任不断加大,券商责任担当不断强化,执业质量持续提升。

业绩并非衡量券商稳健发展的唯一标尺。中航证券首席经济学家董忠云表示,近十年,顶层设计更为注重金融与实体经济的协同发展,资本市场服务实体经济的广度深度显著拓展,券商对实体经济的“适配性”也随之大幅增强。

“这十年,券商通过服务于IPO、股权再融资、债权融资等举措促进实体经济发展,直接融资规模及其占社会融资的比重稳步上升。”据广发证券投行委介绍,直接融资规模由2012年的1.80万亿元上升至2021年的11.54万亿元,占社会融资的比重由2012年的14.0%上升到2021年的36.8%。同时,截至2022年8月11日,注册制试点以来,券商已分别保荐447家、348家、105家公司在科创板、创业板和北交所上市,促进一批有成长空间的硬实力实体企业可持续发展。

中金公司投资银行部负责人王曙光认为,近十年,券商切实提高政治站位、主动担当作为,深度参与多层次资本市场建设,充分发挥资源配置功能,服务经济发展实现量质双升。

这十年,与资本市场一道破浪前行的还有另一支专业机构——基金。

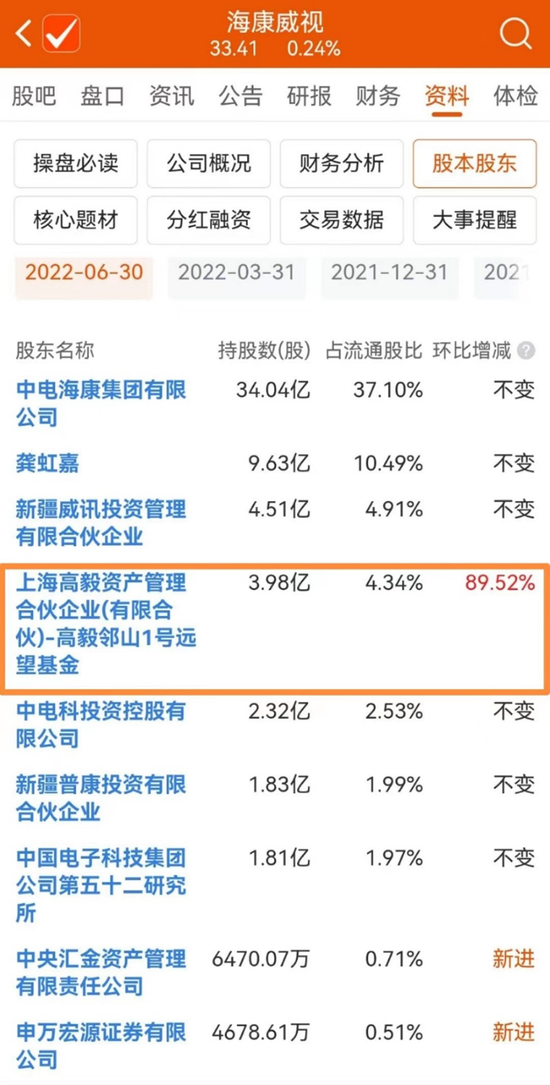

历史镜头拉回2012年,时年14岁的公募基金管理规模仅2.8万亿元;十年后,公募基金规模已逼近27万亿元,十年增长超8倍,行业实力大幅增强。同时,我国私募基金已从量的增长向质的发展迈进。截至2022年6月末,登记在册的私募基金管理人2.4万家,管理基金数量13万只,管理资产规模近20万亿元,基金数量和管理规模均跃居世界前列。

招商基金研究部首席经济学家李湛认为,规模只是结果,其背后体现的是近十年基金告别“野蛮生长”,以完善的内控体系和稳健的业绩赢得投资者的认可,而这也正是基金长期稳健发展的根基所在。

截至2022年6月底,股票型基金近3年、近5年、近10年回报率分别为62%、61%、144%;混合型基金近3年、近5年、近10年回报率分别为73%、80%、255%;债券型基金近3年、近5年、近10年回报率分别为14%、25%、84%。上海证券基金评价研究中心分析师姚慧表示,“尽管基金净值会遇到短期波动,但若投资者坚持长期投资,基金展现出的长期赚钱效应就能给投资者以满意答复。”

截至2022年一季度,公募基金中主动权益类基金规模约3.42万亿元,相比10年前增长4.5倍。嘉实基金认为,“这十年,公募基金坚持主动管理本源,通过发展主动权益类基金,进一步引导社会资本流入先进实体产业,持续赋能实体经济发展。”

在姚慧的观察中,近年来,各类ETF、固收类产品、REITs、FOF等产品创新层出不穷,搭建居民财富和实体经济的桥梁,为我国产业升级、战略转型提供充足的金融“血液”。

自2002年首批社保基金投资管理人获批以来,公募基金在养老金投资管理中的作用日渐显著。目前公募基金受托管理各类养老金超4万亿元,占我国养老金委托投资管理规模的一半以上。

李湛表示,近十年,得益于监管机构持续完善基金业基础性制度建设,激发内生动力,行业高质量发展成效明显,回归到服务实体经济的初心和本源。

在资本市场中,期货这支专业机构的业务稍显与众不同。随着市场规模不断扩大、产品和业务多元化,已步入盛年的期货市场在服务实体经济、防范风险、保供稳价等方面作用明显。

这十年,我国期货市场新上市品种69个,超过前20多年上市品种数量的总和。截至目前,期货期权品种已有99个,基本涵盖国计民生主要领域。

此外,“保险+期货”的组合也把农产品的部分价格波动风险转移到期货市场进行对冲。经过6年的试行、推广,“保险+期货”模式已得到市场认可,对服务“三农”、促进产业实体发展提供有力保障。截至2022年6月30日,期货经营机构通过“保险+期货”模式为脱贫地区天然橡胶、玉米、大豆、鸡蛋、苹果等品种提供了价格保障,承保货值约547.6亿元。

中泰期货党委副书记、鲁证资本董事长李学魁解释道,“相对于直接参与期货市场,保险产品对农户来说要更熟悉,且不需要考虑保证金占用、强行平仓等期货规则,更易于农户的理解和接受。”

长期机构投资者力量壮大

与市场迈入良性互动期

躬逢其盛,与有荣焉。

由于2016年初正处于市场大幅波动期,刚踏入基金业的中航基金管理有限公司不动产投资部总经理宋鑫曾陷入迷茫。他回忆称,“当时部分基金公司为扩大投资收益,很多资管计划都通过嵌套、配资等形式进行投资,造成市场无序空转。此外,遇到市场大幅波动时,投资者情绪波动较大,叠加彼时大多是当年考核投资业绩,造成部分从业者出现短期投资行为。”

“得益于资管新规等政策的陆续出台,价值投资、长期持有的投资理念得以真正落地。”宋鑫坦言,如此一来,基金公司淡化基金短期排名改为替投资者赚钱的考核指标,基金经理也调整为基于长期价值的成长投资风格;投资者则包容性更强,更关注三年期、五年期投资业绩。

同时,随着近年来监管机构着力深化投资端改革,壮大各类中长期投资力量,以基金为代表的机构投资者力量开始崛起,并与资本市场稳步迈入良性互动期。

这十年,专业机构投资者力量持续壮大。截至2022年5月底,境内专业机构投资者和外资持有流通股市值占比达到22.8%,比2016年提升了6.9个百分点。2021年个人投资者交易占比首次下降到70%以下。

“监管机构还通过一系列措施提高机构投资者权益投资比例,夯实长期机构投资者入市基础。”董忠云分析称,一方面,优化中长期资金入市政策环境,完善权益投资的会计、业绩评价等制度安排;另一方面,逐步强化长周期考核,推动各类机构投资者重视权益投资,加强投研能力建设。

专业买方队伍不断壮大。截至2021年底,银行理财市场规模29万亿元。华夏理财总裁苑志宏表示,近年来,银行理财的存续期限不断拉长。资管新规出台初期的2018年,新发封闭式理财产品加权平均期限仅有186天,到2021年12月份新发封闭式理财产品加权平均期限大幅延长至481天,银行理财正积极融入国家高质量发展战略,在科技创新、绿色发展等重点领域投入长期资金。

这十年,保险资金投资股票和证券基金的余额从2500多亿元增加至当前的近3万亿元,实现超10倍的增长。大家资产介绍,险资具有长期性和稳定性,承受短期波动的能力相对更强;同时,险资投资立足长期、重视估值,在市场大幅下跌、估值具有投资价值时,有能力、有意愿采取逆势操作。

截至2021年,我国居民金融资产占比达30%以上,其中权益类资产占比近20%,居民配置金融资产的比例大幅提升。中信建投资产管理部行政负责人表示,监管机构多次提到强化券商财富管理功能定位,加之资产管理需求巨大,券商转型财富管理大势所趋。同时,券商资管等机构投资者在行业认知、市场跟踪等方面优势凸显,长期价值投资理念又深入人心,对服务实体产业、降低市场短期波动等起到关键作用。

外资机构频频落子

为中国经济投下“信任票”

举旗定向,纲举目张。

在受诸多不确定性因素扰动的全球资本市场中,谁能提供源源不断的增长动力和发展商机?对于瑞银全球金融市场部中国主管房东明来说,答案显而易见,“体量大、潜力足、前景好的中国资本市场值得配置。”

房东明近距离了解中国资本市场是缘于QFII,其就职的瑞银于2003年第一个拿到QFII资格,也由此成为市场双向开放的参与者和见证者。房东明认为,“中国资本市场迎来开放的黄金十年,机构化、国际化及创新化的三大趋势令人瞩目。

董忠云分析称,“频频‘落子’中国的外资机构用行动为中国经济和资本市场投下‘信任票’,也侧面印证十年资本市场双向开放程度达到前所未有的高度。”

这十年,中国资本市场高水平制度型开放稳步推进。证券基金期货行业外资股比限制全面放开,吸引越来越多的外资机构扩大在华业务,目前已有摩根大通、瑞银证券、野村证券、富达国际等12家外商控股或全资证券基金期货公司获批,花旗银行等3家外资银行在华子行获得基金托管资格。互联互通不断深化,沪深港通制度安排持续优化,ETF纳入沪深港通标的落地实施,沪伦通机制对内拓展到深交所,对外拓展至德国、瑞士。A股纳入国际知名指数并不断提升比重,在中国香港推出A股指数期货。

瑞银集团已迅速行动,先后两次增持瑞银证券股权,现持股比例已提升至67%。瑞银证券相关负责人表示,“我们用实际行动印证瑞银对中国市场的长期承诺。”

除了外资券商在华顺利展业,银行业、保险业外资机构也加快入场。2021年,在华外资银行资本和资产均较十年前增长超过50%,在华外资保险公司资本十年间增长1.3倍,资产增长6倍。

资本市场的双向开放也倒逼合资机构全方位提升能力。上投摩根基金是一家既有全球“基因”又了解中国本土的合资公司,公司副总经理郭鹏表示,“更多全球领先的外资机构加码中国,有利于我们学习其先进投资和管理理念,提升专业投资能力和客户服务水平。”

在中国资本市场双向开放服务意识不断提升下,外资机构在华已从“水土不服”转向渐入佳境,开始分享中国资本市场发展带来的红利。

摩根士丹利亚太区CEO高浩沣表示,看好中国资本市场快速发展带来的广阔机遇,未来将在人才与设施方面继续投入。

砥砺奋进十年路,金融机构支持实体经济发展再进阶。如今,众多成熟的金融机构,在光阴的历练中,锚定新坐标,演奏新乐章,向着形成更大规模、更高质量的目标再起程。

炒股开户享福利,入金抽188元红包,100%中奖!