半导体是兼具成长+周期的行业,历次周期都有异同,我们对1978年以来的全球半导体周期进行了复盘。我们认为平均4-5年会经历一轮半导体周期,周期呈现“牛长熊短”的特征(上行1-3年,下行1-2年);从二级市场投资角度,在周期上行和下行阶段,SOX指数通常会经历“戴维斯双击”和“戴维斯双杀”;在周期见底反转的过程中,SOX指数往往领先基本面3-9个月;每轮周期中,都存在大幅跑赢SOX指数的个股机会。参考历史数据,我们认为2022年处于周期下行阶段,当前估值已位于历史底部区间,布局下一轮周期的时机或将不远。

1978年以来,全球半导体经历了7轮大周期,目前处于第8轮大周期。近20年来,全球半导体行业每隔4-5年经历一轮小周期。半导体需求侧多数情况下具备“连续”的特征,供给侧具备“阶跃”的特征,供需关系是造成周期的主要因素。我们看到2000-2020年个人电脑、功能手机、智能手机等下游终端的发展是半导体需求增长的主要动力,未来我们认为汽车电子、智能硬件、高性能计算将继续驱动半导体需求不断增长。

半导体销售额、存储器价格、库存水位、晶圆代工厂产能利用率、半导体设备销售额、硅片出货量等季度/月度数据是跟踪半导体周期的有效指标,我们认为通过多个指标的交叉验证能够判断出半导体周期所处的阶段。我们认为2021年可能是本轮周期的高峰,根据2015-2019年周期的规律,完成库存消化等过程需要4-6个季度。

费城半导体指数是投资半导体板块的方式之一,可以捕捉半导体板块的beta。按照2010年后的规律,费城半导体指数呈现“牛长熊短”的特征,每一次上行周期的开始首先由估值驱动,而后由业绩驱动,即资本市场对费城半导体指数的投资节奏要领先于全球半导体行业的基本面,通常领先3-9个月。

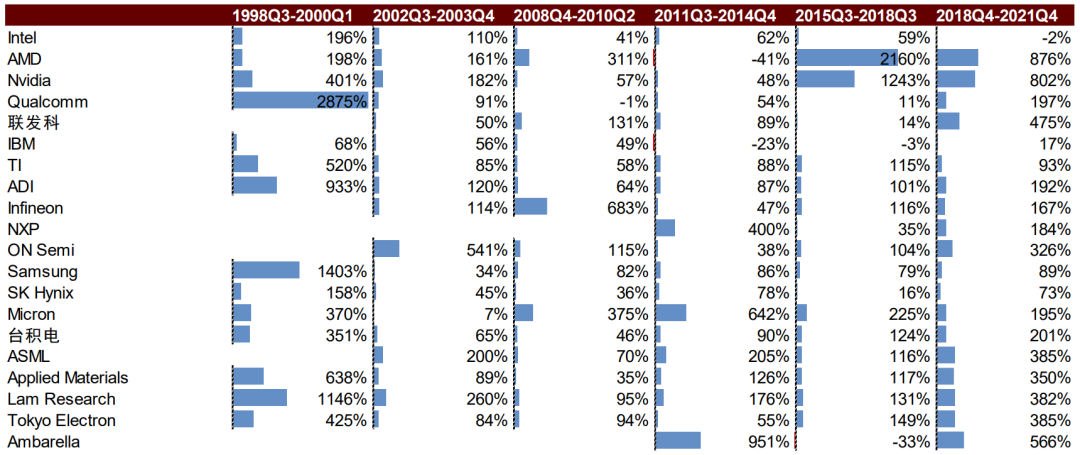

个股是投资半导体板块的另外一种方式,可以捕捉半导体板块的alpha。挑选出某一阶段具备技术优势、竞争壁垒的公司可以让我们获得超过投资指数的收益。我们看到在最近一轮半导体上行周期中AMD、Nvidia、Qualcomm、台积电、ASML的涨幅较为明显。展望未来,我们认为和高性能计算、汽车电子、先进制程制造相关的细分赛道将具备高投资价值。

我们认为半导体行业处于周期下行阶段,估值位于历史底部区间,布局下一轮周期的时机或将不远。

下游需求不及预期,全球贸易摩擦升级,美联储加息风险等。

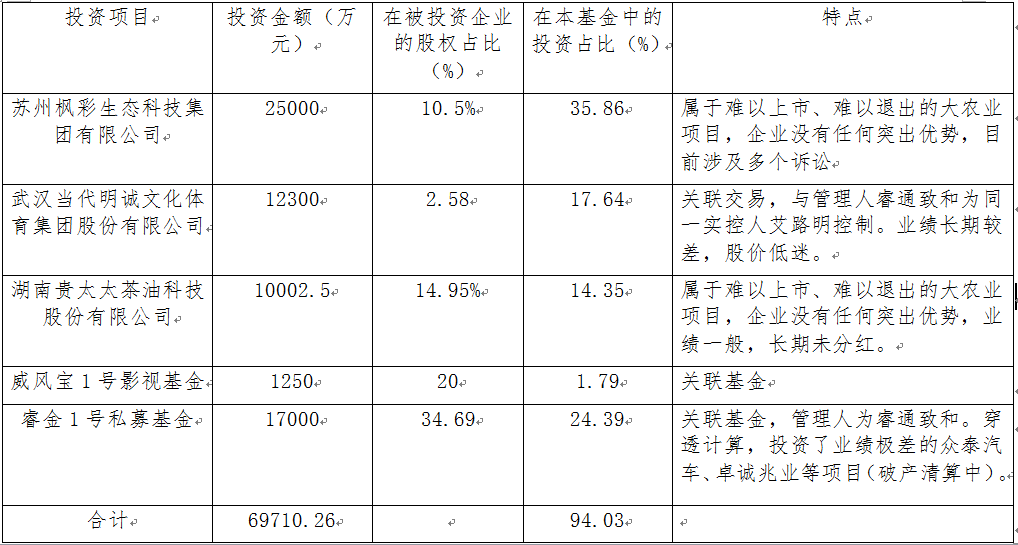

全球半导体周期复盘

1978年以来,全球半导体经历了7轮大周期,目前处于第8轮周期

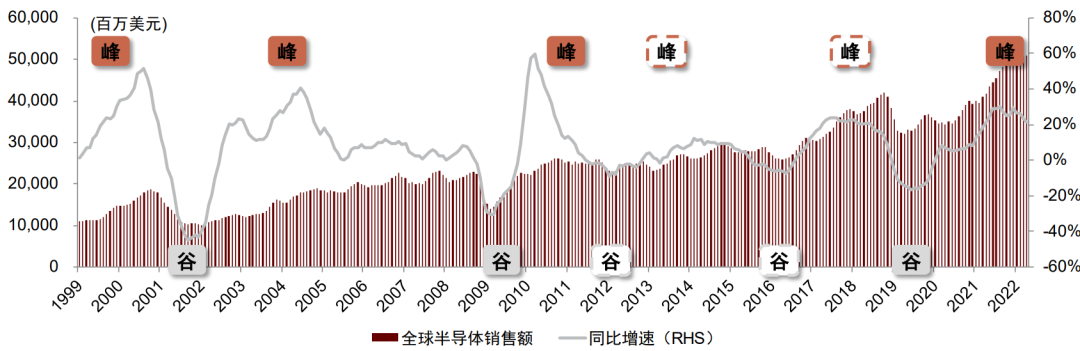

根据WSTS测算,2021年全球半导体销售额同比增长24%至5,412亿美元,达到历史新高度。1978年以来,全球半导体产业共经历了7轮大周期,目前正处于第8轮大周期,8个峰分别出现在:1980年前后、1984年前后、1988年前后、1995年前后、2000年前后、2004年前后、2010年前后、2021年前后(按照同比增速或绝对规模判断,有时两者同步,有时相差1年),7个谷分别出现在:1981年前后、1985年前后、1990年前后、1998年前后、2001年前后、2009年前后、2019年前后(按照同比增速或绝对规模判断,有时两者同步,有时相差1年)。

图表:1978-2021年全球半导体销售额

资料来源:WSTS,中金公司研究部

资料来源:WSTS,中金公司研究部近20年来,全球半导体行业每隔4-5年经历一轮周期

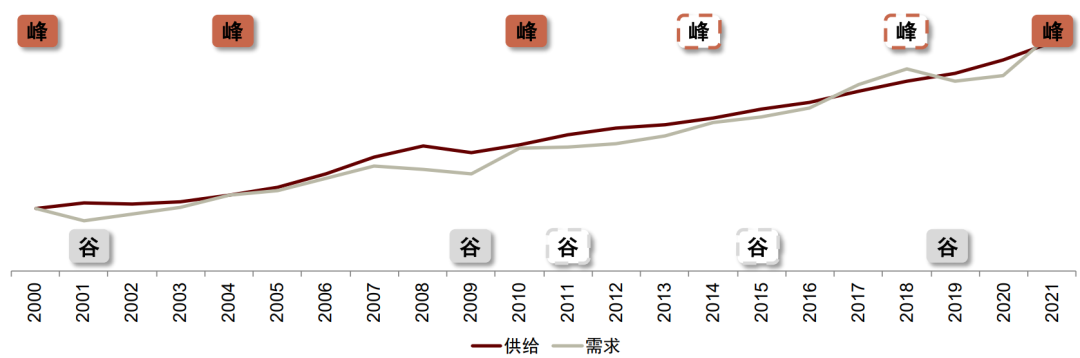

考虑到数据的可得性,我们主要研究2000年至今的几轮半导体周期。如果进一步细分的话,大的周期中又嵌套着小的周期。2000年、2004年、2010年、2014年、2018年、2021年是峰年(按照绝对规模判断,以下均按此标准),2001年、2009年、2011年、2015年、2019年是谷年。全球半导体行业每隔4-5年经历一轮周期。从谷到峰的上行周期通常1-3年时间,从峰到谷的下行周期通常1-2年时间。

图表:1999年至今全球半导体销售额(月度)

资料来源:WSTS,中金公司研究部

资料来源:WSTS,中金公司研究部供需关系是造成周期的主要因素

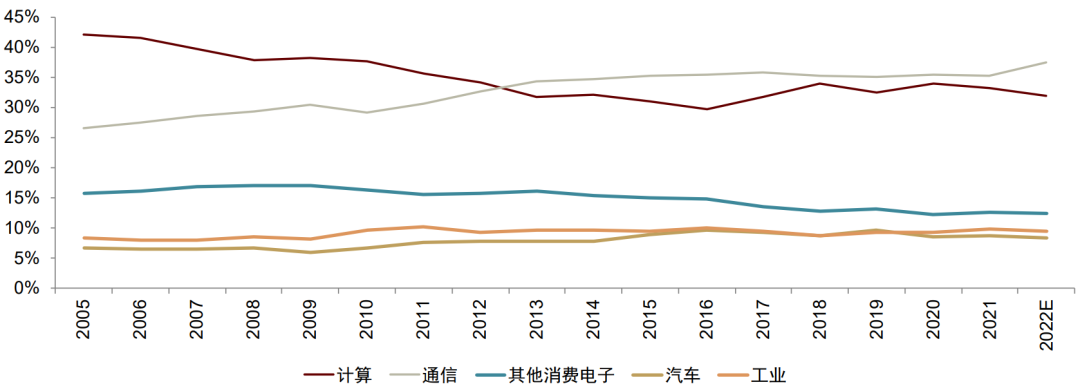

全球半导体销售额按下游拆分,2000-2010年间主要动力来自于个人电脑,2010-2020年间主要动力来自于智能手机。根据IDC数据,1998年全球半导体销售额中计算占比50%,通信占比8%;2003年全球半导体销售额中计算占比40%,通信占比20%;2017年全球半导体销售额中计算占比30%,通信占比32%。

图表:2005-2022E全球半导体销售额各下游应用占比

资料来源:IDC,中金公司研究部

资料来源:IDC,中金公司研究部半导体需求端较为分散,因此在没有“黑天鹅”事件发生时,保持稳定增长状态,具有“连续”的特征,2001-2021年20年间的CAGR为6.7%;在2001年互联网泡沫破裂、2008年金融危机等事件发生时,会呈快速下滑状态,发生10%以上回撤。

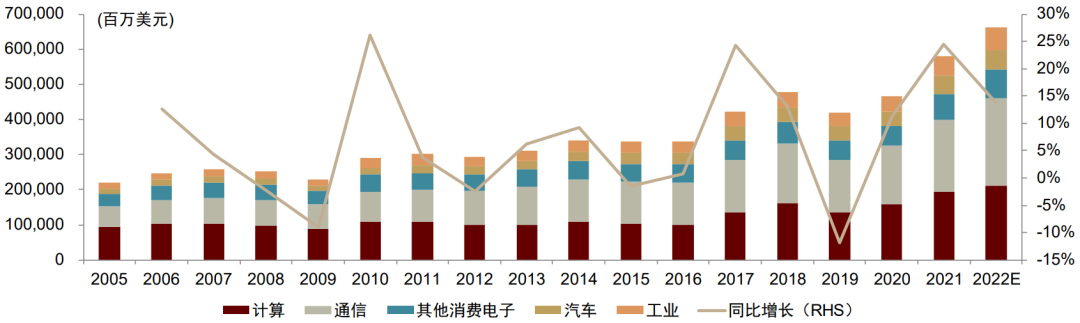

图表:2005-2022E全球半导体销售额按下游应用拆分

资料来源:IDC,中金公司研究部

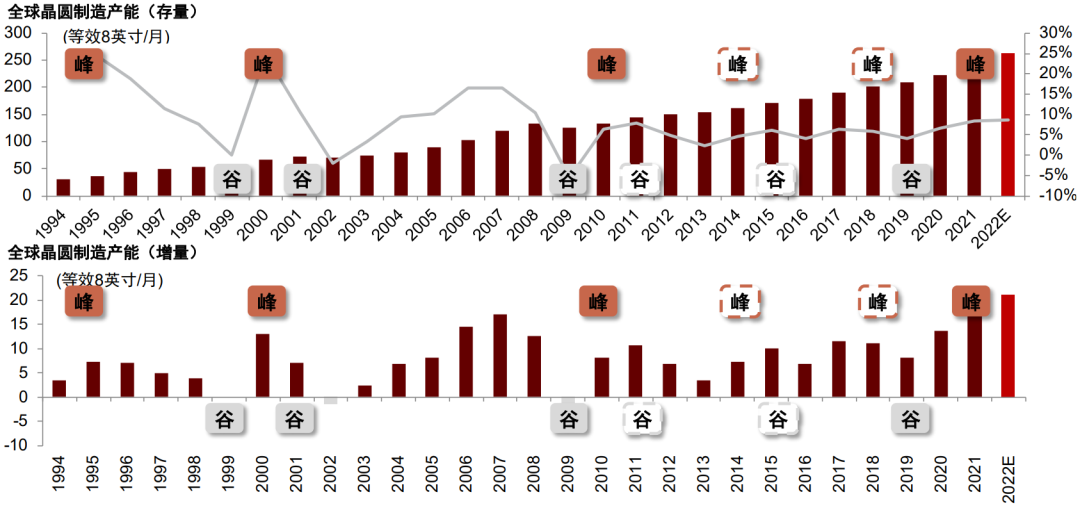

资料来源:IDC,中金公司研究部与之相对,半导体供给端的改变较为集中,因此具有“阶跃”的特征。半导体供给侧的晶圆制造和封装测试产能尤其是晶圆制造产能从规划到落地通过需要2-4年的时间(1年左右的厂房建设,半年到1年的设备搬入,1-2年左右的产能爬坡),2000年以来:

►2000年、2006-2008年、2011年、2015年、2017-2018年、2020至今是产能高扩张的年份。

►2002年、2009年产能发生了“负增长”,我们认为属于极端情况,主要是“互联网泡沫”、全球金融危机造成的系统性危机使得部分晶圆厂从市场退出或被出售。

图表:1994-2022E全球晶圆制造产能

资料来源:IC Insights,中金公司研究部

资料来源:IC Insights,中金公司研究部与其他周期行业类似,半导体行业产生周期现象也是由供需不平衡造成。我们复盘2000年以来的几轮周期:

►2000年的峰主要是由于“互联网泡沫”推动互联网企业扩张催生半导体需求激增,超出供给而导致,2001年的谷主要是由于“互联网泡沫”破灭导致半导体需求骤减,显著低于供给而导致。

►2002、2003年全球供给端新增供给较少,在个人电脑、功能手机等出货量稳步增速下,需求端逐步恢复使得2004年全球供小于求,再次出现峰。

►2009年金融危机使得半导体需求骤降,供大于求,出现谷。

►2009年供给侧的减少使得全球需求于2010年恢复时,供小于求,出现峰。2011年欧债危机使得需求有一定下滑,同时由于该年供给的集中释放,供大于求,出现谷。

►2011-2014年间智能手机、平板电脑等下游终端出货量稳步增长,半导体需求稳步增长使得供小于求,出现峰;2015年供给的集中释放,供大于求,出现谷。

►2016-2018年间供给有一定的释放,但是由高性能计算服务器、矿机等终端拉动需求增长更快,导致2018年出现峰。2019年个人电脑、手机需求放缓以及存储器价格下跌,出现谷。

►2020年开始,华为拉货、5G智能手机“换机潮”、居家在线办公等因素拉动需求快速增长,供小于求,出现峰。

图表:2000-2021年全球半导体供需关系分析

资料来源:WSTS,中金公司研究部

资料来源:WSTS,中金公司研究部如何跟踪半导体周期

半导体周期可以通过半导体销售额、存储器价格、库存水位、晶圆代工厂产能利用率、设备销售额、硅片出货量等季度数据(有些甚至是月度数据)进行跟踪,我们可以通过这些指标互相验证目前处于周期的阶段。

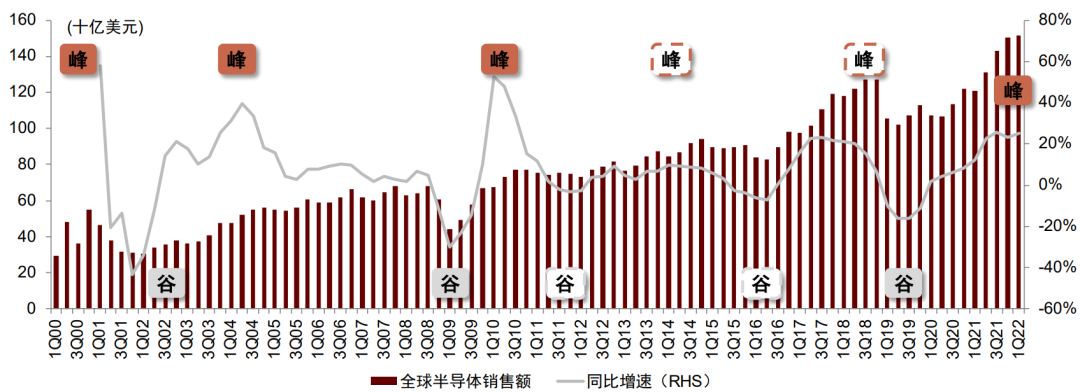

跟踪指标#1:半导体销售额

半导体销售额在半导体周期上行阶段,同比增速首先扭负为正,然后达到某一较高数值,并维持一段时间,与此同时其绝对规模实现增长并达到顶峰;在半导体周期下行阶段,同比增速先开始下滑,并变为负值,然后绝对规模发生萎缩并到达低谷。以2015-2019年这轮完整周期(谷-峰-谷)为例,2Q16是这轮周期开始时的低谷,这一季度全球半导体销售额为827亿美元,同比增速为-7.3%。受高性能计算服务器、挖矿芯片等需求拉动,销售额同比增速于3Q16翻正,并连续增长,直至3Q17达到高点23.3%。2Q17-2Q18五个季度同比增速一直维持在20%以上的高位,销售额绝对规模发生快速增长,并在3Q18达到顶峰1,273亿美元。而后,由于比特币下跌、互联网厂商资本开支减少以及随后到来的中美贸易摩擦等因素,同比增速发生下滑,于1Q19转负,绝对规模也在2Q19达到底部1,024亿美元。

图表:1Q00-1Q22全球半导体销售额(季度)

资料来源:WSTS,中金公司研究部

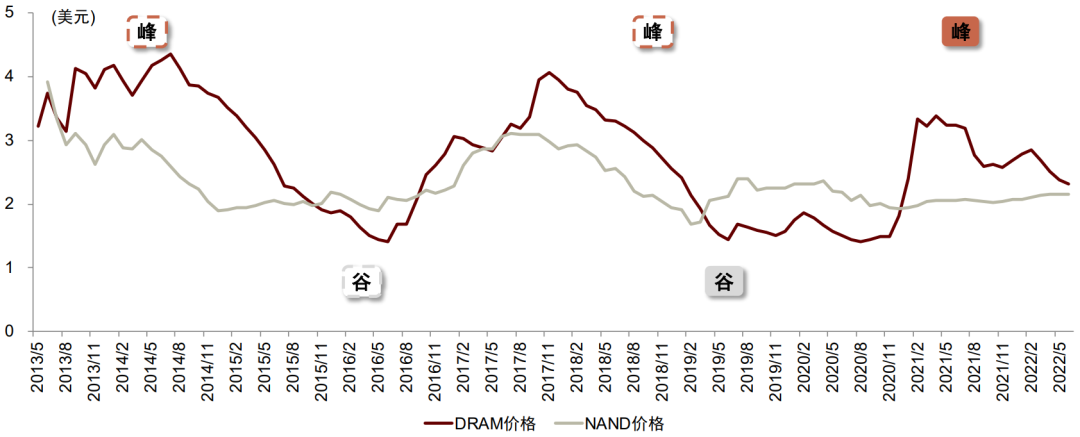

资料来源:WSTS,中金公司研究部跟踪指标#2:存储器价格

存储器价格在半导体周期上行阶段随需求增长而上升,下行阶段随需求减弱而下降。以2015-2019年这轮完整周期(谷-峰-谷)为例,DRAM和NAND价格于2Q16见底,随后开启上行,NAND价格于3Q17见顶,DRAM价格于4Q17见顶,而后进入下行,NAND价格于1Q19见底,DRAM价格于2Q19见底。

图表:2013/5-2022/7 DRAM、NAND价格走势

资料来源:Bloomberg,中金公司研究部

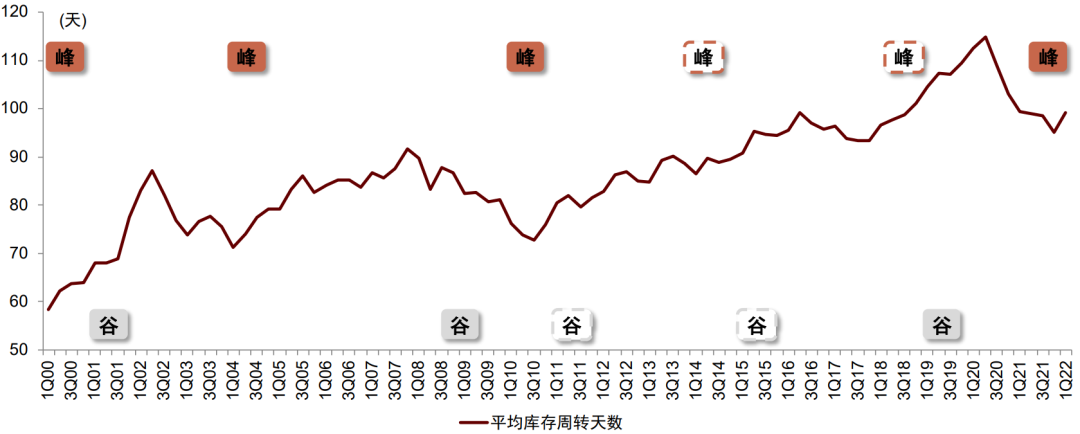

资料来源:Bloomberg,中金公司研究部跟踪指标#3:库存水位

半导体公司库存水位在半导体上行周期由于产品紧俏,由主动去库存进入被动去库存阶段,而后进入主动加库存阶段,直至半导体进入下行周期,转为被动加库存和主动去库存阶段。我们用库存周转天数反映公司的库存水位情况。以2015-2019年这轮完整周期(谷-峰-谷)为例,2Q16是库存水位的高值,而后公司的库存水位发生下降,于4Q17达到库存水位最低,此后由于主动补库存、被动补库存等过程,库存水位于2Q19达到高峰。

图表:1Q00-1Q22全球主要芯片商库存周转天数

资料来源:Bloomberg,中金公司研究部

注:主要芯片商包括Intel、AMD、Nvidia、TI、ADI、Qualcomm、Micron、Infineon、Maxim、Xilinx

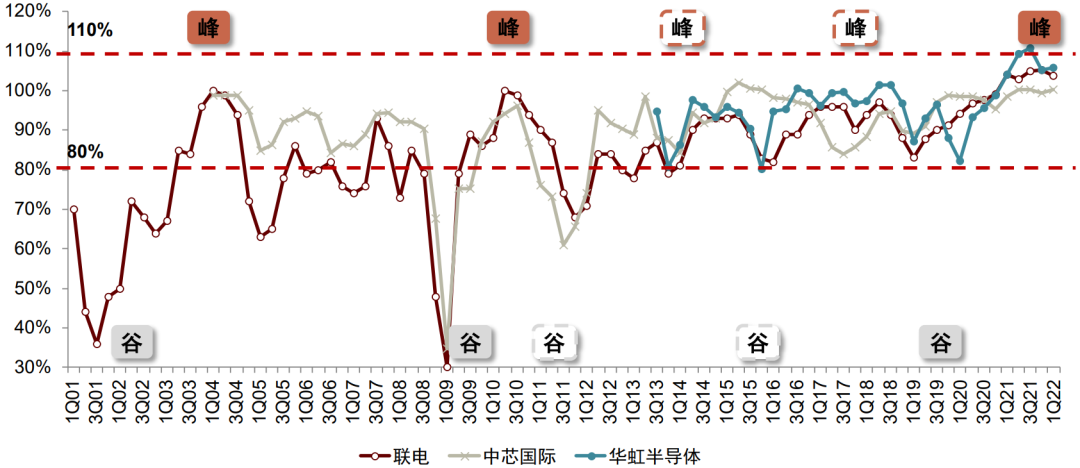

跟踪指标#4:晶圆代工厂产能利用率

半导体上行周期中,芯片厂商、渠道厂商补充库存,下达代工订单,晶圆厂产能利用率发生上升;下行周期中,下游客户进行砍单,晶圆厂产能利用率发生下降。以2015-2019年这轮完整周期(谷-峰-谷)为例,晶圆代工厂产能利用率在4Q15-1Q16处于低谷,而后产能利用率开始上升(3Q17-4Q17附近晶圆厂产能利用率发生下滑可能是此时有新产能开出),于2Q18-3Q18达到顶峰,而后发生下滑并在1Q19达到低谷。

此外,我们发现除了2001、2009年发生系统性危机的年份,晶圆代工厂产能利用率都在80-110%徘徊,这反映了晶圆厂在产能利用率超过100%超载后,往往会启动扩建计划,而80%通常是一个温和周期里产能利用率的低点(即半导体有很多下游应用,周期低谷依然有很多“保底刚性”的需求)。

图表:1Q01-1Q22联电、中芯国际、华虹半导体产能利用率

资料来源:Bloomberg,中金公司研究部

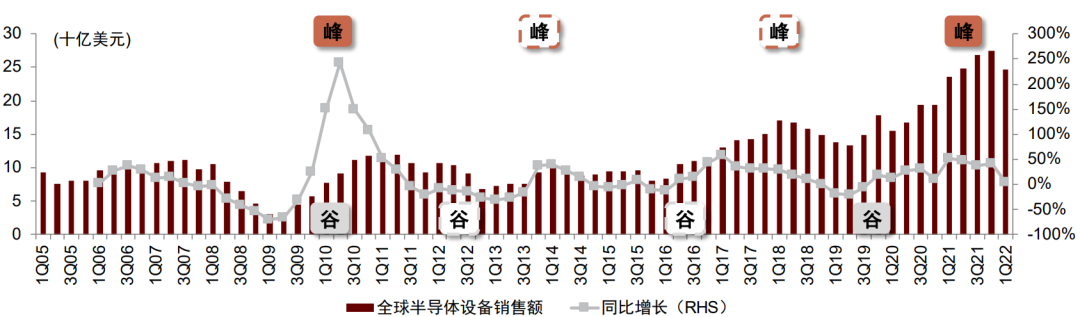

资料来源:Bloomberg,中金公司研究部跟踪指标#5:半导体设备销售额

半导体上行周期中,晶圆厂产能利用率超过一定水平后,晶圆厂往往会采购设备进行扩张,驱动半导体设备销售额增加,而在下行周期中,晶圆厂会减少设备的采购。以2015-2019年这轮完整周期(谷-峰-谷)为例,4Q15是半导体设备销售额的低谷,销售额为80亿美元,同比增速为-10.2%。2Q16开始半导体设备销售额同比增速转正,同比增速在1Q17达到最大值58.0%。半导体设备销售额绝对值在1Q18到达顶峰170亿美元。同比增速于4Q18转为负数,绝对值在2Q19到达低谷133亿美元。

图表:1Q05-1Q22全球半导体设备销售额

资料来源:Bloomberg,中金公司研究部

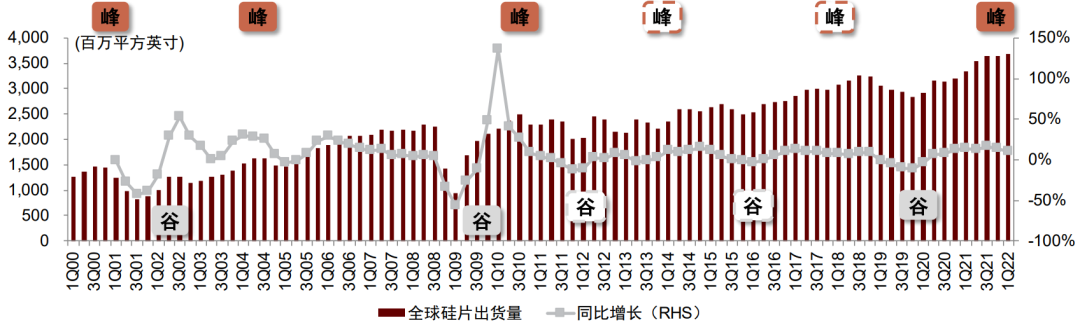

资料来源:Bloomberg,中金公司研究部跟踪指标#6:硅片出货量

半导体上行周期中,晶圆厂需求增加后需要向硅片厂增加采购硅片,硅片出货量增加,而在下行周期中,晶圆厂会减少硅片的采购。以2015-2019年这轮完整周期(谷-峰-谷)为例,4Q15是硅片出货量的低谷,出货量25亿平方英寸,同比增速为-1.8%。2Q16开始硅片同比增速转正,同比增速在1Q17达到最大值12.6%。硅片出货量绝对值在3Q18到达顶峰33亿平方英寸。同比增速于1Q19转为负数,绝对值在4Q19到达低谷28亿平方英寸。

图表:1Q00-1Q22全球硅片出货量

资料来源:SEMI,中金公司研究部

资料来源:SEMI,中金公司研究部如何把握半导体板块投资节奏

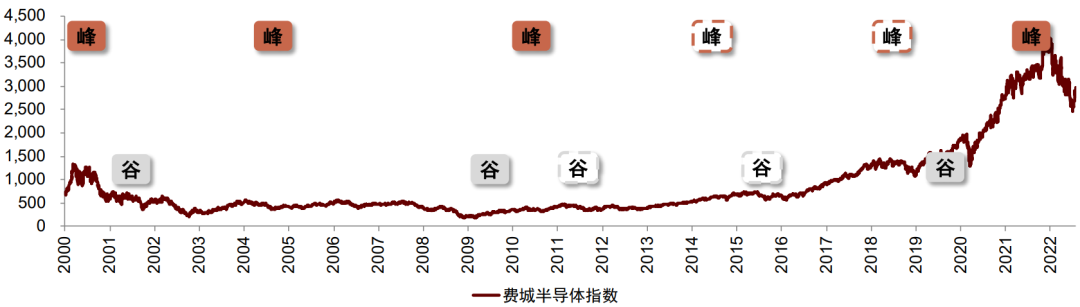

费城半导体指数涵盖了全球30家最优质的半导体公司,是全球半导体行业的“晴雨表”,购买费城半导体指数也是投资全球半导体板块beta最简单有效的方式之一。

图表:费城半导体指数

资料来源:Bloomberg,中金公司研究部

资料来源:Bloomberg,中金公司研究部费城半导体指数v.s. PE(TTM)

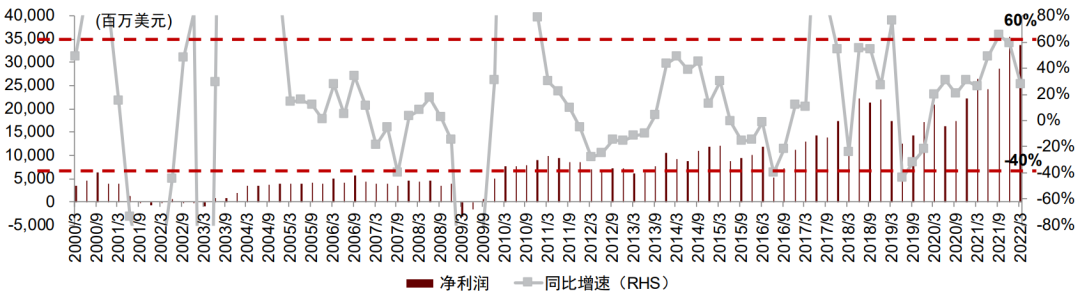

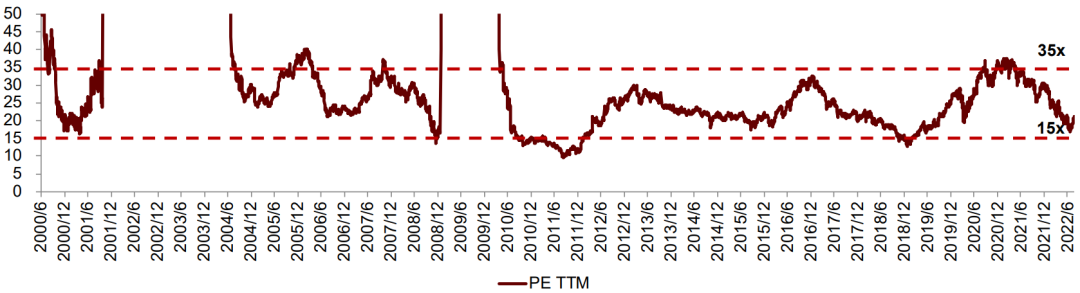

我们将费城半导体指数的增长动力拆分为业绩和估值两部分。我们看到费城半导体指数在上行周期发生“戴维斯双击”,在下行周期发生“戴维斯双杀”,且整体呈现“牛长熊短”的局面。另外,在2010年后的历次周期中费城半导体指数30家成分股净利润(季度)之和同比增长主要在-40%至60%之间波动(也有少数几个季度超出这个范围),费城半导体指数PE(TTM)则在15x至35x之间波动。

图表:费城半导体指数净利润(季度)

资料来源:Bloomberg,中金公司研究部

资料来源:Bloomberg,中金公司研究部图表:费城半导体指数PE(TTM)

资料来源:Bloomberg,中金公司研究部

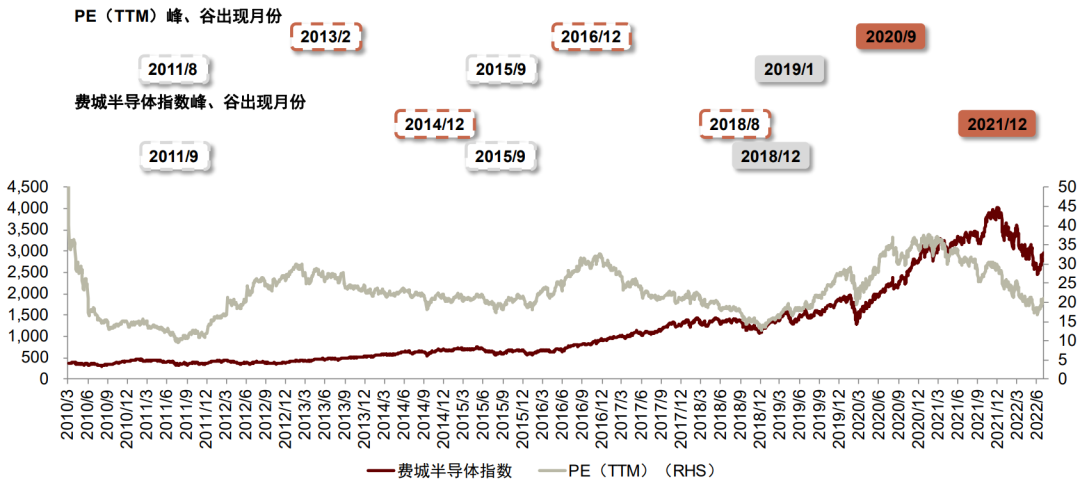

资料来源:Bloomberg,中金公司研究部我们以月度为单位,比较费城半导体指数峰、谷出现时间和PE(TTM)出现时间的关系。我们发现,2014、2017、2021年的三次半导体周期高峰费城半导体指数峰值出现时间滞后于PE(TTM)15-24个月,2011、2015、2019年的三次半导体周期低谷费城半导体指数谷值出现时间和PE(TTM)基本同步。

图表:费城半导体指数v.s. PE(TTM)

资料来源:Bloomberg,中金公司研究部

资料来源:Bloomberg,中金公司研究部费城半导体指数v.s. 半导体销售额同比增速

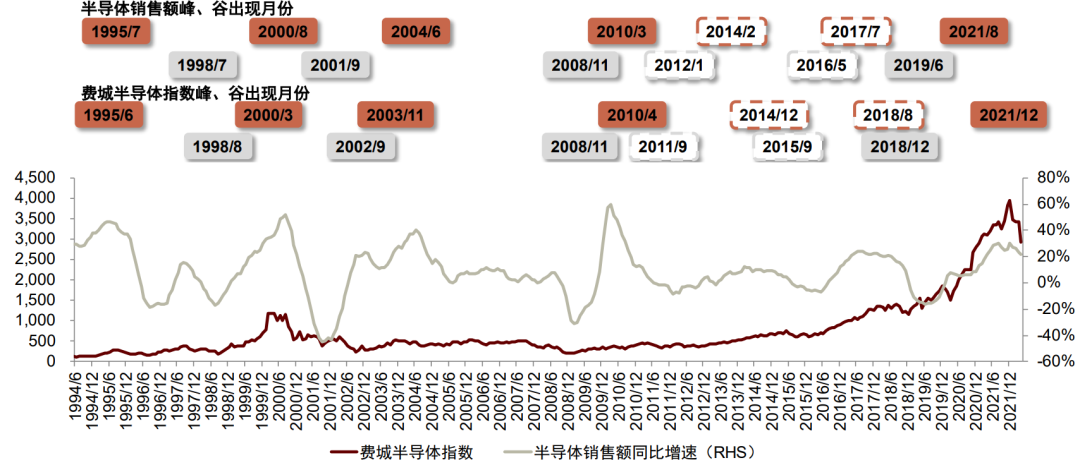

我们以月度为单位,比较费城半导体指数峰、谷出现时间和半导体销售额同比增速出现时间的关系。我们发现,费城半导体指数峰、谷值出现时间有时领先于半导体销售额同比增速出现时间,有时落后于,有时是同步。我们认为费城半导体指数走势除了受到半导体行业基本面影响外,还受到货币政策、市场风格等因素影响。不过,我们发现近10年以来费城半导体指数的峰、谷出现时间和半导体销售额同比增速出现时间还是存在一定规律,2014、2017、2021年的三次半导体周期高峰费城半导体指数峰值出现时间滞后于半导体销售额同比增速3-12个月,2011、2015、2019年的三次半导体周期低谷费城半导体指数谷值出现时间领先于半导体销售额同比增速3-6个月。

图表:费城半导体指数v.s. 半导体销售额同比增速

资料来源:Bloomberg,WSTS,中金公司研究部

资料来源:Bloomberg,WSTS,中金公司研究部费城半导体指数v.s. DRAM价格

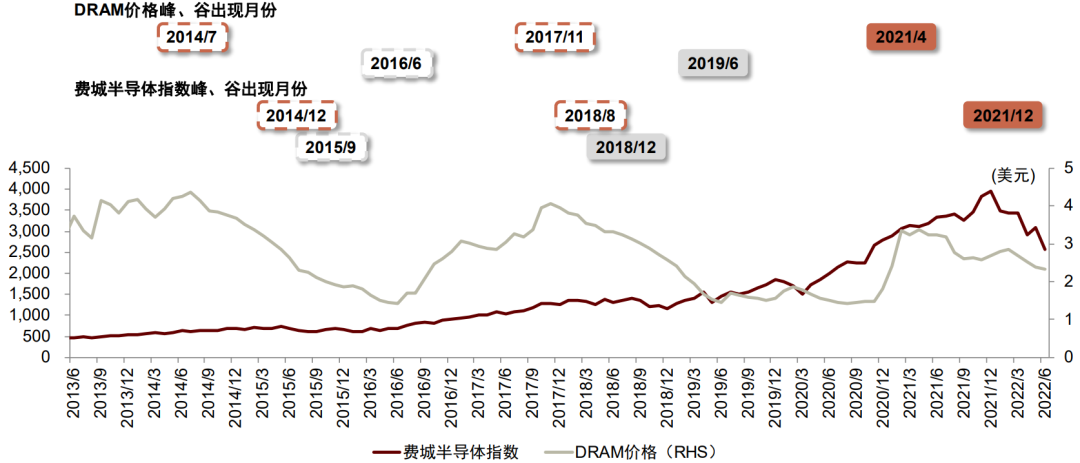

我们以月度为单位,比较费城半导体指数峰、谷出现时间和DRAM价格的峰、谷出现时间的关系。我们发现2014、2018、2021年费城半导体指数的峰值出现时间滞后于DRAM价格6-9个月,2015、2019年费城半导体指数的谷值出现时间领先于DRAM价格6-9个月。

图表:费城半导体指数v.s. DRAM价格

资料来源:Bloomberg,DRAMexchange,中金公司研究部

资料来源:Bloomberg,DRAMexchange,中金公司研究部费城半导体指数v.s. NAND Flash价格

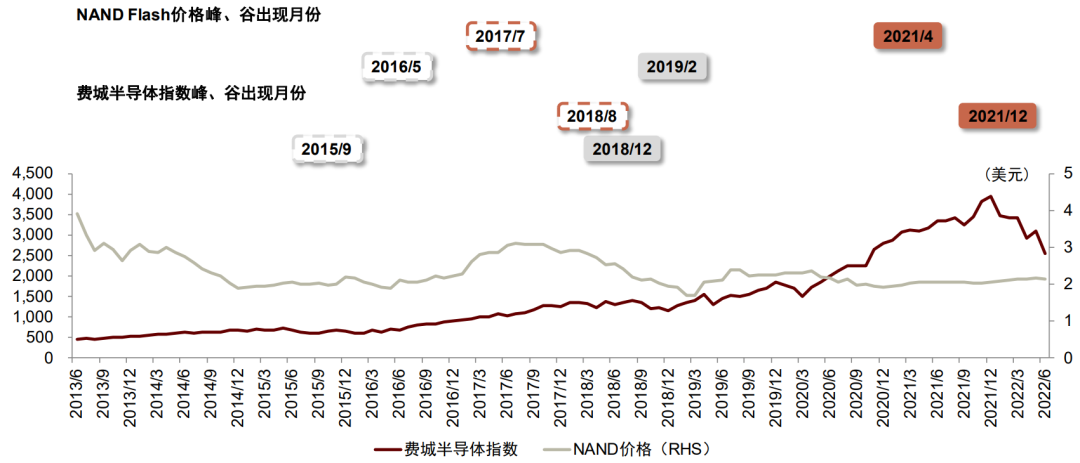

我们以月度为单位,比较费城半导体指数峰、谷出现时间和NAND Flash价格的峰、谷出现时间的关系。我们发现2014、2018、2021年费城半导体指数的峰值出现时间滞后于NAND Flash价格6-12个月,2015、2019年费城半导体指数的谷值出现时间领先于NAND Flash价格3-9个月。

图表:费城半导体指数v.s. NAND Flash价格

资料来源:Bloomberg,DRAMexchange,中金公司研究部

资料来源:Bloomberg,DRAMexchange,中金公司研究部费城半导体指数v.s. 北美半导体设备制造商同比增速

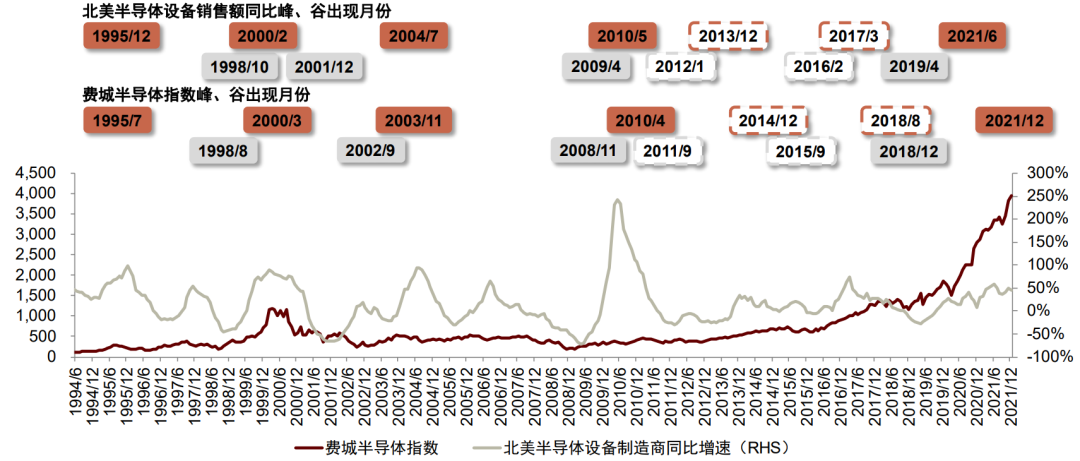

我们以月度为单位,比较费城半导体指数峰、谷出现时间和北美半导体设备制造商同比增速的峰、谷出现时间的关系。我们发现2014、2018、2021年费城半导体指数的峰值滞后于北美半导体设备制造商同比增速6-15个月,2015、2019年费城半导体指数的峰值领先于北美半导体设备制造商同比增速3-9个月。

图表:费城半导体指数v.s. 北美半导体设备制造商同比增速

资料来源:Bloomberg,SEMI,中金公司研究部

资料来源:Bloomberg,SEMI,中金公司研究部总结以上规律,我们认为近10年以来费城半导体指数相较于全球半导体行业基本面呈现“牛长熊短”的特征,即全球半导体行业部分指标见顶之后,费城半导体指数仍可持续一段时间,而在全球半导体行业指标见底之前,费城半导体指数已经见底,具备配置机会。

如何在半导体板块中挑选个股

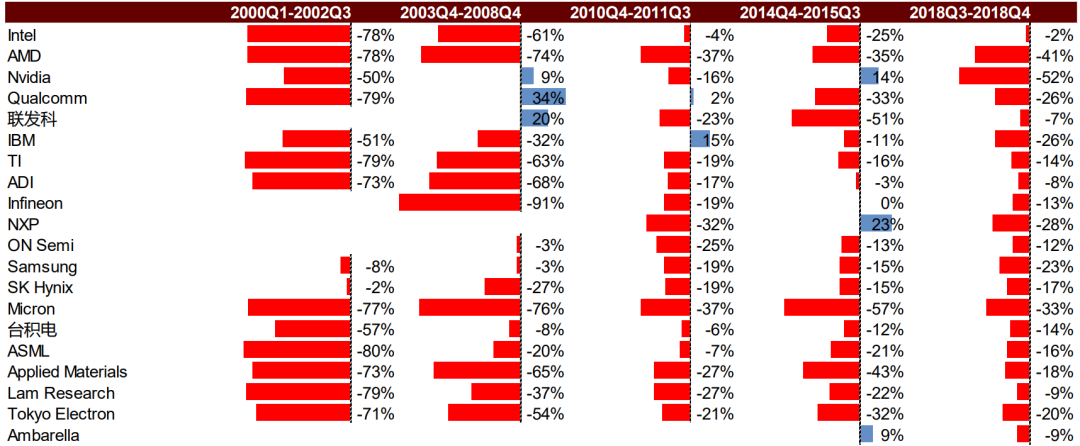

配置个股也是投资全球半导体行业的方法之一。不过,需要注意的是,半导体行业技术迭代较快,有些公司在某一阶段技术会暂时落后于竞争对手失去部分市场,严重者甚至会一蹶不振。因此,我们需要通过详细的研究,寻找出alpha较强的公司,这些公司的股票通常能够在行业的下行期有较小的回撤,在行业的上行期有更高的收益。

图表:主要半导体公司市值变化(上行期)

资料来源:Bloomberg,中金公司研究部

资料来源:Bloomberg,中金公司研究部图表:主要半导体公司市值变化(下行期)

资料来源:Bloomberg,中金公司研究部

资料来源:Bloomberg,中金公司研究部本文摘自:2022年8月11日已经发布的《复盘半导体周期,我们有何启示?》

李学来 SAC 执业证书编号:S0080521030004 SFC CE Ref:BRH417

胡炯益 SAC 执业证书编号:S0080120070115

彭 虎 SAC 执业证书编号:S0080521020001SFC CE Ref:BRE806

炒股开户享福利,入金抽188元红包,100%中奖!