来源:中国基金报

在公募基金越来越普遍的提升净值精度的现象,较少见的出现在参公大集合资管计划上。

8月10日,国联证券连发两份公告,均指向旗下一只产品:国联汇富债券型集合资产管理计划(以下简称国联汇富债券)。

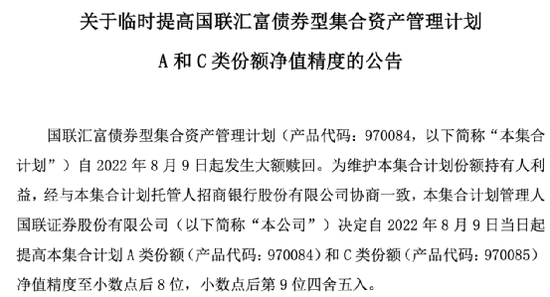

其中一则公告显示,国联汇富债券于8月9日遭遇大额赎回,国联证券决定自8月9日起提升其A类和C类份额精度至小数点后8位,小数点后第9位四舍五入。

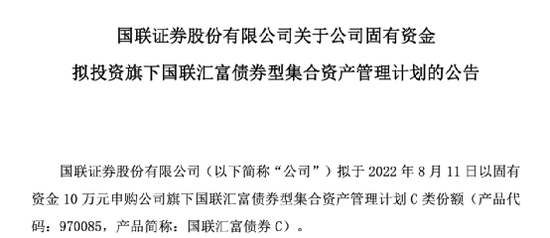

而另一则公告又显示,国联证券拟于8月11日以固有资金10万元申购国联汇富债券C类份额。

遭遇巨额赎回后

提升份额精度,自购10万元

国联证券公告显示,国联汇富债券自2022年8月9日起发生大额赎回。为维护该集合计划份额持有人利益,经与托管人招商银行协商一致,国联证券决定自 2022年8月9日当日起,提高国联汇富债券A类和C类份额净值精度至小数点后8位,小数点后第9位四舍五入。

此外,国联证券还表示,本次小数位保留位数的处理不构成对国联汇富债券合同的实质性变更,也不对后续保留位数造成影响。

当大额赎回对国联汇富债券持有人利益不再产生重大影响时,A类和C类的净值精度将恢复至合同约定的净值精度,即精确值0.0001,小数点后第 5 位四舍五入。

同日,国联证券发布公告称,拟于2022年8月11日以固有资金10万元申购该国联汇富债券C类份额。最终申购申请确认结果以登记机构确认的结果为准。

二季度末总规模不足3000万

自2018年11月30日,证监会发布《证券公司大集合资产管理业务适用操作指引》的规范性文件,自此开启了券商大集合资管产品公募化改造的序幕。

公开资料显示,国联汇富债券成立于2021年10月29日,管理期限为3年,由国联汇富1号集合资产管理计划变更而来,也是一只大集合公募化改造产品,属于参公大集合资产管理计划。

官网显示,国联汇富债券目前的投资经理为现任国联证券资管业务投资经理华达;投资范围主要为具有良好流动性的金融工具,包括债券、资产支持证券、债券回购、同业存单、银行存款(包括协议存款、定期存款及其他银行存款)、货币市场工具、现金等。

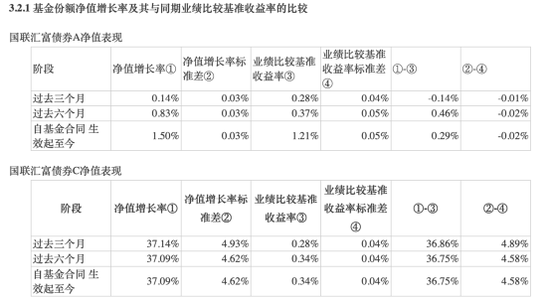

国联汇富债券的业绩比较基准为中债综合全价(总值)指数收益率*95%+活期存款利率(税后)*5%。国联汇富债券2022年二季报显示,其A类份额过去三个月净值增长率为0.14%,低于其业绩比较基准的收益率。

根据季报,该资产管理计划2022年底规模为0.50亿元,2022年一季度末规模为0.54亿元,而二季度末的规模为0.29亿元,属于“小微”产品。具体来看,其中A类规模为2921.06万元,而C类规模仅137.09元。

值得一提的是,此次国联证券宣布自购10万元C份额。

业内人士表示,往往规模低于5000万的产品,一旦遭遇巨额赎回很容易对净值造成波动,而小数点后保留四位数的精确度也难以反映各方投资者的真实份额净值水平。涉及基金大额申赎行为时,为了保护投资者利益,往往机构将采取提高精度的方式确保净值免于出现异动,大概率此次也是如此,而从近期净值走势来看保持稳健。

资管计划较少出现此类情况

实际上,若从资产管理计划来看,此前宣布提升份额净值精度并不多见,参公大集合资管计划更不多见。

据wind资讯统计,2021年仅有1只集合资产管理计划宣布提升份额净值精度,原因也是遇到大额赎回;2020年有7只集合资产管理计划宣布提升份额净值精度,仅有1只的原因为遇到大额赎回,其余6只提升精度的原因均为开放赎回或变更管理人。

值得一提的是,根据协会数据,2019年9月30日,证券资管产品的总规模为11.51万亿元,集合计划共1.90万亿元,占比为16.48%;而到了2022年3月31日,证券资管产品的总规模缩水至7.85万亿元,集合计划的规模却实现了逆势增长,达到3.56万亿元,占比为45.33%。

值得注意的是,在证券资管产品规模不断“缩水”之际,集合资产管理计划的规模却逆势上涨。在集合资产管理行业发展的过程中,需要更好地维护集合计划份额持有人的利益。

业内人士表示,随着大集合公募化改造的持续,可能类似情况还将出现,会有越来越多的券商关注净值的“精确化”。这样,产品净值不会出现因为份额变动而大幅波动的情况。