来源:艾熊峰策略随笔

正文:

一、仍待中报业绩落地,布局“金九银十”行情

短期来看,驱动市场反弹因素(疫情修复和政策密集出台)边际走弱,阶段性反弹进入波动加大阶段。此外,短期市场或受到中报业绩扰动,疫情零星复发,对市场风险偏好也有一定影响。8月进入中报密集披露阶段,市场面临较差业绩的考验。尽管市场对中报业绩是全年底部形成了一致预期,但定量上业绩增长差到什么程度仍有一定的不确定性。特别是市场阶段性波动加大的背景下,中报业绩的低增长甚至负增长或对市场形成进一步压力。

中期来看,9-10月市场或逐步从反弹过渡至反转,指数不排除创新高可能。业绩反转将是驱动市场趋势反转的核心动力,即使下半年经济缺乏弹性,利润率改善逻辑不容忽视。下半年上游PPI 见顶回落阶段,特别是资源品涨价趋缓或加速这一过程,中下游利润率改善将驱动整体企业盈利回升。节奏上,下半年市场趋势反转确定性较高的阶段或在三季报前后(9-10月)。

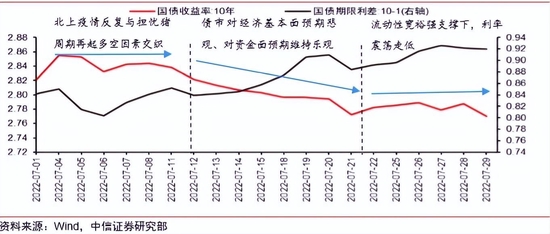

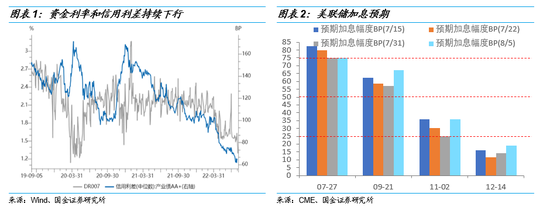

三季报前后市场有望进入戴维斯双击阶段。首先,三季报是全年业绩反转的拐点。因为近期大宗商品价格下跌幅度较大,对三季度中下游企业毛利率或形成明显提振。其次,国内货币和信用政策将继续维持相对宽松态势。此外,下半年美联储政策或逐步边际放宽,时间点上最快或在9月议息会议上就开始逐步降低加息幅度。

从市场预期来看,9月美联储加息幅度或逐步趋缓。

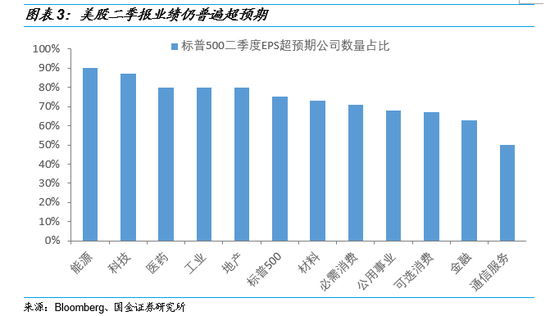

二、美股业绩仍普遍超预期,海外市场风险逐步被证伪

当前美股正值财报季,标普500指数成分股中有85%的公司披露了二季报,其中75%的公司业绩超市场预期。截至8月5日,标普500二季度EPS增速预计可达6.7%,高于6月30日市场一致预期的4%,但低于2022Q1的9.2%。其中二季度业绩增速主要受去年二季度高基数以及通胀、供应链等因素影响。

历史上来看,历次美股大熊市基本都伴随着业绩的持续下行,比如2000-2002年和2008-2009年美股长达数年的熊市阶段,市场预期EPS都经历了明显的下滑。当前时点,特别在是美联储加息背景下,市场对美国经济衰退预期有所加强,但短期来看美股业绩仍保持强劲。近期美股企稳回升也反映了市场对后续美联储转向以及企业保持韧性的预期。

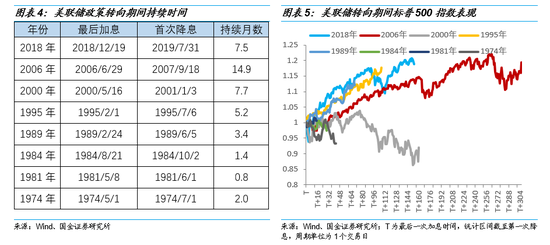

今年年底,美联储大概率会迎来由紧转松的政策转向。美联储政策转向期间,也就是最后一次加息到第一次降息这段时间内,美股如何表现?回顾历史上美联储转向期间美股表现,除了1974年石油危机和2000年科网泡沫破灭阶段,其他几次美联储在政策转向期间,股票市场表现并不差。具体来看,1)1989年、1995年、2006年和2018年美联储转向期间标普500指数表现较好,呈波动上升趋势;2)1974和2000年年美联储转向期间市场压力较大,标普500指数波动下降;3)1981年和1984年美联储转向期相对较短,无明显趋势。因此,年底美联储转向过程中,对美股的表现不必悲观。

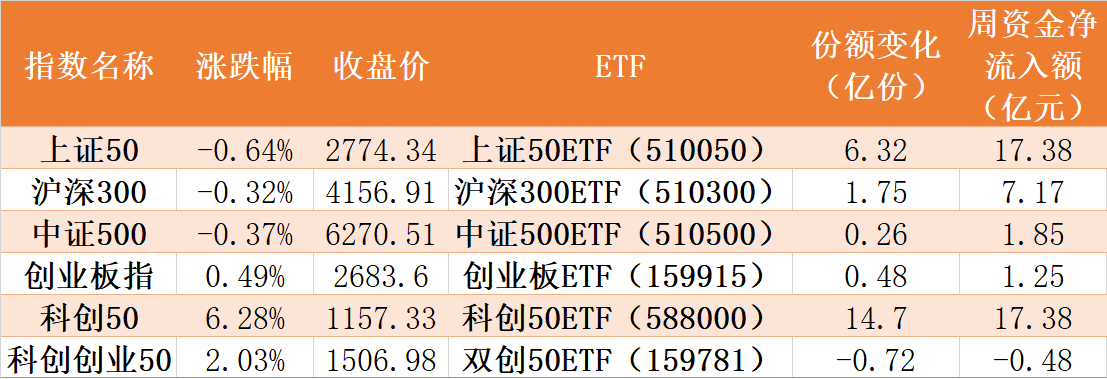

三、市场观点:短期反弹波动加大,中期趋势反转,新高可期

短期驱动情绪修复进一步改善的力量边际减弱,叠加中报预告期,A股短期风险偏好仍存一定扰动。其中主要对市场形成扰动的因素有疫情零星复发、政策出台节奏缓和、中报业绩不确定性。

当前市场处在中期底部:宏观政策基本不存在阻力,业绩底就在二季度,估值存在性价比。1)政策方面,当前宏观因素对市场的走势基本不会形成阻力,无论是经济回升趋势、货币和财政政策宽松,还是信用环境改善,这都将对A股市场形成积极支撑;2)盈利方面,上游资源品涨价趋缓,中下游利润率改善或支撑整体盈利企稳回升。更为重要的是,当前业绩并不是景气成长板块的长期景气拐点,渗透率和国产化率还处在低位阶段,部分行业景气中长期仍难以证伪;3)估值方面,对比2018年底市场极度悲观的情形,当前不少板块的估值都接近此前的水平。

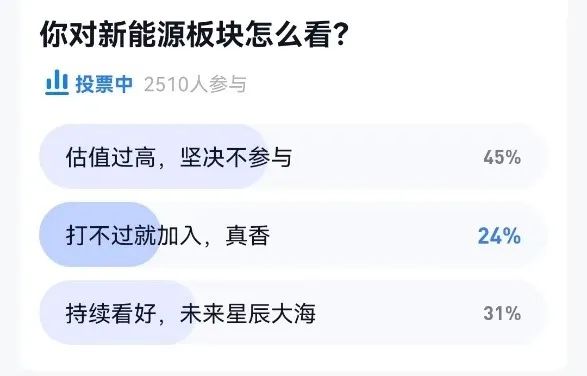

下半年A股或迎景气成长和消费共舞,不排除市场创新高可能。1)成长和价值板块的相对利润增速与板块相对市场表现呈现明显的正相关。从相对业绩角度来看,中下游利润率改善将驱动成长相对价值板块业绩占优。此外,在赛道投资中,成长曲线拐点的研判最为关键,比如2017年苹果手机出货量迎来向下拐点,相关板块明显持续调整。新能源成长曲线拐点短期仍难看到,中长期逻辑难以证伪;2)对于消费板块,疫情高效清零三支箭有望促进疫情极大缓和,叠加促销费等增量政策,密切关注消费领域的边际变化。

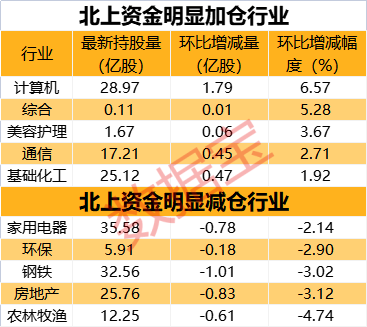

四、行业配置:风光储网、通信、白酒、汽车、家电、券商、贵金属

成长板块:风光储网、通信、部分机械部件、部分强应用半导体

当前光伏等板块基本面和政策面均呈现积极向上变化,整体板块业绩仍维持高景。

对于通信板块:首先,行业景气保持稳定向上;其次,板块估值基本处在历史底部区域;此外,新基建等政策或成为行情催化因素;

对于部分机械部件:需求支撑下成本下降的领域;对于部分强应用半导体:寻找下游需求支撑的结构性机会。

消费板块:高端白酒、汽车、家电

下半年疫情向好趋势值得重点关注,商务消费和耐用消费相关领域预期差较大,比如:商务宴请相关的高端白酒等板块;刺激消费政策预期下的汽车、家电等耐用消费品。

其他板块:券商、贵金属

对于券商板块:在市场向上阶段有望演绎beta性行情。此外,年内主板全面注册制将助力券商基本面保持相对强;

对于贵金属板块:随着美联储收紧政策逐步转弱,实际利率下行支撑贵金属价格。

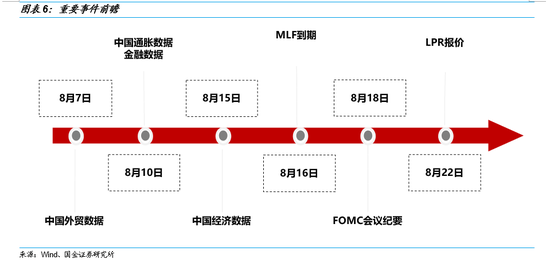

重要事件前瞻

风险提示:经济复苏不及预期(国内经济超预期下行、海外经济下行风险)、宏观流动性收缩风险(美联储超预期加息及缩表)、海外黑天鹅事件(地缘政策风险)

炒股开户享福利,入金抽188元红包,100%中奖!