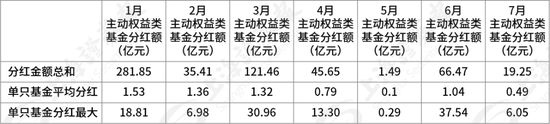

4月底以来的这波反弹出现了波折。7月A股出现回调,部分热门赛道冲势减缓。与此同时,公募基金的7月分红力度也明显减弱,环比6月,分红金额降低三分之二。

业内人士表示,分红金额减少有很多原因,比如阶段性赚钱效应减弱、此前已有所分红等等,也可能基金经理认为未来市场有投资机会,更倾向于手握“子弹”。

权益类基金“红包大缩水”

Wind数据显示,今年7月,公募基金分红金额近92亿元,相比6月的299亿元减少了207亿元,下滑明显。

其中,固收类基金是该月的分红“大户”,而主动权益类基金(混合型、普通股票型)分红总额仅有19亿元。

值得注意的是,今年前7个月,主动权益类基金分红总额最低的月份是5月,只有不到1.5亿元,其次就是7月,而1月和3月分红金额较多。

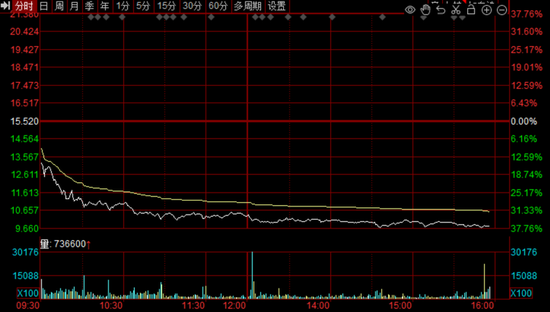

今年以来,前7个月主动权益类基金分红情况

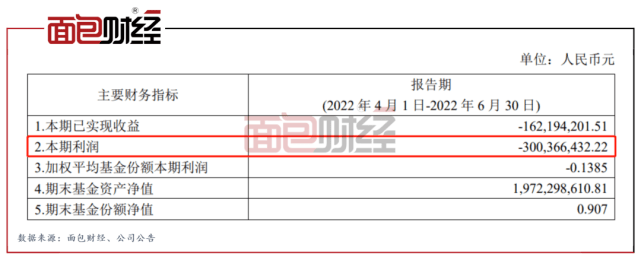

按规定来看,基金分红需要满足3个条件:基金当前收益弥补以前年度亏损后方可进行分配;基金收益分配后,单位净值不能低于面值;基金投资当期出现净亏损则不能进行分配。

一方面,业绩好的基金分红,可提升基金公司品牌效应。另一方面,在市场风险较大的时候,基金经理有时会偏向于分红减仓,反之,则更愿意手握“子弹”、等待机会。

业内人士认为,如果当下市场可投资的机会减少,分红可减少投资难度,而震荡行情中减少分红,可能意味着基金经理看好未来的投资机会,偏向于“手握子弹”。

数据显示,7月只有39只(不同份额分开计算)主动权益类基金选择了分红,最大分红额也仅6亿元。

关注三季度结构性机会

尽管7月“复苏兑现”行情遇到波折,但多家基金公司仍然较为乐观。“本来新基金是要2月份发行的,但考虑到多方因素就推迟到了当下时点。目前仍有许多机会值得把握。”某正在发行新基金的基金经理说。

富国基金认为,展望8月,若经济继续复苏,行情或由7月流动性推动的小盘成长行情扩散至整体市场;若复苏不及预期,市场或继续震荡,以待三、四季度后市场向2023年做估值切换,推动估值下修后性价比提升。

微观层面,多家基金公司表示,随着业绩快报、半年报等数据的逐步披露,市场正处于“聚焦业绩”的阶段。

“当前,上市公司进入半年报业绩披露窗口,A股对盈利端预期差将更敏锐。总体而言,布局重点优先考虑围绕半年报业绩支撑品种。”金鹰基金权益研究部金达莱说。

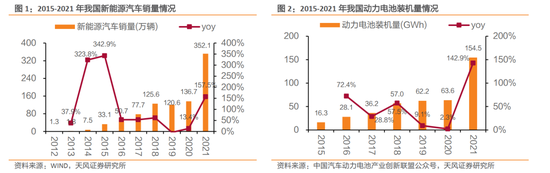

具体到板块上,西部利得基金认为,下一阶段将重点关注三大方向:一、成长性强、景气度高的新能源板块;二、消费板块;三、互联网板块。