侃见财经

目前,香港已经是中国最大的离岸市场,也是全球最为重要的金融市场之一。上半年俄乌冲突、美联储加息以及疫情爆发对港股带来了一定波动影响,恒生指数估值出现了回调,在全球重要资本市场中处于估值洼地。自5月起,港股开始企稳向好,而在香港回归25周年的背景之下,香港的科技与经济发展也将面临着更多的机遇与政策支持。

未来的港股是否有进一步反弹修复的空间呢?

投资者又该如何借道ETF进行布局?

在近期的华夏基金中期策略会上,华夏恒生系列基金经理徐猛先生,为投资人分享了港股科技板块的投资机会。

港股市场的旗舰指数

徐猛回顾市场的发展指出,港股科技板块在过去四年中的加速发展,得益于2018年港交所进行了上市规则的改革,即允许内地企业以第二上市形式在香港挂牌,这样未盈利生物科技公司和“同股不同权”的上市公司,加上二次上市的公司,这些新经济企业和独角兽都能够在香港上市。

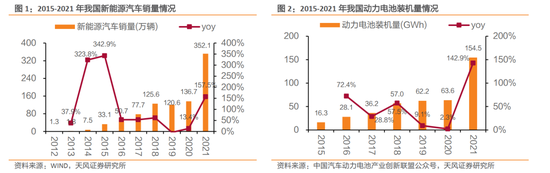

所以在过去三四年里,境内的互联网企业为主的新经济加速回归或者上市,使得香港市场的股票结构发生了巨大的变化,以互联网为代表的新经济成为港股长期的投资主题,所以这是一个大的背景,即港股市场上市制度的改革。有一个统计数据,在目前的恒生科技指数里面,从2018年以后上市的这些成分股占比权重超过了68%,所以恒生科技指数其实大部分成分股都是在过去四年上市,这一点我们也能看得出来,新经济企业加速在港股上市。

数据显示,从港股通南向资金的存量来看,在存量持仓里有超过20%的持仓集中在科技板块,目前持仓最多的是金融板块,第二是科技板块。

从另外一个角度来看,目前恒生科技指数成分股的市值大概是11~12万亿港币左右,占到了整个香港市场总市值1/4。

在这一背景下,2020年7月,恒生指数公司推出了恒生科技指数,这个指数其实是代表了最大的30家以科技主题相关的上市公司,所以恒生科技指数也是香港市场一个旗舰指数。

首先,从成分股的选择方面考量,这个指数的成分股的选择有三个标准:

利用科技平台进行运营,成分股都是科技企业;

研发收入投入不低于5%;

年收入同比增速不低于10%。

按照这三个标准,香港市场规模较大、业绩较好的科技企业都在恒生科技指数的成分股里面。恒生科技指数基本上覆盖了境内的互联网龙头企业,恒生科技指数十大成分股的权重基本占到67%,对于这种龙头企业的配置也是比较高的。另外,该指数每个季度调整成分股,个股权重的上限是8%,虽然科技股数量比较多,但是权重相对分散。

布局港股市场的科技板块,值得乐观期待

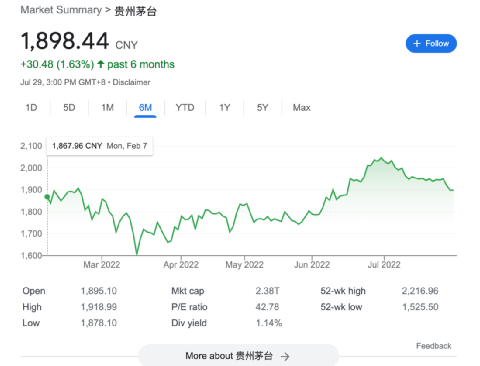

徐猛分析到,在过去一年多以来,恒生科技指数在2021年2月高点以来,最多回撤超过60%,下跌原因:第一,互联网行业强监管政策;第二,从基本面来看,研究人员发现互联网行业渗透率见顶。所以在基本面和政策面两个作用下,恒生科技指数出现了比较大的下跌。

从今年3月份以来,恒生科技指数触底反弹,反弹幅度最高接近40%。反弹原因有:第一,互联网监管政策有边际改善的趋势;第二,从基本面来看,疫情取得阶段性成功,经济企稳回升的预期强;第三,前期大幅调整后估值处于历史低位。这是我们觉得今年3月份以来市场反弹的逻辑。

市场反弹到目前这个点位,徐猛判断,对于恒生科技指数或香港市场的科技板块可以比较乐观一些。这个乐观的逻辑有四个:

首先,互联网监管政策有边际改善的趋势。政策的边际改善可以从几个方面来看:

从政治局会议定调来看,监管政策之前是防止资本的无序扩张,到现在在规范中发展,要促进平台经济的健康发展,完成平台经济专项整改,实施常态化监管,从这个角度来看,我们觉得政治局会议的定调基本上就做了比较大的改变。

近期游戏版号启动,像4月份、6月份、7月份有3批次的游戏版号获批,这也是作为一个监管政策放松的信号。

对于当前比较多的中概股退市问题,目前来看中美双方监管机构也保持了良好的沟通,也取得了积极的进展。

其次,行业基本面出现了改善的空间,基本面从两方面来看:

长期的投资前景方面,互联网与每个人的生活都密不可分,虽然渗透率有见顶的趋势,但是用户单价,就是每个人在互联网上消费的金额还有提升的空间。目前很多传统的企业向数字化、智能化转型,其实互联网与实体经济的融入也日益广泛。从技术创新的角度来看,万物互联的智能化时代,新的一些应用场景,包括VR/AR快速发展,可能互联网行业也会迎来变革性的机遇。无论从生活还是从传统的企业转型,还是从未来的发展趋势来看,徐猛判断互联网行业仍然具备比较大的空间。

从短期来看,企业的业绩将会有所改善。宏观经济企稳回升的预期提升了互联网企业的各项业务收入,如果下半年经济反弹的话,我们觉得电商、广告、生活服务等细分行业都会受制于经济复苏。从企业内部降本增效的角度来看,盈利能力也是在显著改善之中。这一点可能投资者关注得比较少,因为我们看到了渗透率的见顶资本开支可能会缩减,竞争也比较趋缓。众所周知,互联网是靠很多补贴拉客户,未来这些补贴有望大幅下滑,未来互联网企业更加注重毛利率的提升和盈利能力,所以业绩改善的空间也比较大。

第三,从性价比来分析,目前港股市场还是有比较高的性价比。因为从估值对比可以看出,把A股、美股做市盈率、市净率的对比,港股目前属于估值的洼地。

从沪港通AH股溢价指数来看,目前溢价率在44%左右。再从互联网龙头企业总体的市值和美国互联网企业市值做对比,以前中国互联网龙头企业市值占到美国互联网企业30%~40%左右,经过过去一两年境内互联网龙头企业出现比较大幅下跌,美股互联网企业相对来讲还有一定涨幅。长期来看,两个互联网大国,从互联网市值,也会出现均值回归的趋势。

目前这个时点,从绝对估值、AH股溢价和互联网龙头企业的市值和美国市值占比来看,当前港股市场或港股科技板块仍具有比较好的性价比。这是我们看好港股板块的第三个逻辑。

港股市场能否走出独立行情?

最近海外市场流动性呈现收缩的态势。很多投资者担心港股市场能否走出独立的行情?徐猛分析指出,港股市场走出行情还是非常有可能的。

美联储其实是为了抑制高通胀快速加息,而境内其实是为了稳增长采用了宽松的货币政策,所以中美经济基本面的不同步,可能政策面有相反的货币政策,这一点是比较重要的差异。

港股市场是国际化程度很高的市场,全球投资者在香港市场的占比相对来讲比较高,美国市场大幅波动或者由于快速加息导致快速下跌,也会给港股市场的短期波动带来一点压力。

不过,香港市场的很多上市公司是来自于境内,70%的企业盈利也来自于境内企业,港股的长期走势最终取决于境内的经济基本面、政策面,长期来看,港股和A股的相关性更大,能够走出独立的行情。

这是基本面的逻辑。因为企业一个板块、一个市场,最终的走势取决于上市公司的基本面,这点我们觉得港股在A股稳增长宽松的货币政策下,长期应该和A股的走势相关,有望走出一个独立行情。

但是我们也得承认海外市场短期大幅波动,可能也会影响港股市场短期的走势。这是我们认为的一个结论,长期受到境内经济的影响,短期可能也会受到境外市场波动的影响。

资金加速流入港股市场,恒生科技指数ETF持续大额申购

在今年上半年的港股市场中,随着南下资金是比较大流入,恒生科技指数ETF今年以来也迎来了持续大额净申购。另外,互联网企业的巨额回购提供资金流入,也方面也增强了对于中国互联网企业的信心。

就中国资产吸引力而言,中国经济长期前景向好+港股估值便宜,也包括A股估值相对较低,具备一个比较好的分散风险的特点,全球资金有望加配中国资产。

所以,华夏基金徐猛判断,下半年国内经济增速存在超预期可能,看好香港市场投资机会。

ETF是配置港股市场的理想工具

通过ETF就解决了可投资性的问题。因为现在港股通的门槛比较高,通过QDII投资需要QD额度,所以通过港股科技ETF,解决QDII额度和港股通投资门槛问题。

对比指数基金ETF和主动基金,通过ETF投资的优势有哪些?

资金利用效率比较高,ETF都是满仓操作。

仓位不受大额申购赎回影响,ETF基本上仓位都是在100%左右。

ETF费率比较低。

不飘移

为什么“不飘移”非常重要?

ETF投资风格不飘移。因为指数基金或ETF的投资,基金经理是根据指数成分股的结构和权重做的投资,所以不会去做超配、低配或偏离整个指数,所以投资风格相对来讲也比较稳定。在投资者做资产配置时,风险收益特征鲜明的产品是资产配置一个比较好的工具。所以作为ETF来讲,投资风格不飘移是比较好的特点。

ETF交易便利、分散、透明

很多投资者也会关注到纯港股ETF,也有和其他几个市场跨境的ETF对比,徐猛认为从港股ETF优势主要来自于定价效率比较高,套利机制保证了ETF的溢价处在合理的位置。投资跨境ETF,就是ETF溢价受到QDII额度的影响或受到其他因素的影响,溢价相对比A股高,所以在配置跨境ETF,ETF的溢价是一个比较重要的指标。因为它的套利机制比较顺畅,所以港股ETF的优势溢价相对比较小。

最近看到ETF互联互通的背景,境内投资者也可以配置境内恒生科技ETF,也可以配置南下在香港市场上市的恒生科技ETF。这里做一个对比,这两个ETF,特别是恒生科技ETF,在境内上市和在香港上市的差异给投资者做一个比较好的选择。

在所有境内包括香港的恒生科技产品里,从规模、流动性和费率三个维度来看,华夏的系列恒生科技指数是最具有竞争力的ETF产品。从港股ETF布局来看,华夏基金港股布局其实比较多、产品比较全,华夏恒生ETF(代码:159920)目前规模是150亿左右,是市场上首只跨境,规模最大的港股宽基ETF;华夏恒生互联网ETF(代码:513330)是在A股上市的港股科技类ETF中规模大较、流动性非常好的产品;华夏恒生科技指数ETF(代码:513180)也是境内规模最大、流动性比较好的一个产品。

场外的投资者都可以关注恒生科技指数ETF联接、恒生互联网ETF联接和恒生ETF联接产品,场内场外的投资,华夏基金都有相关产品的布局。

风险提示:市场有风险投资需谨慎,购买前请仔细阅读产品法律文件,选择适合自己的产品。投资港股的基金,需承担港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。