分析师:胡鸿宇 S0890521090003

1. 周观点:世界动力电池大会强调推动技术创新构建电池回收体系,Allkem受疫情和劳动力紧缩影响锂矿产量将下降

世界动力电池大会召开,聚焦动力电池行业发展。2022年7月21日至23日,2022世界动力电池大会在四川省宜宾市召开,大会主题为“智汇绿色动力·创享低碳未来”。作为全球首个世界级动力电池行业盛会,本次大会期间600余名来自全球的动力电池领域专家、产业链领军企业代表受邀参与,围绕电池全生命周期绿色管理、前瞻技术突破、原材料涨价和里程焦虑痛点等行业前沿热点展开研讨对话,聚焦行业发展趋势。

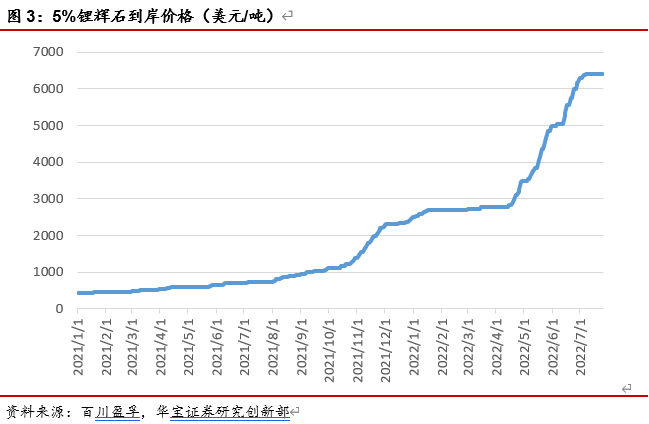

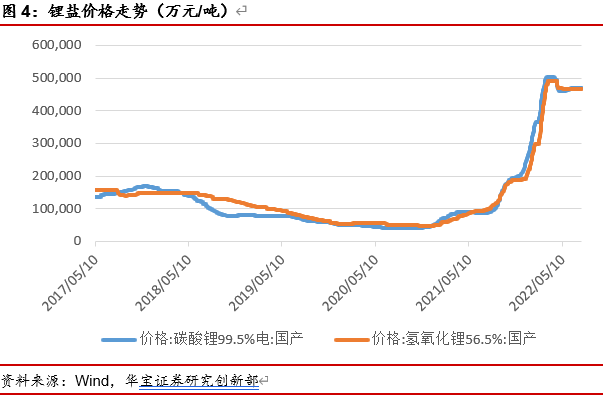

锂电市场需求旺盛下资源保障不足,矿价高企产业链成本承压严重。大会上多位专家及企业高管首先对我国动力电池产业发展成就做出肯定,并指出随新能源产业全面提速和升级,动力电池需求量必将快速上涨。然而在锂电市场需求持续旺盛状态下,上游重要原材料镍、钴、锂的国内资源储量严重不足,且对外依存度极高,国内新增产能有限,新能源产业资源保障不足,市场供需不平衡外加资本市场炒作导致原材料价格高企。大会上多位企业高管提及上半年锂矿价格持续快速上涨使动力电池产业成本端承压严重,并将成本压力传导至主机厂推动新能源车价上涨,产业链利润集中于矿端,下游厂商被迫布局上游原材料保障产业链安全。

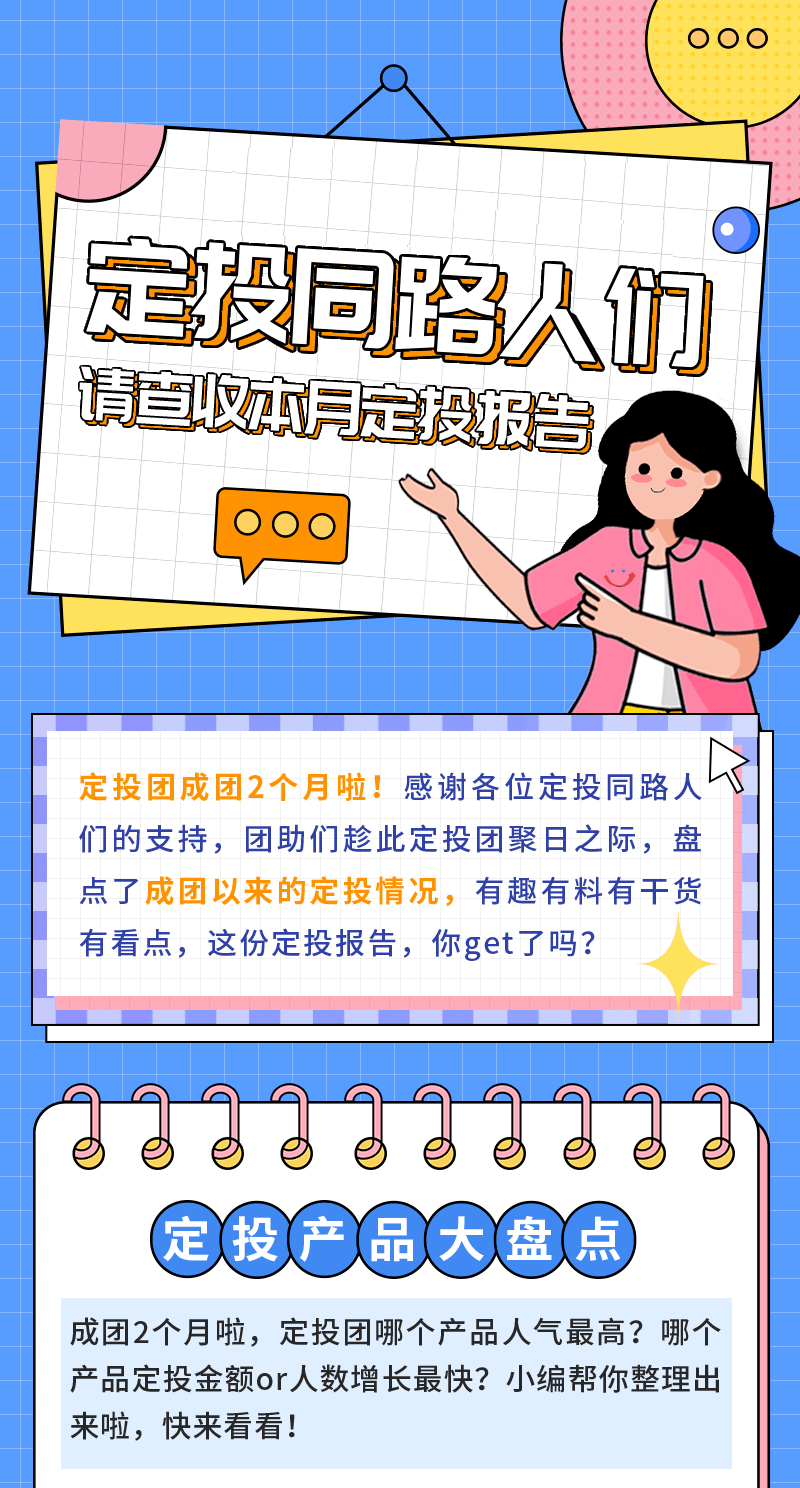

动力电池规模化退役叠加原材料成本高涨,电池回收市场前景看好同时关注成本与盈利压力。多位参会专家强调动力电池全生命周期管理,健全回收利用体系,构建电池回收产业链。一方面,动力电池产业即将迎来规模化退役期,根据大会中基础退役模型和容量衰减模型的预测结果,未来5年动力电池平价每年退役约20-30GWh/16万吨,预计到2026年累计退役量超过142.2GWh/92.6万吨,回收利用问题日益紧迫;另一方面,我国新能源核心资源镍、钴、锂供需紧张,通过电池回收实现资源循环利用可缓解矿端资源瓶颈约束,预计到2025年通过回收动力电池可再生的锂、钴、镍、锰资源量可分别占相应需求量大约27.7%、55.5%、28.7%、47.9%,上游原材料价格高位持续推动电池厂商加速布局电池回收业务,缓解原材料成本压力;同时,因金属价值低而出现亏损的磷酸铁锂电池回收在上游金属价格大幅增长态势下回收产品附加值推高,带动电池回收产业营利性增强,在锂电材料高企态势下电池回收行业前景看好。另外,目前三元电池回收按镍、钴含量计价,行业默认不对锂计价,但会计算随着碳酸锂价格上涨而提高的折扣系数,这相当于锂价被变相计入成本,对电池回收的盈利产生压力,按照测算,锂回收率需要达到约85%才能实现盈利,因此在看好动力电池回收市场前景的同时,回收成本和盈利问题仍应特别关注。

产品、换电技术创新缓解历程焦虑,一体化电池底盘降低成本提升性能。大会上各位专家和企业高管介绍了行业当前多项技术创新。在电池产品创新方面,宁德时代推出不需要堆电池就可实现1000公里续航的CTOP3.0麒麟电池,产线布局、关键工艺优化控制等领域进行了革命化创新,比亚迪推出了融合整车需求和电池技术创新的刀片电池,实现电池系统高安全、高强度、长寿命的设计目标;在换电技术方面,宁德时代EVOGO运用独创的组合放电模式,已在厦门、合肥落地,吉利和力帆打造60s急速换电的换电品牌睿蓝,实现远程操作管理;另外,特斯拉和比亚迪有所涉猎的一体化底盘电池技术,可通过对电池底盘的标准化达到降低成本、提升效率的目的,大幅提升电池抗冲击能力和车身扭转刚度。

1.2. Allkem西澳矿山受疫情和劳动力紧缩影响,锂精矿产量预计下滑,下游高景气维持锂价有望高位坚挺

Allkem完成Q2业绩交流会议,锂价高位下锂项目盈利较好。锂矿商Allkem Ltd于7月20日举行二季度业绩发布会,公布本季度业务经营情况及对未来季度的预测与展望。根据发布会内容,西澳矿山Mt Cattlin二季度锂辉石精矿总出货量约为3.8万吨,收入约为1.81亿美元超过历史纪录,实现84%的毛利率,由于锂矿市场的强劲需求及定价上涨的预期,预计利润率将保持高位,但劳动力短缺将导致2023财年的矿石产量下降;阿根廷盐湖Olaroz二季度碳酸锂产量为3445吨,售出量达3440吨,其中电池级碳酸锂销量占45%,在拥有矿端资源优势下毛利率高达90%,预计Q3碳酸锂合同价稳定下利率将保持强劲,二期扩建项目预计将于下半年末进行爬产。

疫情影响、劳动力短缺叠加成本增加,2023年锂矿产量预计下降价格涨势持续。矿山Mt Cattlin在本季度受到了西澳大利亚当地奥秘克戎变体带来的持续影响,承包商和人员必须遵守生物安全协议,其全球业务也一定程度上受到各国疫情影响。同时Allkem还表示,由于西澳大利亚的熟练劳动紧缺,预计2023财年的Mt Cattlin锂矿石产量将下降至16-17万吨锂辉石精矿,相对于其2022财年的19.4万吨产量大大降低。Allkem也对2023财年的成本上升做出了警告,主要原因仍是来源于西澳熟练劳动力市场紧张、锂矿的回收率和剥采率降低等采矿成本的增加,此外燃料、硝酸铵和其他试剂等消耗品的成本普遍升高叠加通货膨胀及其与Allkem总部所在地阿根廷比索贬值间的脱节也对未来财年的成本有所推升,并导致锂矿产量的下降。虽然目前其他西澳矿企公告仍显示产能持续爬坡,但Allkem面临的劳动力短缺问题未来蔓延的可能较大,将严重影响西澳其他大矿山的扩产进程,在下游锂电需求高涨的态势下,2023年锂矿价格有望继续飙升。

锂矿价格全年有望维持高位坚挺,资源禀赋重要性提升推动一体化厂商收益。在产业链复苏和政策推动下,6月新能源车市场实现超强增长,预计全年新能源车国内销量可达550万辆、欧洲销量达250万辆,另外日韩锂电市场需求强劲,我们认为三、四季度下游市场的高景气维持,与此同时锂矿生产放量有限,欧洲、拉美、非洲的海外矿产在外部压力下新增不及预期,西澳矿山产量也可能遭受疫情和劳动力短缺的负面影响,供给端产能增长受限叠加需求端市场景气为矿端价格提供支撑,我们对锂矿价格全年维持高位坚挺的预期不变。在锂矿供应持续紧缺的态势下,资源禀赋的重要性被进一步强调,锂矿厂商以及拥有资源供应保障和一体化优势布局的锂盐厂商有望持续收益。

2. 数据跟踪

2.1. 原材料:锂矿资源供不应求,矿价高位持稳,碳酸锂价格回升氢氧化锂价格维持平稳

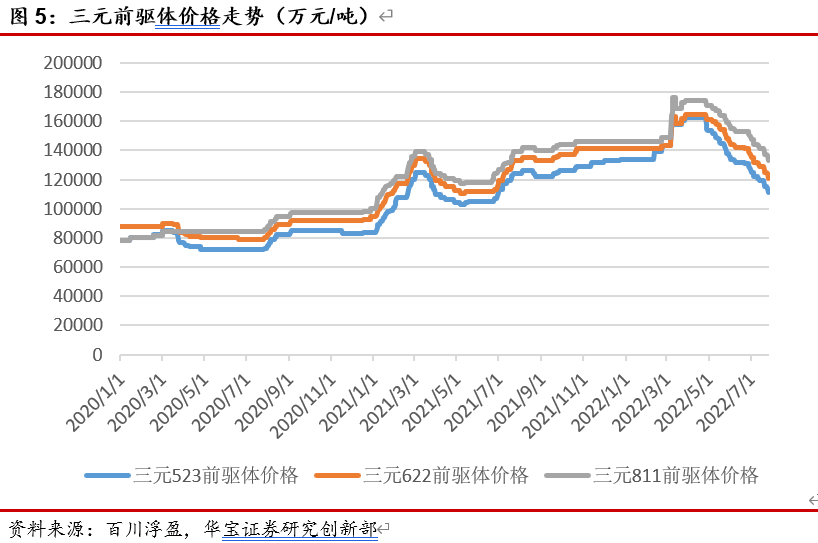

2.2. 前驱体:钴镍价格下行成本压力缓解推动盈利,企业排产增强市场价格持续下滑

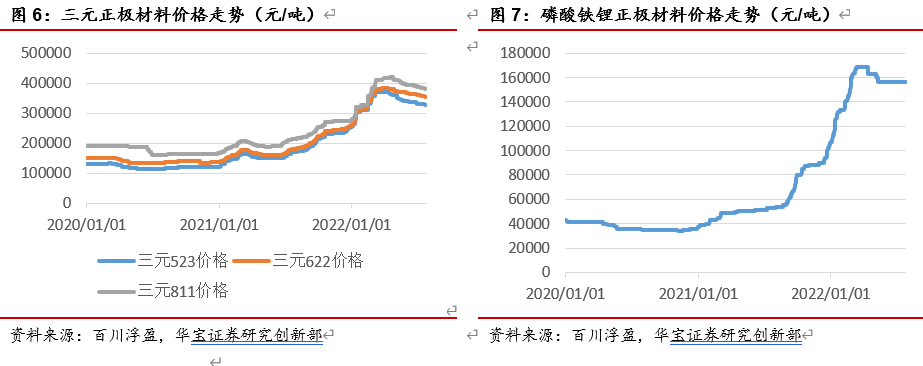

2.3. 电池正极:三元正极订单排产价格继续下滑,碳酸锂价格稳定状态下铁锂正极价格持续保持平稳

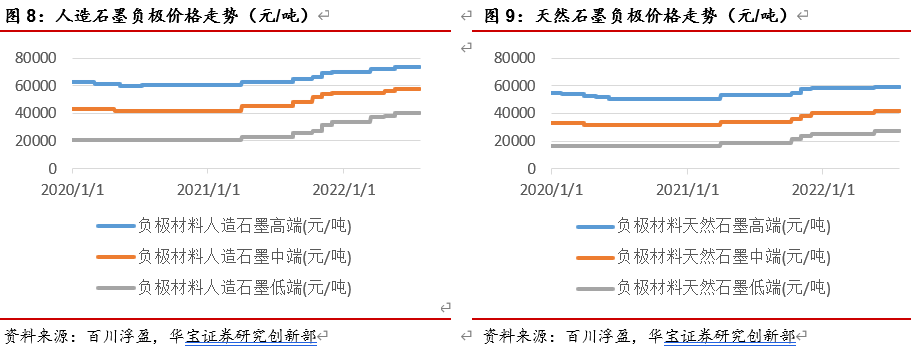

2.4. 电池负极:需求持续景气负极价格维持高位,随市场继续复苏厂商受成本影响后市价格有望看涨

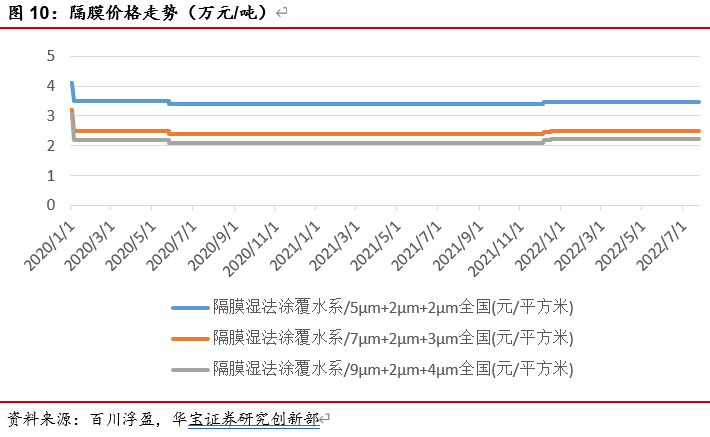

2.5. 隔膜:价格继续保持稳定

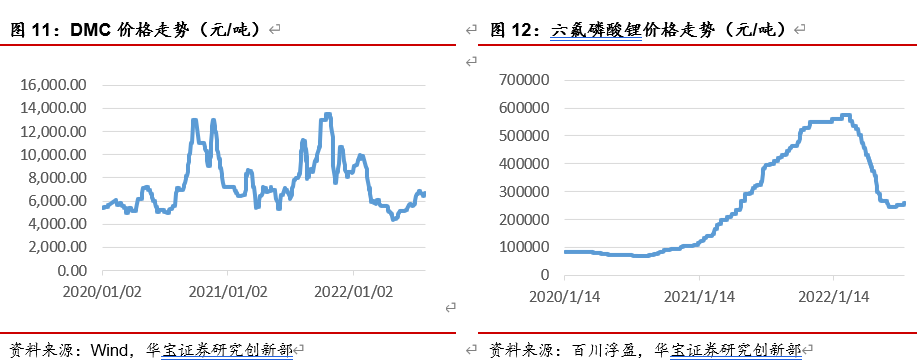

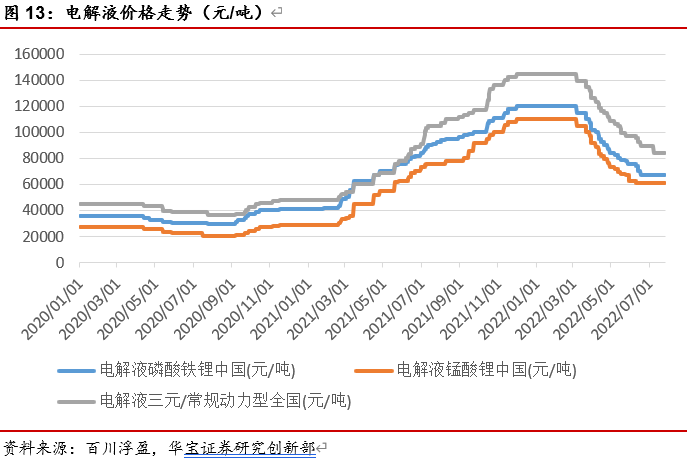

2.6. 电解液:需求订单缓慢增加原材料价格呈回升趋势,电解液价格平稳状态持续

3. 投资建议

需求高增长预期不变态势下关注盈利能力反转和竞争格局优化的细分产业链机会。我们维持中欧新能源车全年高增长预期,随着主流电池厂商的产能扩张,对于中游电池材料的需求和订单锁定也是日益重要,可以关注竞争格局优化且供给增量有限(负极石墨化短期依旧紧缺,隔膜扩张受设备供应有限)的负极和隔膜领域中成本和规模经济优势明显并上下游一体化布局的龙头厂商;此外中上游除锂价外,部分材料随着供给释放成本出现不同程度下行,随着22H1动力电池厂商连续上调2次价格并逐步传导至下游车企,我们关注碳酸锂逐步形成自供以及盈利能力进一步回升并且能形成产业链一体化布局的优质动力电池厂商。

新增供给和下游高增长需求的不匹配周期下下关注成本和资源优势明显上游锂矿开采企业。我们预计锂资源市场行情持续走强,本轮供给需求的错配周期将超出预期,锂精矿和碳酸锂价格有望维持高位,在海外新增供给推进进度不及预期的情况下,因此我们更应关注在开采成本较低,拥有锂矿资源优质的相关上市公司,他们在价格上行中凭借较低的成本能获得更高的毛利,业绩弹性因此相对较大;此外国内相关资源上市公司通过锂矿开采到锂盐生产销售一体化布局,随着新能源车市场持续向好,终端需求车企寻求向上延伸直接和锂盐厂商签订供货协议来降低产业链成本,相关一体化布局的上市公司凭借价格优势有望持续拓展市场份额。

关注4680大圆柱和麒麟电池革新下电池材料的边际新机会。特斯拉推进下4680大圆柱电池下半年逐步量产,宁德发布麒麟电池有望23年投产,看好续航焦虑下快充和高镍的结构性机会,我们建议关注具备硅基负极量产能力的负极龙头厂商,看好高镍布局+成本控制明显的龙头正极厂商盈利有望逐步触底回升,此外看好电池新工艺下带来的零部件边际机会,看好热管理、碳纳米管等厂商有望在新技术电池加速投产下的订单增量。