阿尔法工场DeepFund

在重回一线公募的道路上,华安基金还有很多议题需要解决。

“如果不做基金经理,回家种田其实也挺好。”这是华安基金经理张亮6月底在接受媒体采访时的一段话。几天后,这一说法似乎就成真了。

7月15日下午,市场传言,华安基金正在募集期的“华安品质甄选”的拟任基金经理张亮,因个人原因可能无法继续担任基金经理,银行建议产品停止销售。

消息一出,市场一片哗然。虽然因“个人原因”影响基金募集的情况在公募圈里很少见,但对于华安基金来说并不陌生。

2006年8月,华安基金正忙于发售新基金——华安宏利。但时任华安基金董事长王成明因“上海社保基金案”突然被查的消息,最终影响到了该基金的募集。

按照时任华安基金投资总监王国卫的回忆,原本预计基金募集规模在20到25亿之间,最终却定格在了16.84亿份。

后来,随着总经理韩方河也因牵涉该案被查,公司开始面临人才流失,规模缩水等问题,华安基金与一线公募渐行渐远。

时至今日,当人们谈起华安基金的时候,不免会聊到公司创始人韩方河。因为在华安基金历任总经理中,他给人留下的印象是最深的。

韩方河时代的华安基金,曾经创下了多项国内基金业第一。比如,第一批被中国证监会批准可以管理多只基金的基金管理公司;第一个与国际知名资产管理公司签署全面技术合作协议;国际权威的机构投资人俱乐部——“机构投资人论坛”的第一个中国大陆会员;第一个获准管理开放式基金……

所以,跑财经的记者喜欢称韩方河是基金第一人。

一个时代的落幕

我们现在谈起中国证券投资基金行业的起步,一般以1998年3月27日南方基金和国泰基金分别发起设立的两只封闭式基金——“基金开元”和“基金金泰”作为起点。

事实上,在此之前已经有一批基金公司和基金产品。但因为法规的空白,这批基金公司和基金产品的运作不够规范,在那段时期成立的投资基金被业界习惯称之为“老基金”。

而彼时的韩方河作为上海国际信托投资公司证券总部副总经理,主要负责公司的海外业务。在与高盛等全球主要投资银行高层人士迎来送往的过程中,基金吸引了他的目光。

所以,首批“老基金”在国内证券市场上刚一登台亮相,韩方河便头脑一热冲了进去。但在波诡云谲的资本市场上,先付学费已经是不可回避的铁律,韩方河自然也不例外,刚一买入就被套牢。眼见不少“老基金”不规范盲目投资,韩方河与业内人士一同呼唤规范的“新基金”能够早日出台。

1997年《证券投资基金管理暂行办法》的颁布被视为基金行业的分水岭,经过紧张的筹备,中国迎来了最初的十家基金管理公司(所谓“老十家”),华安基金位列其中。

作为受命组建华安基金的创始人韩方河,在人才的使用上颇有见地,他认为一定要市场化,要平等竞争。

所以刚一上台,他便立了规矩:公司所有人员的档案都放在人才交流中心,一年一签合同,一年一考核,末位淘汰,包括他本人在内。

在华安基金,每个月都要进行严格考核,按报告数量、被基金经理采纳比例、采纳后收益率等指标综合评分,每年业绩排在最后一名的分析师都将被辞退。另外,华安基金唯一的副总掌管着研究部,没有研究部的建议,即使是总经理也无权决定投资任何一只股票。

正是这种颇为严苛的要求,成为了华安基金早期立足于一线公募之列的根本。

和其他“老十家”一样,华安基金最初发行的也是封闭式基金。1998-1999年间,“基金安信”和“基金安顺”相继成立。

2001年9月,华安基金发行了国内第一只开放式基金——华安创新。

产品刚一问世,便受到了市场的广泛欢迎。“华安创新”发行当天,上海地区近万人排队抢购。最终,该基金成为了国内首只规模突破50亿份的基金。华安基金也因此受益,到2001年末,公司以117.56亿元的资产规模晋级百亿基金公司序列。

2002年11月8日,“华安180指数增强”(现已变更为“华安MSCI中国A股指数增强”)正式成立,指数化的投资理念开始被引入到国内资本市场。

作为国内首只开放式指数基金,华安基金同样采取了基金经理小组的形式,委派了具有内地市场从业经验的刘新勇,以及具有海外市场经验的殷觅智,共同管理该基金。

从产品成立时点看,彼时的股市正处于低迷时期,市场的低迷恰好给“华安上证180指数增强”提供了良好的建仓机会。产品一经推出便受到了市场极大的关注,特别是获得了机构投资者的青睐,23天即完成了基金募集。

从成立后的表现看,三个月内最高净值达到了1.026元,领先跟踪标的指数4%,为后续各家公募发行指数基金提供了良好的开端。

在此后的四年时间里,华安基金又相继发行了“华安现金富利货币”、“华安宝利配置”、“华安上证180ETF”、“华安宏利”等产品,如果再算上此前的“华安创新”以及数只封闭基金,华安基金早期的产品线布局基本完成。

然而,随着后来董事长王成明、总经理韩方河相继被查,华安基金的基石受到重创。

2006年10月16日下午4点,华安基金召开全体员工大会,宣布韩方河因涉嫌个人违纪,正在接受调查。

至此,韩方河时代落幕。

人事变局

韩方河时代的华安基金,规模排名一直稳稳地排在TOP 5之内。

2006年东窗事发后,华安基金短期规模受到了不小的影响,公司总资产年末排名由2005年的第三名,直接掉到2006年的第十二名。

后来,时任上海国际信托投资公司副总经理的俞妙根紧急上任华安基金总经理,并代理董事长,主持日常经营工作,公司各项工作逐渐恢复正常,排名也有所上升。

2009年,上海金融工委主导华安基金总经理“全球竞聘”,在海外工作多年的李勍最终胜出。

基金公司通过公开的方式招聘总经理确实更为市场化,也显得更为公开透明。不过,不少基金公司还是更倾向于通过内部梯队培养机制,从原有的团队里提拔人才,毕竟“空降高管”会涉及到与原有团队磨合的问题,若是磨合不好,容易导致团队不稳定。

李勍就遇到了这样的问题。

2011年初,公司首席投资官王国卫悄悄去职;同年8月,副总经理李炳旺离职;9月,董事长俞妙根、副总经理韩勇先后辞职;11月,常务副总经理邵杰军转任国联安总经理。

尽管如此,李勍的创新精神还是获得了业内的认可,其任职期间相继推出了黄金ETF、短期理财基金等创新产品。但可惜时运不济,这些创新产品在经历长期的审批过程后,推出时投资标的的市场表现都不佳,产品因此遭到市场冷遇。

好在华安基金的规模基本保持稳定,始终维持在八九百亿左右,全国排名也能够站稳前十。

2014年9月,李勍因为身份问题不符合相关规定被上海金融工委免职,华安基金再次面临总经理一职空缺的状况。

在那次华安基金公司的内部会议上,上海市金融工委人士表示,李勍的接任者将通过股东推荐、董事会选聘来决定。在此之前,华安基金董事长朱学华将承担总经理职责,负责公司日常运营。

但谁也没有想到,华安基金很快便迎来了史无前例的人事动荡期。期间,数名基金经理相继离职,剩下的基金经理工作强度明显加大,开始出现“一拖多”的现象。

相比基金经理的离职,两位拥有实权副总的离去,让本就陷入困境的华安基金“雪上加霜”。

2015年3月5日,华安基金分管投研的副总经理、首席投资官尚志民离职。在业内人士看来,尚志民的离去,不仅是华安基金的巨大损失,也是公募行业的重大损失。

尚志民是国内第一批公募从业人员,在华安基金任职期间,他管理的产品长期业绩达到年化18%。离职前不久,他执掌时间最长的“基金安顺”到期,15年的存续期内累计回报超800%。

3个月后,华安基金另一位副总秦军也选择了离开。秦军是李勍招聘进华安的,在职期间他分管华安基金整个大市场团队,包括渠道、市场等。

分管投研和营销的两大副总双双离职,对于讲求投资业绩与销售实力的基金公司来说,无异于釜底抽薪。最终,华安基金错失了2015年牛市下的发展良机,下滑至二线公募之列。排名落后于同城的富国、汇添富、中银、上投摩根、国泰,甚至与后面中欧的规模差距也不足200亿元。

在行业大发展的那段时期,产品创新与体制改革成了两条主线。

分级基金是彼时最热的创新产品,而在华安基金进场后推出多只分级基金不久,就遭遇了股灾厄运,分级基金遭遇大量诟病,从香馍馍变成了烫手山芋。

体制改革方面,华安基金的国资背景似乎也限制了它复制前海开源和中欧的模式,事业部制改革之路料难彻底。

错失了行业发展的黄金期,又无法复制其他公司的成功经验,走出一条属于自己的特色之路,成为了彼时华安基金唯一的选择,而这一重任最终落到了童威的身上。

2015年7月9日,华安基金发布公告称,原副总经理童威升任总经理。

在童威任职的五年时间里,华安基金的非货基规模从821.88亿元扩容至2411.82亿元,增长了近2倍,但行业排名却变化不大,这是因为华安基金保持着与行业一致的增速。

与华安基金的前几任总经理相比,童威相对比较低调,在任期间的公开发声屈指可数。

2018年,童威接受媒体采访时表示:“华安基金将继续围绕投研核心能力建设,打造基于大类资产配置框架下的投研能力、产品能力和服务能力,努力形成差异化的竞争优势。”

很显然,想要在人才辈出的公募行业走出一条特色之路并非易事。最终,童威也未能带领华安基金重回一线。

2020年8月15日,华安基金公告称,总经理童威因个人原因提出离职,由公司副总经理、首席投资官翁启森代任总经理一职。

根据《证券投资基金管理公司高级管理人员任职管理办法》第33条的规定:“代为履行职务的时间不得超过90日。”这意味着接任者三个月内便会见分晓。

等待时机

2020年10月,张霄岭走马上任成为华安基金新任总经理。从美联储到大摩,从银监会到华夏基金,张霄岭的职业生涯可谓非常丰富。

特别是他在华夏基金时该公司被业内广泛认可的业务之一是境外业务,加之张霄岭此前长期在境外从事金融工作,拥有丰富的人脉资源,所以当时市场普遍认为张霄岭的加盟会为华安基金的境外业务带来很大的帮助。

但事实上,在张霄岭上任后,华安基金最先发力的方向却是固收领域,这与当时的市场环境有着莫大的关系。

2021年,A股“过山车”式的行情让不少投资者纷纷转向,寻找更为稳妥的投资方式。以债基为代表的固收类产品,开始受到投资者的青睐。

同年,拥有16年债券市场投研经验,以擅长宏观研判及大类资产配置著称的邹维娜加盟华安基金,出任绝对收益投资部高级总监一职,负责组建团队。

后来,随着“债券投资实战家”吴文明、擅长信用债投资的魏媛媛、精于宏观利率研究和国债期货投资的张陈杰等人的相继加入,华安基金迅速拥有了一支强大的固收战队。

人员的陆续到位,华安基金开始在债基领域开疆拓土,先后发行了各类债基十余只(含A类、C类)。

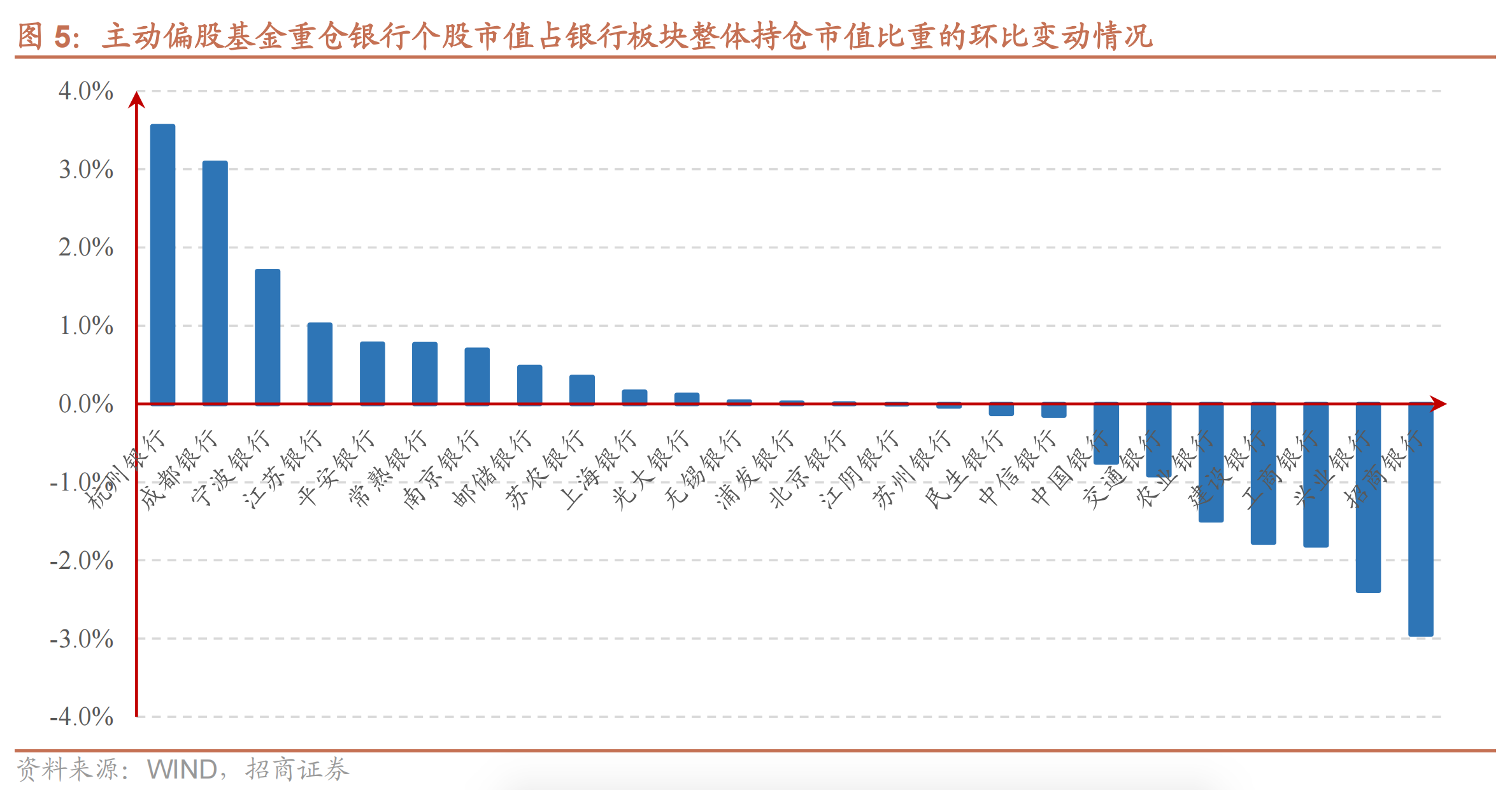

截至2022年二季度,公司旗下债基规模已经达到了1234.06亿元,较张霄岭上任之初的707.86亿元,增加了526.2亿元,增幅高达74.34%,在公司同类产品中排名第一。

事实上,通过在固收领域发力,最终实现非货基规模排名逆袭,是有成功案例可以借鉴的,天弘基金便是很好的例子。

在今年一季度的基金公司规模排名中,天弘基金首次跻身进入非货币月均规模20强,所凭借的正是债基规模的增长。从数据上看,去年第一季度,天弘基金旗下债基规模仅有760.33亿元,到今年第一季度已增长至1735.66亿元,短短一年间增长了近1000亿元。

仅凭固收规模的增长,虽然可以在排名上有所提升,但发展权益投资能力,才是公募基金的长远生存之道,而这才是华安基金重返一线的关键所在。

目前,华安基金已形成老中青三代的成熟梯队模式。他们之中,既有翁启森、杨明、王春等投资老将,又有像崔莹、饶晓鹏、万建军、陈媛等处在上升期、干劲满满的中生代,还有像刘畅畅、王斌等公司内部迅速崛起的新生代。

华安基金似乎已经具备了重返一线公募的各种条件,只是在等一个合适的时机。