来源:财通社

作者:王鑫

最近白酒赛道有些低迷,更有一份研报刺破了白酒行业的“表面繁荣”:古井贡酒遭海通国际罕见“唱空”,给出的目标价存20%下跌空间。

千亿徽酒老大为何不被看好?

券商称古井贡酒高估值面临三重挑战

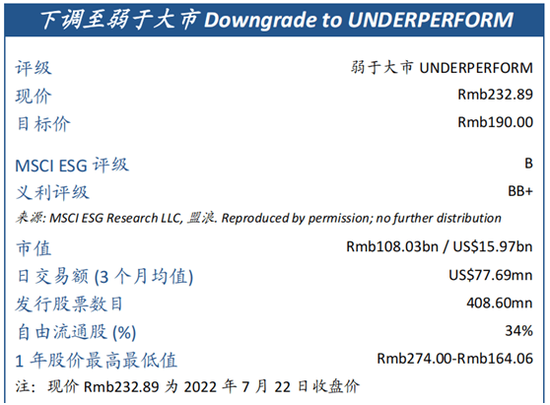

7月25日,海通国际发布了一份针对古井贡酒的研报——《高估值下的三重挑战》,将古井贡酒目标价下调至190元,而7月25日古井贡酒收盘价为234.27元,目标价距离股价有接近20%的下跌空间。

在这份研报中,海通国际认为古井贡酒估值偏高,目前白酒板块估值为38.8倍市盈率(TTM),公司估值为47.7倍,仅次于山西汾酒的51.9倍,2011年至今公司估值分位数为81%。结合行业估值,海通国际给予古井贡酒35倍市盈率,目标价190元,调低投资评级至“弱于大市”。

估值偏高的潜台词是未来业绩增速难以匹配,海通国际认为古井贡酒存在三重挑战。

挑战一:核心市场增速放缓,省外拓展尚需检验。

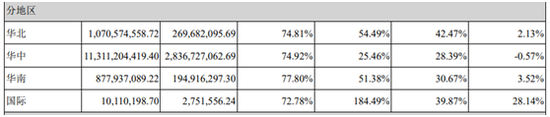

凭借产地亳州的地理优势(紧邻河南)和对湖北黄鹤楼的成功收购,公司对河南、湖北等省外市场拓展初具规模。如不考虑黄鹤楼的营收和关联交易,2016至2021年期间,以安徽、河南和江苏为主的华中地区营收CAGR仅为13.3%,华北和华南分别为25.4%和18.0%,2021年营收占比8.1%和6.6%。上述前提下估算,公司近三年省内营收占国内67%左右,省外拓展尚在培育阶段。

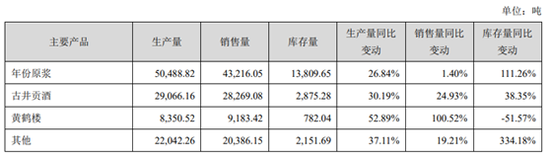

挑战二:年份原浆量增乏力,价格贡献恐将收窄。

2019至2021年,公司聚焦古8及以上产品升级放量,年份原浆整体营收CAGR为12.5%,销量CAGR仅为2.7%。受疫情反复影响,国内经济受到冲击。同时根据白酒行业发展周期,进入增速趋缓阶段,普飞价格仍将回落,千元价格需要整固,这将影响次高端白酒的量、价拓展空间。预计公司未来两三年价格贡献将收窄。

挑战三:毛销差、净利率连降,费用节流难超预期。

近年来公司为巩固竞争优势,持续深化“三通工程”、连续多年冠名春晚和启动品牌之旅行动等。毛销差由2018年的46.9%降至2021年的44.9%,连降4年;净利率由2019年的20.1%降至2021年的17.3%,连降3年;销售费用率尽管连降5年,可每年降幅仅0.1-0.3个百分点。

财通社注意到,今年以来,古井贡酒累计跌幅约4%,最低触及160.57元/股,比海通国际给的目标价还低15%,而自4月以来又一度反弹60%,在白酒股中表现抢眼,目前A股加B股总市值1100亿元。

值得一提的是,在海通国际这份研报之前,近段时间德邦证券、中泰证券、国元证券等多家券商均给予古井贡酒“买入”评级。

实际上,海通国际这篇研报的作者陈子叶、闻宏伟5月10日才对古井贡酒首次覆盖,给出“中性”评级,理由同样是认为年份原浆增速趋缓,省外拓展仍待观察。综合海通国际这两篇研报来看,也确实反映了古井贡酒存在的一些问题。

再造一个古井?

古井贡酒是中国老八大名酒企业,坐落在历史名人曹操与华佗故里、世界十大烈酒产区之一的安徽省亳州市。近年来,古井贡酒一直霸占着徽酒老大地位,是安徽浓香型白酒的代表。

2016年、2021年,古井贡酒还分别与湖北黄鹤楼酒业、安徽明光酒业签订战略合作协议,古井贡酒分别持股51%、60%,因此纳入了合并报表。

白酒行业有个流传甚广的发展逻辑,“30亿省内为王,50亿分享全国板块化红利,100亿方具备全国话语权。”

2019年,古井贡酒营收首次突破百亿,跨入新的战场。这一年,古井集团党委书记、董事长梁金辉提出了“再造一个新古井”的战略构想。根据规划,古井贡酒5年营收要达到200亿的目标,也就是到2024年要“再造一个古井贡酒”。

为此,2021年古井贡酒抛出了50亿元的定增扩产计划,建成后形成年产6.66万吨原酒、28.4万吨基酒储存和13万吨成品灌装能力的现代化智能园区。

不过,“再造一个古井贡酒”的故事并不好讲。2020年,估计贡酒遭遇“倒春寒”,当年营收下滑1.2%,为十年来首次负增长。背后原因是疫情冲击、“核心”区域内卷加剧、产品升级前置性投入较大。

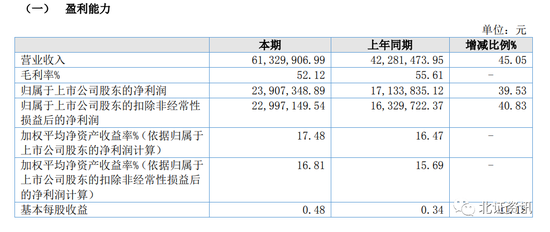

经过2020年“挖坑”后,2021年古井贡酒营收增长至132.7亿元,同比增速28.95%,实现归母净利润22.98亿元,同比增长23.9%,营收、净利分别列19家白酒上市公司第7和第6。

靠营销拉不动核心产品

2021年看似跑出了“加速度”,但是古井贡酒自身的问题并未得到解决。

首先是核心产品和核心区域增长乏力。2021年,古井贡酒年份原浆营收93.07亿元,古井贡酒16.09亿元,黄鹤楼11.34亿元。值得注意的是,年份原浆系列是公司的核心产品,也是发力中高端的主打产品,但是2021年销量仅同比增长1.4%,而库存量却猛增111.26%。

高端化无人买账,印证了海通的分析,普飞价格回落,限制了次高端千元价格带产品价、量拓展空间,尤其品牌力较弱会受到的影响更明显。

再分地区来看,华中地区是贡井贡酒大本营,2021年营收为113.11亿元,占到总营收的85%,但是同比增速仅有25.46%,远低于其他地区,毛利率更是下滑0.57%。实际上2020年古井贡酒在华中地区的战况更惨,营收下滑3.34%,毛利下降2.36%。

根据海通国际研报数据显示,剔除黄鹤楼的营收和关联交易,古井贡酒于2016年-2021年在华中地区营收年复合增长率仅为13.3%,华北和华南分别为25.4%和18.0%。在华中地区,古井贡酒又以大本营安徽市场为主。在省内市场高占比的情况下,其根据地所在市场却放缓了脚步,无疑是一个值得警惕的信号。

近年来,泸州老窖、今世缘、酒鬼酒等加速向安徽布局,无疑让古井贡酒大本营越来越卷。而在省内同行中,古井贡酒面临更激烈的厮杀。去年,徽酒“黑马”迎驾贡酒开始发力,营收和净利直追徽酒老二口子窖,这也让老大古井贡酒倍感压力。

近期的一份徽酒渠道跟踪会议纪要显示,古井贡酒对同行迎驾贡酒的厮杀已经到了“赤膊上阵”的地步,古井对迎驾的措施是能置换就置换,不能置换就免费送。甚至有爆料消息称“古井要求经销商二选一坚决排除迎驾贡酒,针对迎驾的经销商,采取特殊政策侵蚀。”

由此,可见古井贡酒的业绩增长来之不易,2021年古井贡酒投入的销售费用达40.8亿元,同比增长28.42%,这是个什么概念?在19家白酒上市公司中仅次于五粮液的65.04亿元,远超全国化扩张的山西汾酒(31.6亿元)。从销售费用占营收比例来看,古井贡酒高达30%,几乎与老白干酒31%的销售费用率并列行业第一。在徽酒中,口子窖为13%,迎驾贡酒为10%。不难发现,贡井贡酒是当之无愧的“营销酒”。

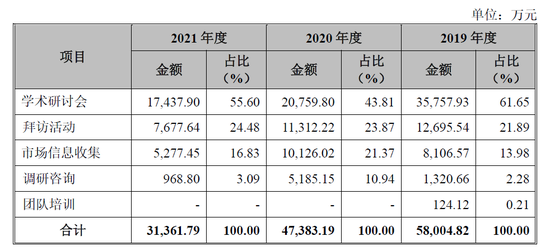

2021年,古井贡酒销售人员有2911名,占到公司员工总数近三分之一。实际上,庞大的销售队伍并不是吞噬销售费用的主力,大头是综合促销费和广告费,分别为12.68亿元、9亿元。

值得注意的是,综合促销费同比增长高达67.79%,主要原因为促销及推广活动增长所致,这背后反映的其实就是行业竞争加剧。

古井贡酒在年报中提到,2021年,全国酿酒行业规模以上企业完成酿酒总产量5406.85万千升,同比增长3.95%。其中,白酒产量715.63万千升,同比下降0.59%。伴随消费升级的提升,我国居民逐渐呈现出“少喝酒,喝好酒”的消费升级趋势。“十四五”时期次高端白酒消费的增长,将带动高端白酒竞争愈加激烈。

广告稿费用中,古井最突出的营销,就是在于冠名春晚和高铁,2016-2021年公司连续6年冠名央视春晚。

2022年一季度,古井贡酒销售费用15.91亿元,仍然维持在30%的比例,这也导致公司毛销差、净利率连降,费用节流难超预期,公司很难复制泸州老窖降本增效的道路。

在头部酒企纷纷扩产,行业竞争加剧,同时疫情反复的情况下,古井贡酒如果继续走营销的老路,显然很难实现“再造一个古井”的梦想

炒股开户享福利,入金抽188元红包,100%中奖!