拾阶而上——金鹰基金2022中期策略会已召开。金鹰基金的投研团队就三季度大类资产配置和市场展望做了详细研究。

在地缘政治事件、能源价格飙升、国内疫情反复、通脏压力初现的市场情况下,后续投资应该何去何从?应该如何应对各种不稳定性,机会又在哪里?

宏观经济

1)全球:全球央行进入紧缩周期,发达经济体面临控通胀与防衰退的“刀锋行走”,美国通胀压力明显缓和或延至今年四季度。

紧缩退潮下,目前来看,欧债未到危机之时,美国经济距离衰退亦或有一段距离,2022年年底或2023年年初压力可能更大,后续仍需保持密切关注。

2)国内:疫后修复叠加前期稳增长政策效果落地,三季度国内宏观环境或将呈现“经济复苏+货币偏松+信用改善”的组合,四季度复苏强度和持续性有赖地产、消费修复空间。

财政缺口下,增量政策值得期待。国内通胀压力尚可。

股票投资

行稳致远,中期保持乐观

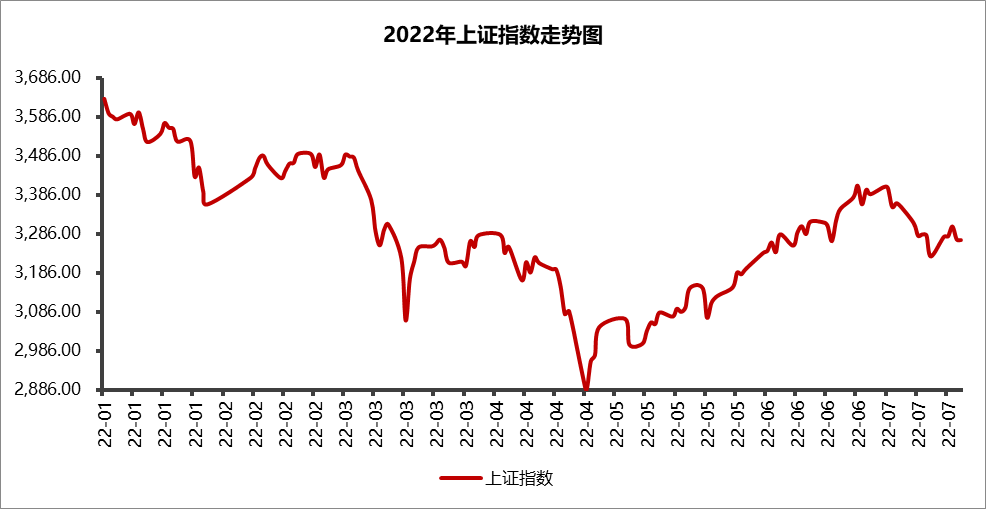

1)市场研判:短期资金博弈趋频或加大市场波动,但在国内经济迎来复苏背景下,市场回调或仍有限,指数区间震荡,仍有结构性机会,总体上并不悲观,后续反弹空间将取决于基本面验证和增量政策空间(四季度经济复苏强度决定)。

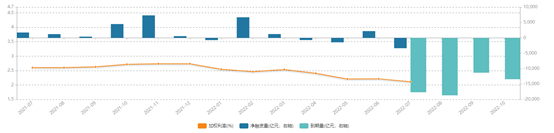

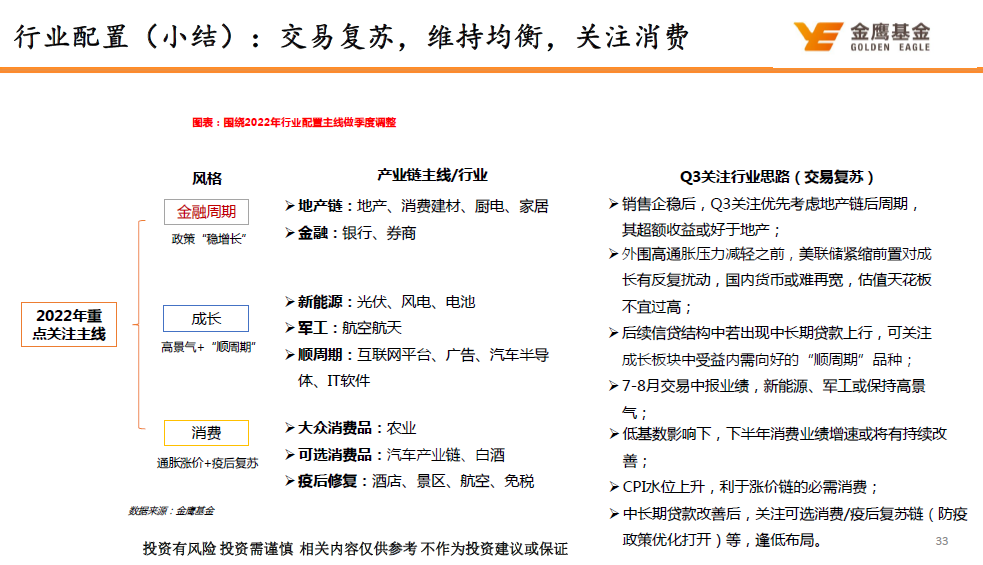

2)风格配置:在短贷+票据向中长期贷款过渡阶段,重点关注政策相关的稳增长逆周期+大宗消费;待中长期贷款呈1个月上行后,可重点关注中游硬件设备+软件开支行业或出现涨幅靠前;中长期贷款回升一季度后,可重点关注可选消费类涨幅靠前行业,2021年疫情中长期贷款回升期间,化妆品、旅游景区、生物制品、酒店餐饮涨幅靠前。

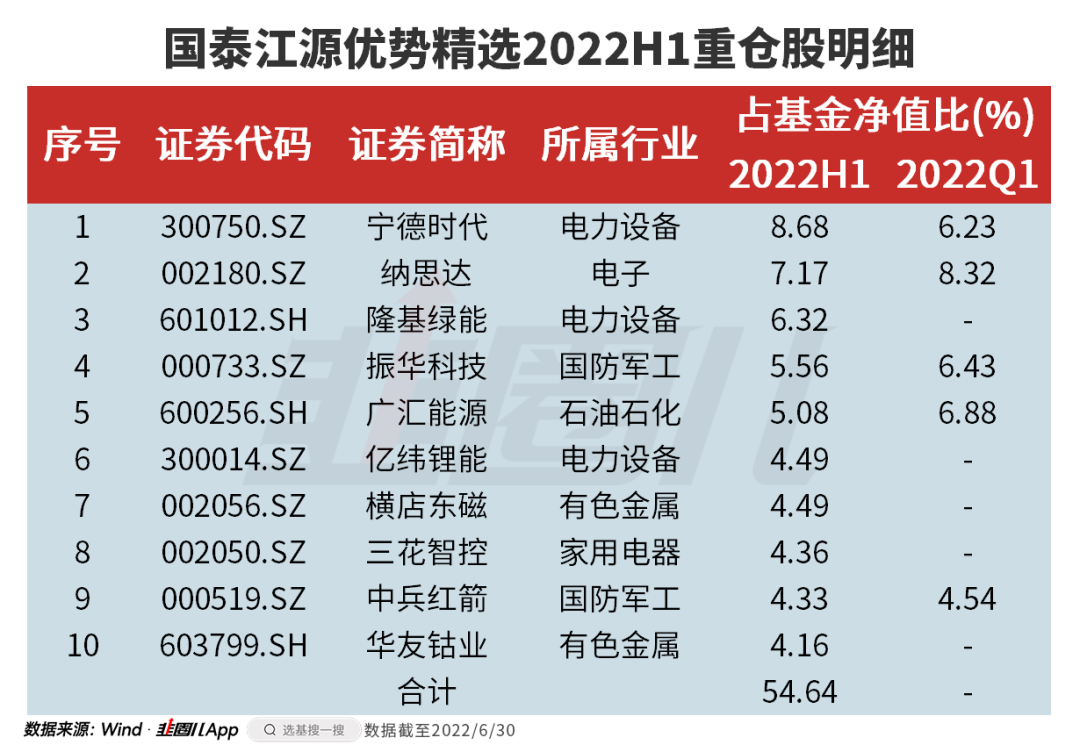

3)关注行业:布局主线围绕国内经济“复苏”,均衡配置,关注消费,估值天花板不宜过高。

①稳增长:相比地产、银行之外,更关注地产链后周期板块(消费建材/厨电/家居);

②消费:关注疫后反转的服务消费业(酒店/景区);通胀涨价(农业);可选消费(汽车/白酒)等;

③科技:上游成本压力缓解后,景气度将加速(光伏/电池/军工/汽车半导体);受益国内下游需求改善的“顺周期”领域(互联网平台/广告/IT软件)。

债券投资

1)资金面:资金充裕持续性或存隐忧,防守策略或占优;

2)利率:利率上下空间均有限,关注调整机会;

3)信用:谨慎资质下沉,关注特殊品种债券。

商品投资

1)原油:需求衰退预期引发回调,基本面长期景气度不变;

2)钢铁:地产开工压制需求强度,库存去化缓慢;

3)锂:价格缓涨,明年供给或渐趋充裕;

4)镍:供过于求,下游需求恢复;

5)铝:全球流动性扰动,长期或短缺;

6)铜:2022-2023年供给或增加,短缺缓解;

7)黄金:美国通胀见顶过程,衰退期或有机会。

风险提示:本资料所引用的观点、分析及预测仅为投研人员个人观点,是其在目前特定市场情况下并基于一定的假设条件下的分析和判断,并不意味着适合今后所有的市场状况,不构成对阅读者的投资建议。基金过往业绩不代表未来表现,也不代表基金管理人管理的其他基金的未来表现。公开募集证券投资基金是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识基金的风险收益特征和产品特性,认真考虑基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。基金管理人提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。

市场有风险,投资需谨慎。本资料不构成本公司任何业务的宣传推介材料、投资建议或保证,不作为任何法律文件。本公司或本公司相关机构、雇员或代理人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。