某“固收+”大咖的产品,近一年业绩仅为0.96%,大妈都嫌弃?

尺子怎么量?

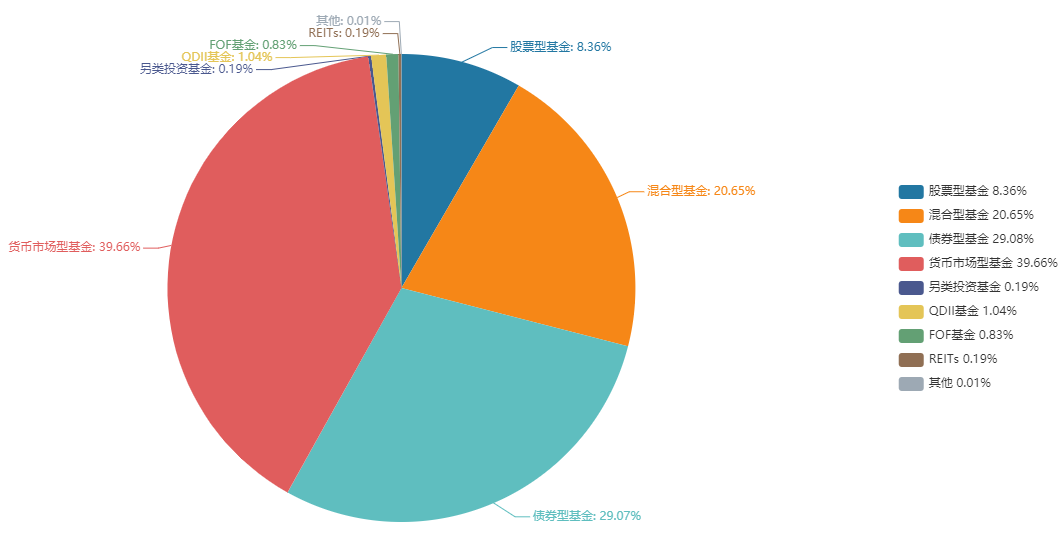

近一年业绩0.96%,这个收益率,从绝对收益角度来看,肯定是交代不过去的。毕竟比银行的一年定期存款利率都低,更不用说银行理财了。就算跟同属于基金的货币基金去比,也是不如的。

不过从相对收益的角度来看,这个业绩还是很值得说道的。

近一年wind偏债混合型基金指数上涨0.35%,0.96%是能跑赢这个指数的;排名这个事儿,对于“固收+”基金来说比较难排,因为分类是比较困难的,不过各种排,大致也是处于中间水平。

再来看看业绩基准,基金合同里的基准是一回事,可能有的时候实际运作跟合同设定的预期有比较大的偏差,不过就拿实际运作过程中接近20%的权益仓位来说,20%沪深300指数+80%中债综合指数的业绩标准应该比较合理吧?这个标准近一年的收益是多少呢?0.45%!那0.96%也是比这个高的,也是有一些超额收益存在的,这个表现至少是及格的。

量完怎么看?

身高170cm,高吗?

如果是女性,这个身高不错,如果是男性,这个身高就有点难;假设是女性,如果是中老年,这个身高在同龄人里比较突出,如果是青少年,这个身高在同龄人里只能算可以。

主要做相对收益的公募产品,还是看相对收益比较合适,这个是大环境决定的,大家主要是还是跟同类来进行比较,而不是一门心思追求正收益。

如果大家非要看绝对收益,追求正收益,那么这个产品一定得是非常灵活的才行,不仅在合同契约里理论上可行,还要在实际运作过程中能够真正做到很灵活的调整。否则这个评价就难说合理,因为种种原因,大多数公募基金产品实际上是做不到的,跟相近的同类做比较才是比较合适的。

看完怎么买?

就一年0.96%这个收益率,大妈不买,我也不买。

不过在一年前,你能想到大A这么水吗?估计也没有多少人能想得这么悲观。

择时其实是个大难题,既然如此,就不要想太多不切实际的。理性点,还是回到依据长中短期的基本面、市场估值水平来决定自己仓位的模式,这个市场有很多不确定因素,一年前你是很难预知到战争和口罩会到现在这个样子。

虽然有很多不可预期的因素,但无论是什么,我们都要应对。

或许我们可以相信的是均值回归,根据这个来决定我们的仓位水平。而具体到产品的选择,更多的还是去看相对收益,看排名的比较,再结合着业绩持续性、可复制性的考察。

往往业绩惨淡的时候,是个不错的加仓点,而业绩高光的时候,则是需要谨慎的时点。