大动作!阿里申请香港纽约双重主要上市!有何影响?专家解读→

来源:国际金融报

今日A股个股、板块呈现普涨态势,房地产等周期板块有力抬头,资金对汽车、电力设备“爱不释手”,北上资金也跑步入场。需要注意的是“量能”在减弱,沪深两市日交易额降至8341亿元。

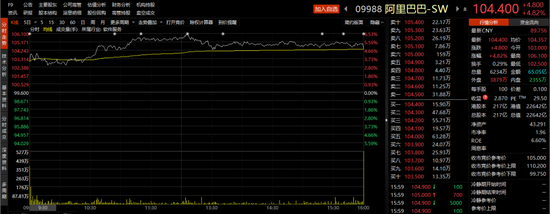

7月26日,阿里巴巴集团发布公告称,董事会已授权集团管理层向香港联交所提交申请,拟将香港新增为主要上市地。在完成审核程序后,阿里将在香港联交所主板及纽交所两地双重主要上市。受此消息影响,阿里巴巴-SW高开高走,最后收涨4.82%报104.4港元/股,最新市值为2.26万亿港元。

A股“喜气洋洋”,个股、板块呈现普涨态势,房地产等周期板块有力抬头,资金对汽车、电力设备“爱不释手”,北上资金也跑步入场。需要注意的是“量能”在减弱,沪深两市日交易额降至8341亿元。

在经历此前的反弹后,受中期业绩不达预期、强制停贷事件、美联储加息等影响,7月以来A股呈现震荡回调态势。数位分析人士告诉《国际金融报》记者,整体流动性宽松的环境下,A股未来的回调空间相对有限。

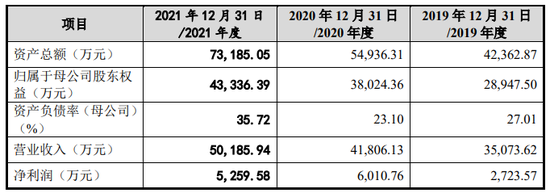

当前A股中报业绩预告整体披露率为33.6%,预喜率为41.6%。从行业端来看,上游及新能源板块的预喜率及业绩预期增速相对来说较高。从风格方面来看,成长和周期风格业绩预期增速高于金融风格。从市值来看,中大盘业绩披露率最高,预喜率与市值呈正相关。

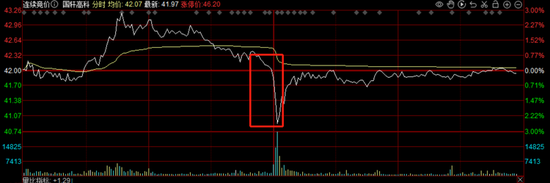

早盘跳水后回升普涨

A股早盘高开后跳水,好在之后回升翻红,呈现普涨态势。最后沪指收涨0.83%报3277.44点,创业板指收涨0.31%报2713.46点。科创50收涨1.02%,沪深300收涨0.79%。7月以来,北上资金呈现净流出状态。但今日,北上资金跑步进入A股。

市场“喜气洋洋”,沪深两市共计3555只个股收涨,涨停股93只;1145只个股收跌,跌停股7只。

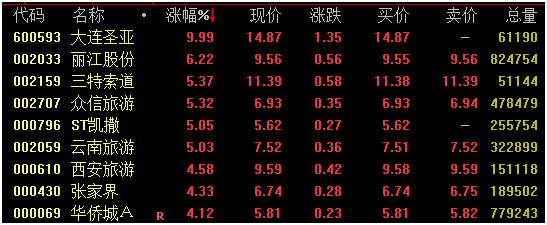

市场板块轮动“变幻莫测”,31个申万一级行业中有30个收涨,周期板块勇猛抬头,其中房地产全天士气高涨最后涨近4%,石油石化、煤炭、有色金属涨幅均约2%。前期大幅反弹的汽车、电力设备,仍然表现强势。

科技类板块而言,电子、军工今年整体表现一般,今日电子更是盘中一度领跌。相比于房地产等周期板块,以及备受资金喜爱的电力设备、汽车板块,大消费类板块表现一般,早盘高开跳水后的医药生物板块最后收跌。商贸零售、纺织服装、食品饮料涨幅均不超过1%。

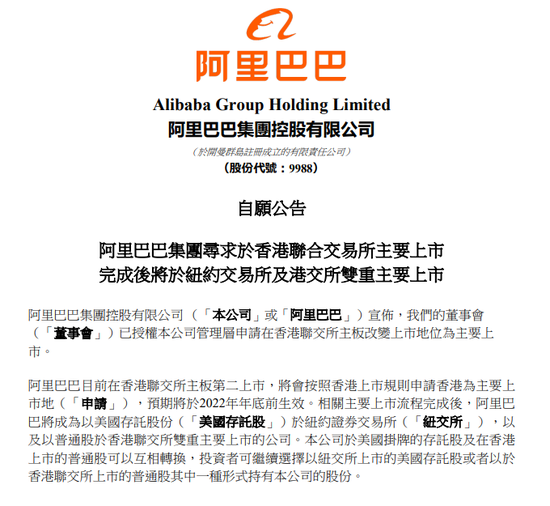

阿里申请双重主要上市

7月26日早间,阿里巴巴集团发布公告称,董事会已授权集团申请在香港联交所主板改变上市地位为主要上市,预期将在2022年年底前生效。相关主要上市流程完成后,阿里巴巴将成为以美国存托股于纽约交易所,以及以普通股于香港联交所双重主要上市的公司。阿里巴巴在美国挂牌的存托股和在香港上市的普通股将可以互相转换,投资者可继续选择以其中一种形式持有阿里股份。

阿里巴巴表示,自2019年11月在香港第二上市以来,在香港联交所的公众流通量显著增加。截至2022年6月30日止六个月,阿里股份在香港市场的日均交易量约7亿美元,于美国市场的日均交易量约32亿美元。鉴于本公司在大中华区拥有大量业务运营,预期双重主要上市地位将有助扩大其投资者基础及带来新增流动性,尤其是可触达更多位于中国及亚洲其他地区的投资者。

股价表现方面,阿里巴巴-SW今日高开高走,最后收涨4.82%报104.4港元/股,最新市值为2.26万亿港元。

在港交所第二次上市以来,阿里巴巴-SW股价经历了“过山车般”刺激,上市后震荡大涨,在2020年10月28日盘中一度攀升至309.4港元/股,之后震荡回落,在2022年3月15日盘中一度跌至71港元/股。

对于双重上市和二次上市的区别,浙江大学国际联合商学院数字经济与金融创新研究中心联席主任、研究员盘和林告诉记者,双重上市和二次上市都在两地上市,但双重上市是两地独立上市,两个市场的股票不能相互流通,而二次上市是以存托凭证的方式,发行的股票可以在两地之间流通变现。之前,由于美股中概股存在一些退市风险,所以大多数公司选择的是二次上市,目的是万一美股退市,美股投资人可以在港股实现股票流通。如今退市风险降低,如阿里这样的中概股谋求将二次上市转变为双重上市,从而使得阿里港股获得独立的定价权,不再受到美股波动的影响。

盘和林进一步表示,目前有9家中概股实现了美股和港股的双重上市,双重上市对于港股来说,带来了更多的投资者和流动性。双重上市下,港股和美股都是独立上市,并不存在跨市场变现的可能性,有利于维护股票定价主导权,防止跨市场套利。阿里从二次上市转变为双重上市,也是出于对港股市场的重视,客观上增强了港股的全球市场地位,也给其他中概股起到了带头作用,从而助推强化港股流动性,提高港股在全球资本市场的权重。

“港股是开放市场,资本流通是放开的,港股在中概股买卖上限制更少,资本进出更加自由。而与此对应的是,当前美股由于种种限制、摩擦,对于中概股的政策稳定性不足,所以很多中概股投资人从美股转向港股,尤其是其中的中资机构。投资目标市场的转移,使得港股的流动性增加,中概股带动新投资人进入港股,促使港股流动性增强。”盘和林分析道,与此同时,随着中概股主要投资人转移到港股,港股的定价能力也进一步增强,过去是美股中概股影响港股中概股定价,如今港股流动性更好,投资者更为集中,港股定价的实际意义要高于美股,所以港股定价权也得以强化。

A股回调空间相对有限

在前期反弹之后,7月以来A股呈现震荡回调态势。

“当前A股处于冲高之后的调整震荡期,历次冲高后均有整固阶段,符合市场规律。”格上旗下金樟投资研究员毕梦姌在接受《国际金融报》记者采访时分析,7月A股的表现,一是因为目前经济还处于恢复阶段,结构和总量尚未修复至疫情前的水平,弱复苏的宏观基本面不足以支持A股持续大幅度反弹;二是美欧等市场加息收紧流动性,利差倒挂等因素对我国权益市场不利,导致近期北向资金净流出,影响A股表现;三是受到停贷的波及,房地产和银行等行业景气度下行,使大盘的表现也较为弱势;四是疫情还未结束,我国局部地区仍有确诊病例,也对投资者情绪产生一定影响。

“7月5日以来指数持续调整,以赛道股为代表的高位股回调幅度较大,但这种调整是健康的,是短期快速上涨过后的技术性调整。”冬拓投资基金经理王春秀告诉《国际金融报》记者,在行情发展方向上,本轮行情的驱动因素是货币宽松。所以在货币政策实质性转向之前,大盘向上的方向都不会改变。在具体投资品种的选择上,仍然看好成长风格,看好那些基本面好,但调整幅度大、估值相对合理的赛道股。

排排网旗下融智投资基金经理胡泊向本报记者表示,国内而言,上半年在疫情影响下,整体供应链受到了一定冲击,导致上市公司上半年业绩整体不及预期。海外来看,海外美联储加息缩表之后,无风险收益率上行,引发了市场对于全球经济衰退的担忧。此外,美股期间出现较大幅度调整,对A股信心情绪产生了一定冲击。

那么,在这样的背景下,投资者该如何布局板块个股?

“三季度布局方面,还需要关注宏观经济和政策动向及中报业绩披露情况,建议关注有政策支持的领域。”毕梦姌进一步表示,目前板块轮动明显,当前A股中报业绩预告整体披露率为33.6%,预喜率为41.6%。从行业端来看,上游及新能源板块的预喜率及业绩预期增速相对来说较高。从风格方面来看,成长和周期风格业绩预期增速高于金融风格。从市值来看,中大盘业绩披露率最高,预喜率与市值呈正相关。下一阶段可以关注“新半军”(即新能源,半导体,军工),中报业绩预告显示“新半军”高景气仍然较高,并且大部分行业增速较高,盈利优势明显,有着强者恒强的现象。

胡泊也说,“在整体流动性宽松的环境下,整体A股未来的回调空间相对有限。随着房地产危机的逐步缓解,整体信心得到修复之后,市场有望再度走强。看好高景气赛道可能会持续维持市场的高热度,但是产业链会继续走向细分;同时看好消费股在疫情好转之后的业绩反转,当下消费股正处于良好的布局阶段。”

炒股开户享福利,入金抽188元红包,100%中奖!