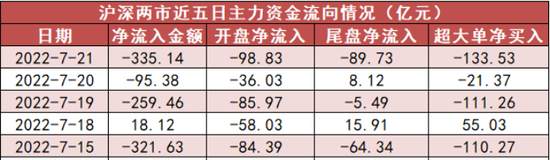

最近A股市场最大最热的新闻,莫过于本周一(7月18日)证监会批准中国金融期货交易所开展中证1000股指期货和期权交易,并且相关合约于2022年7月22日(也就是今天)正式挂牌上市。

这让中证1000指数再度成为市场投资热点,因为众所周知中证1000股指期货与期权等衍生品的推出,必然有助于提升中证1000ETF的规模与流动性。

话说中证1000作为常规小盘股的代表指数,在历史上的业绩一向不错,再加上其当前估值具备一定的安全边际,以及相对低拥挤的环境,其投资价值在这两年开始逐渐凸显。

不过正如我在之前的文章中曾经讲过的,中证1000指数作为一个市值加权、个股极其分散的宽基指数,本身具有一定的局限性,因此也非常适合作为指数增强产品的标的。

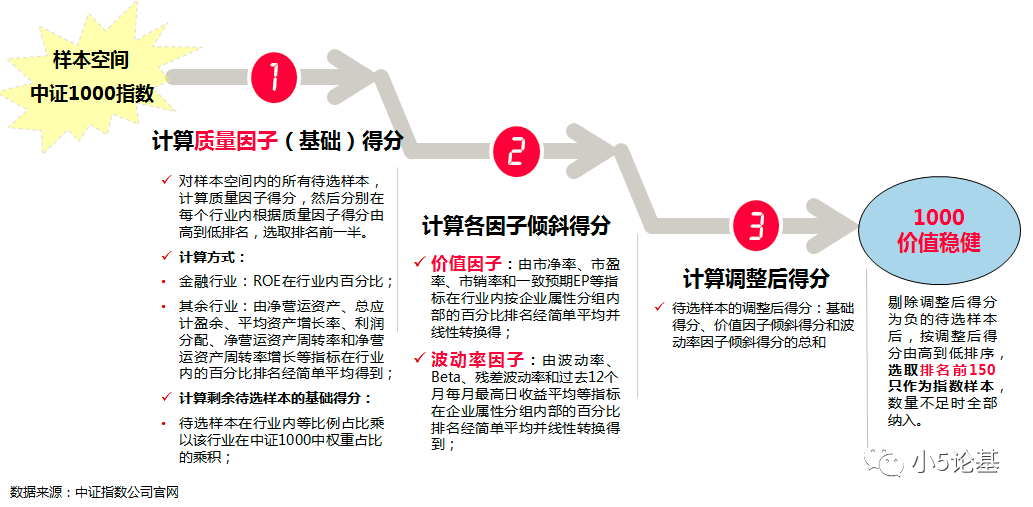

那么今天,我就给大家介绍一个基于中证1000指数的Smartβ指数——中证智选1000价值稳健策略指数。中证智选1000价值稳健策略指数(以下简称为“1000价值稳健”,代码931588)发布于2020年11月9日,从指数编制的角度来看,指数以中证1000指数的成分股为样本空间,采用质量、价值、波动率等因子进行选样和加权,筛选出一个由150只成分股组成的指数。

鉴于1000价值稳健与中证1000的密切联系,接下去,我们不妨就从对比中证1000的角度出发,在探究1000价值稳健这个指数特征的同时,来看下其究竟是如何实现“青出于蓝而胜于蓝”的。

首先,从指数编制方案的角度来看,1000价值稳健指数相较于中证1000指数的选样方法更为合理和严谨。

如文章开头所述,中证1000指数有1000只成分股,个股极其分散,单只个股的权重占又比极小,再加上市值加权的编制方式,这样的指数无疑是最适合做指数增强产品的,而1000价值稳健正是其中的一种指数增强。

作为一个标准的Smart β指数,1000价值稳健指如其名,其通过分别暴露代表了好公司(质量因子)、好价格(价值因子)和低风险(波动率因子)的三大因子,从中证1000的1000只成分股中优选出150只成分股,从而较好地避免了中证1000指数成分股过度分散的缺点。

再叠加其相较于中证1000更高的调整频率,最终得到这个“聪明贝塔”指数。

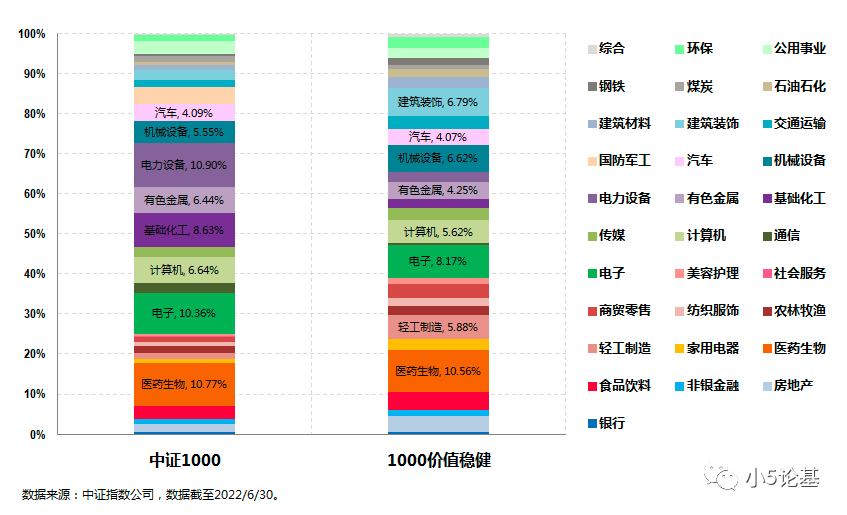

其次,从行业分布特征的角度来看,与中证1000相同的地方在于:

1000价值稳健一方面也是行业分散,几乎覆盖全部的31个申万一级行业;另一方面其行业分布也较为均衡,单一行业占比最高也只有10%左右(医药生物),因此其受单一行业的影响较小。

与中证1000的不同之处在于,1000价值稳健指数由于编制时部分因子时做了行业中性处理,总体来看行业覆盖更为广泛,行业分布更为均衡,相对市值加权的中证1000有明显的行业超配和低配。

在行业分散均衡的基础上,1000价值稳健指数因为持股数量更少,其持股集中度(前十大重仓股占净值比)则明显要高于中证1000指数:

当然,虽然1000价值稳健的持股集中度大致两倍于中证1000指数,但其仅为10.07%的绝对持股集中度依然算不上高,整体而言,1000价值稳健指数依然属于个股分散,持股集中度较低。

第三,从个股风格上来看,相较于中证1000指数,1000价值稳健在市值规模上明显更偏小盘股,同时在风格上则明显更偏价值风格。

我认为1000价值稳健在这部分的特征还是非常重要的:

这是因为我们经常把中证1000当做小盘股指数,但实际情况却是,中证1000确实是小盘股占优(64.14%),但其占比35.65%的中盘股也绝对还没有到能直接忽略的地步,甚至某种程度上来说中证1000指数更像是一个中小盘更偏小盘的指数。

相较而言,1000价值稳健就可以基本忽略其不到5%占比的中盘股,也就是说,1000价值稳健是一个标准的小盘股指数。相应的,如果说中证1000在风格上相对比较均衡,或者确切来说是均衡偏成长的话,那么1000价值稳健则明显是价值占绝对优势,已经无法均衡来形容,只能说是一个偏价值的指数。

这个定位请大家一定要记住,以后考试不一定会考到,但是投资很有可能会用到。

第四,相较于中证1000指数,1000价值稳健有更高的股息率,更低的估值,以及更低的波动性。

这三点是1000价值稳健指数本身所具备的特点,也正是1000价值稳健相较于中证1000的“优质”之处:

第一点更高的股息率。

截至2022年6月30日,1000价值稳健指数股息率(股息率指标指为近12个月分配给股东的股息占股价的百分比,下同)为2.49%,高于中证1000指数同期的股息率1.08%。

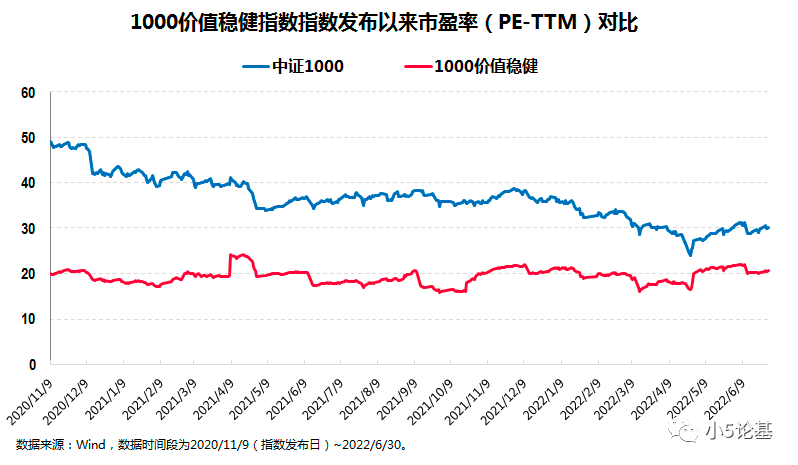

第二点更低的估值。

1000价值稳健策略指数的估值(这里取市盈率PE-TTM)长期低于母指数中证1000,相较而言估值水平更为合理。比如1000价值稳健最新(2022年6月30日)的市盈率为20.70倍,远低于中证1000的30.31倍。

第三点更低的波动率。

一方面,基于上图,1000价值稳健策略指数的历史年化波动率更低;另一方面,截至2022年6月30日,1000价值稳健指数近三年、近十年、基日以来年化波动率分别为18.25%、25.35%和30.47%,均不同程度低于同期中证1000指数的年化波动率21.12%、27.65%和32.09%。

从以上的分析中,我们不难看出1000价值稳健指数相较于中证1000指数的诸多优势,1000价值稳健也确实是一个相较于中证1000更优质的小盘股指数。

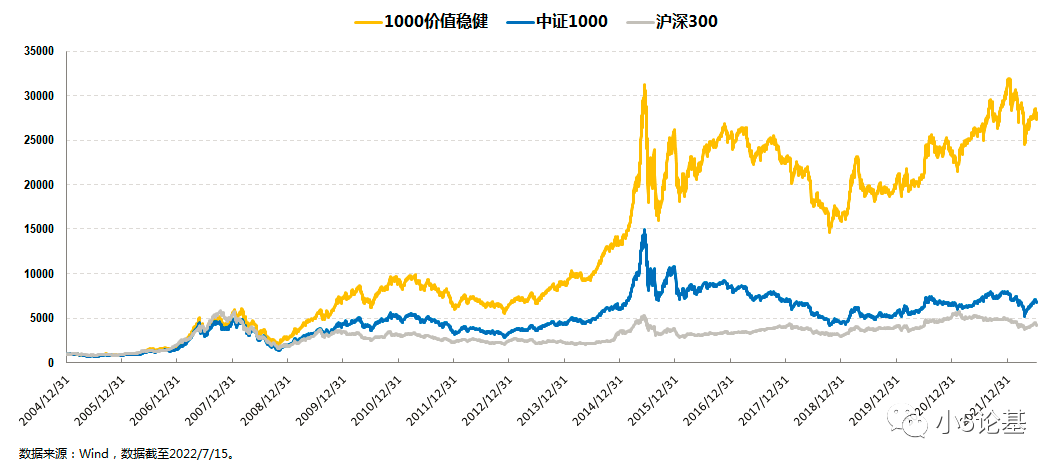

不过置身于投资市场,我想大家最关心的还是其收益和风险情况。

在这一点上,1000价值稳健指数的表现同样出色:

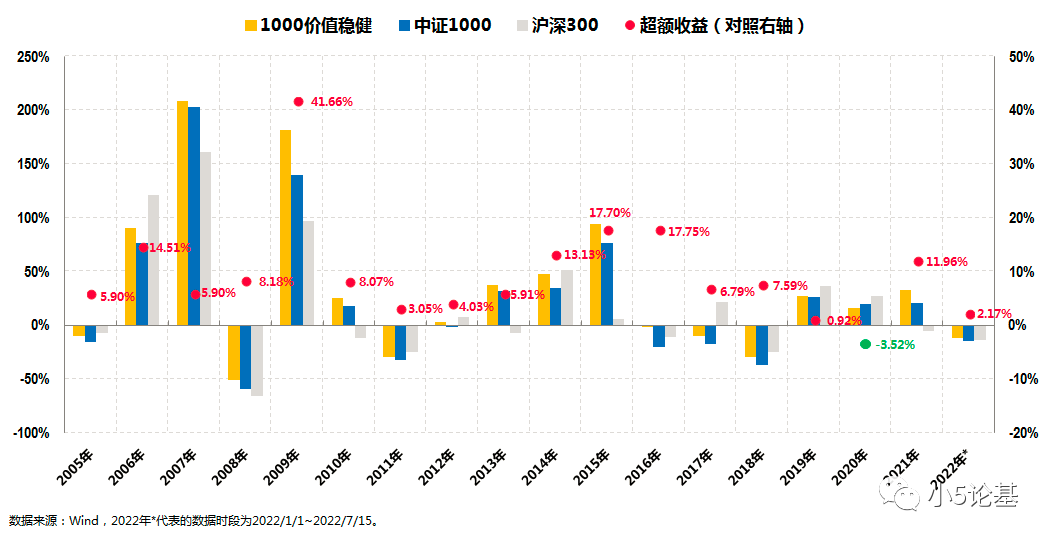

截至2022年7月15日,1000价值稳健基日2014年12月31日以来的累计收益率高达2632.23%,折合成年化收益率大概在20.74%,不仅大幅跑赢中证1000指数,更是显著优于市场常规的比较基准沪深300指数,甚至与市面上最优秀的一批主动管理型基金都有得一拼。

这里更为关键的一点是其跑赢中证1000指数的方式:

作为中证1000指数的Smartβ指数,1000价值稳健在2015年至今的17个完整年度中,仅在2020年未能跑赢中证1000指数,其余16年均对中证1000指数有超额收益,其所有完整年度的平均超额收益接近10%。

1000价值稳健在收益维度上“碾压”中证1000的同时,风险维度上同样优于中证1000。

波动率我就不赘述了,之前在讲历史波动率的时候已经罗列过1000价值稳健的年化波动率都要低于同期中证1000指数。

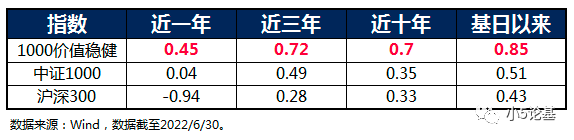

这里我们来看个同时结合了收益和风险(风险调整后的收益)的夏普率。

从上表数据可以看出,1000价值稳健不管在何种时段——短期、中期、长期的夏普率都优于同期的中证1000指数和沪深300指数。

写到这里,我简单做个总结:

中证智选1000价值稳健策略指数作为中证1000的Smartβ指数,相较于中证1000指数可谓集多重优势于一身:

有更高的分红率(股息率),更合理的估值,更低的波动性,并且长期来看有更优的指数表现,真正实现了“青出于蓝而胜于蓝”的效果。

我们可以将其定位成A股市场能代表小盘股风格的优质“聪明贝塔”指数。

最后部分再解决两个问题。

第一个是投资标的的问题,这个问题比较简单。目前跟踪这个1000价值稳健指数的产品只有一只,就是华夏基金旗下的华夏中证智选1000价值稳健策略ETF(562530),场内简称为“1000价值ETF”。目前这只产品已经开启网上现金认购,且即将结束募集。

当然,如果结束募集了也不是问题,到时候也可以直接场内买;或者就像我这种只投资场外基金的,那就等着华夏基金出这只场内ETF的场外联接基金就行了。

说起来我也写了不少华夏基金的指数产品,我发现华夏基金在指数基金上确实可以用“深耕”这个词来形容:

曾经多次开创行业先河,成为业内“首批/首家”(比如2004年推出的国内首只ETF产品华夏上证50ETF),使得公司旗下的指数产品线极为完善和丰富,涉及行业、宽基、跨境等多类型产品,涵盖A股、港股及海外市场,还充分布局场外指数及指数增强型产品。

就好比今天随着中证1000股指期货和期权交易相关合约的上市,还同时上市了4只中证1000ETF,但事实上华夏基金早在去年3月就已经发行了一只中证1000ETF(159845),这只产品目前不仅可以场内直接交易,而且还是两融标的。

华夏基金旗下被动权益产品不仅规模长期保持领先,是市场上唯一一家权益ETF规模连续17年稳居行业第一的基金公司,而且还屡获殊荣,多次获得“被动投资金牛基金公司”、金基金奖、金牛基金奖等业内大奖。

以上这些自然都离不开公司旗下业内一流的指数团队的专业管理能力,目前华夏基金数量投研团队由20多位具有多年丰富经验的海内外专业投资经理以及专职研究人员组成,管理这只产品的基金经理严筱娴正是来自这个“黄金团队”。

严筱娴我之前就介绍过,她2015年加入华夏基金,曾任数量投资部研究员,现任华夏基金数量投资部副总裁、基金经理。除了上述这只产品,目前她还管理有华夏中证装备产业ETF、华夏创业板ETF、华夏中证基建ETF等产品。截至2022年3月31日,在管基金总规模为70.53亿元。

第二个是投资方式和投资时机的问题,这个问题更加简单。对1000价值稳健指数这种宽基指数的Smartβ产品而言,最好的投资方式自然是定投。

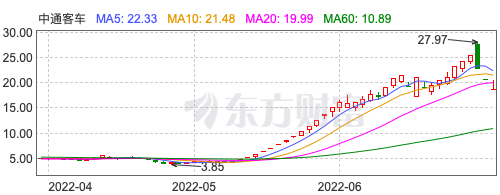

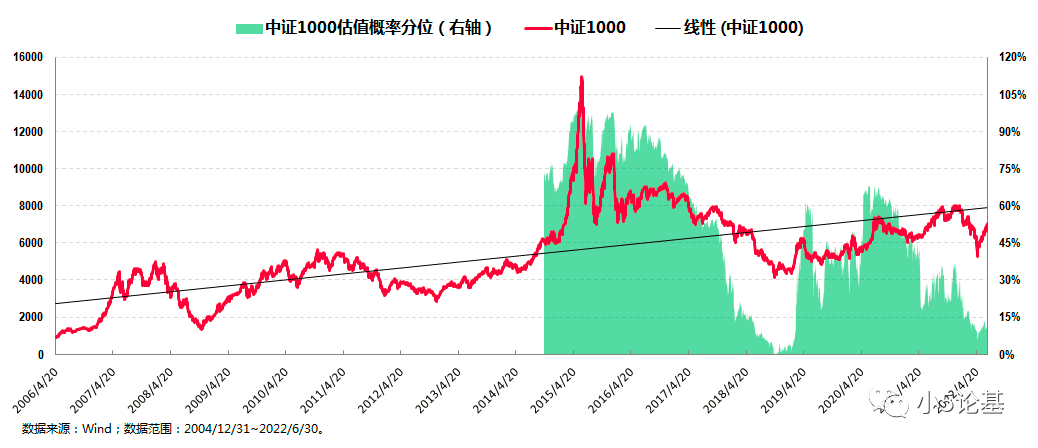

而对于投资时机,我给大家看个图即可:

上图是中证1000指数的估值概率分位和趋势线情况,总的来说,估值概率分位也好,趋势线也罢,中证1000都还处于可以开始定投的时间窗口内。

既然连中证1000指数都能开始投,那么更高分红率、更低估值和更低波动率的1000价值稳健就更没问题了。

讲到这里,今天的文章差不多就可以结束了。