产能周期触底回升,库存周期下行定位下,大宗商品价格筑顶回落:工业品先行,下行压力凸显;能化价格短期韧性犹在;贵金属配置仍需等待;通胀属性农产品价格坚韧。

引言

近期海外衰退预期升温,6月以来工业品价格一路下行,以铜价为例,打破一年多以来的箱体震荡回到2021年2月份以来最低水平;同时,油价上行动能也逐渐转弱。展望2022下半年,大宗商品价格何去何从将是关乎大类资产配置以及股票产业链投资非常重要的问题。我们结合此前商品策略系列报告中的多周期嵌套分析框架,对下半年商品价格作以展望。

中银策略团队对于大宗商品跟踪紧密,2020年至今已发布多篇商品系列策略报告。商品策略系列一中我们提出基于周期框架的大宗商品研究框架,并展示了第一库存周期上行阶段商品价格的一波三折的上涨路径;商品策略系列二我们将研究领域扩展到全品类,梳理并讨论了周期视角下不同细分品类的大宗商品轮动规律。本篇报告我们将聚焦产能周期见底回升,库存周期下行阶段不同品类大宗商品价格表现规律,对于即将到来的第一库存周期下行阶段大宗商品行情作以探讨。

当前周期定位

中周期:产能周期见底回升,新旧产业交替

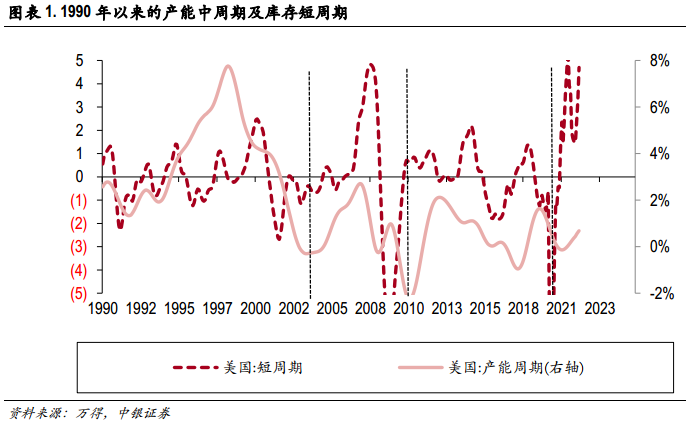

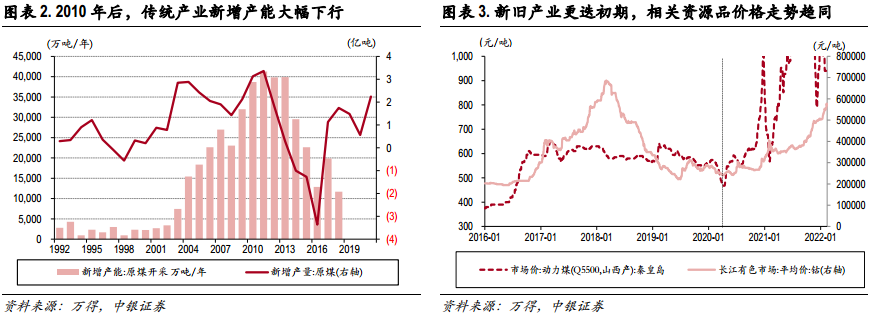

产能周期处于见底回升阶段。首先,从周期定位的角度,当前处于康波萧条阶段的中周期见底回升阶段,具体位于疫情冲击以来开启的新一轮中周期内的第一库存周期之中。中周期资本开支也可视为产能周期,一般来讲产能周期运行时间为8-12年。1990年以来全球已经经历了三轮产能周期的变迁,2020年疫情冲击加速了产能与库存周期的出清,随着疫后需求的修复以及全球产业格局的重塑,新一轮主导产业正在形成,产能周期正在从疫情过后的低点修复。

新旧产业更迭背景下的商品价格波动规律。我们在此前的商品策略报告中提到,不同工业化进程阶段,每个中周期都会涌现1-2个主导产业。例如,上世纪70年代的日本在家电、汽车、电子等产业快速崛起的带动下,成功由工业化中期进入工业化成熟期。2000年以来,中国进入工业化起飞阶段,在城镇化和全球分工体系的循环带动下,重资产,强周期行业造就了商品的牛市。本轮中周期内(2020年至今),新能源、新材料行业有望成为新的主导产业,成为新一轮中周期资本开支的主要驱动力量。

一般来讲,新旧产业更迭的初期,供需缺口的变化对于二者会产生不同影响——传统行业产能去化,供需缺口更多由供给决定;新兴产业产能尚处低位,供需缺口主要由需求决定。产业更迭中早期,全球需求复苏,新旧产业资源品价格表现出同涨的特征。而随着资源价格走高,传统行业产能利用率提升,短期供给的不足会带来传统资源价格的阶段性韧性,而随着需求下行趋势的逐步确立,传统资源价格难以为继。而新兴产业依然处于资本开支高速增长阶段,终端渗透率的提升,处于需求增量远大于供给增加的阶段,支撑相关领域资源品价格坚挺。

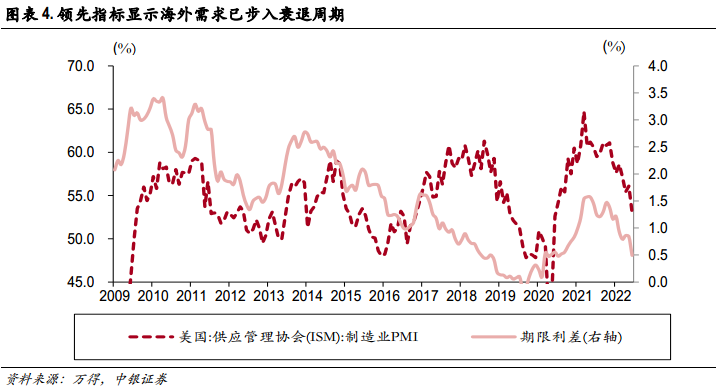

短周期:第一库存周期即将步入下行

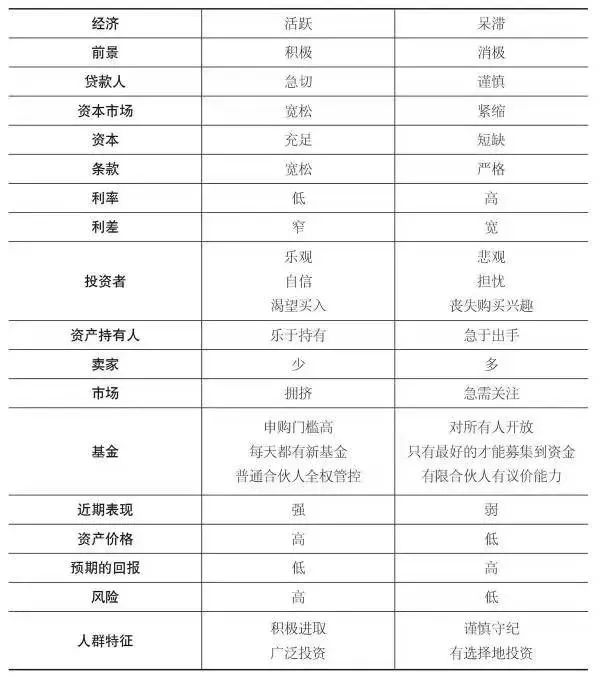

海外短周期:第一库存周期下行的衰退前期->衰退后期过渡。当前处于新一轮产能周期的第一库存周期内。短周期来看,海外需求面临高位回落,而货币政策仍在加速紧缩。我们认为下半年起海外将开启库存周期下行阶段。我们将库存周期进一步细化为四个阶段,分别是扩张前期,扩张后期,衰退前期,衰退后期。经济软指标来看,2022年以来美国制造业PMI持续回落,消费者信心指数也降至2011年以来的低点。本轮海外较为极端的通胀水平以及美联储相对滞后的紧缩节奏也使得当前海外实物价格和资金利率高企,后续对于居民消费与地产投资的抑制作用恐将进一步显现。随着库存周期的下行,下半年美联储紧缩动能将难以为继。下半年海外将逐步从衰退前期->衰退后期过渡。当前来看,由于产能周期见底回升,无需过渡担忧本轮海外经济的下行幅度,当前居民部门杠杆率尚处于健康水平,全球出现中、短周期共振硬着陆的衰退概率较低。

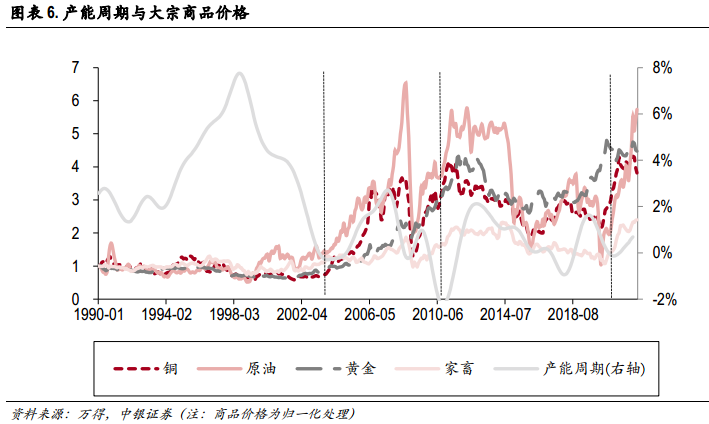

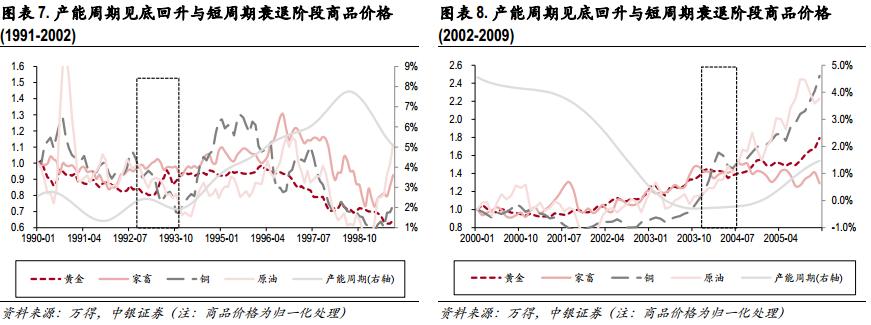

产能周期触底回升阶段商品价格运行规律。结合历史经验,产能周期触底回升过程中,大宗商品价格一般都会先于产能周期触底反弹。也就是说,价格对产能具有明显的领先性。与此同时,我们发现产能周期的强弱也会影响大宗商品的价格表现:强产能周期下大宗商品价格表现较弱,弱产能周期内大宗价格表现相对强劲。90年代康波繁荣期,工业产能大幅扩张,大宗商品价格整体表现相对疲弱;当产能周期触底回升遇到短周期衰退,顺周期品种价格多数出现阶段性回调;反观2000年以来的康波衰退期,产能周期扩张幅度有限而需求增量显著,大宗商品价格上涨强劲;产能周期触底回升阶段,短周期衰退持续时间较短,大宗商品价格涨幅趋缓但中枢依然较底部有所抬升。

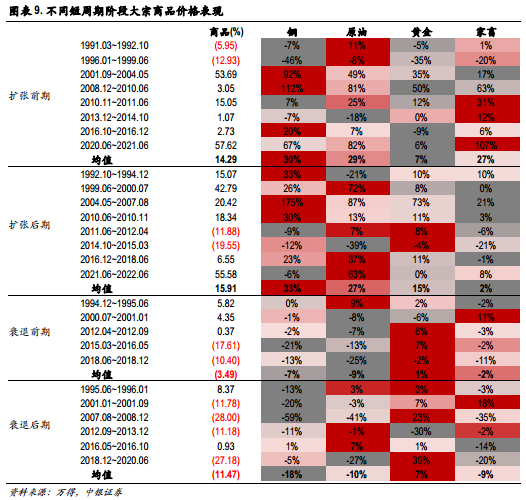

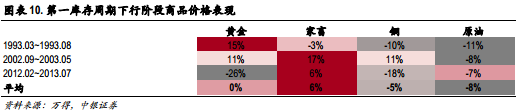

库存周期下行阶段商品价格表现。总体来看,扩张周期的大宗商品价格表现明显优于衰退周期,其中总需求扩张带动基本面上行,同时货币紧缩的扩张后期涨幅最大,而基本面下行货币宽松的衰退后期跌幅最大。工业品、能化绝对收益在扩张周期大概率占优,贵金属、农产品在衰退周期价格韧性较高。第一库存周期下行阶段,对应产能周期触底回升,相较二、三库存周期下行,商品跌幅较轻。具体品类上,工业品、能化在第一库存周期下行阶段表现最弱,绝对预期收益为负;农产品优势相对显著。

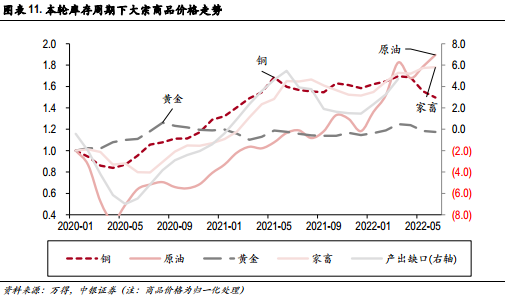

本轮库存周期,大宗商品价格演绎了我们所提出的经典轮动行情:工业品价格在2021年5月率先达到高点,此后进入高位震荡,截至2022年6月,铜价距离周期高点回撤12%,上行周期最大涨幅102%;相较之下,原油、农产品价格趋势拐点仍需等待,截至当前累积涨幅分别达到455%/124%;贵金属价格体现出逆周期的属性,疫情冲击阶段逆势上行26%。从第一库存周期下商品价格运行的经验规律来看,进入下行周期后各品类商品价格的回落在所难免。

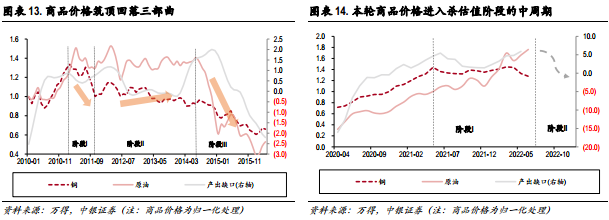

商品价格筑顶回落三部曲。结合上文所述,当前我们处于新一轮产能周期的触底回升阶段,短周期即将步入第一库存周期的下行阶段。随着后续短周期需求的走弱,商品价格或将逐步筑顶回落。我们在商品系列报告之一《一波三折,新周期下工业品行情推演》提到过工业品价格上行的三个阶段,下行周期内商品价格的走势也会出现类似的三部曲:阶段I)杀估值:商品价格上行至中后期,对于基本面悲观预期不断发酵,市场情绪波动引发第一轮抛售;阶段II)预期修复:短期超跌反弹,商品价格进入震荡,等待基本面确认;阶段III)杀需求:供需格局逆转,支撑商品价格的基本面出现确定性走弱趋势,最终导致商品价格进入下行周期。

以上一轮(2011-2013年)第一库存周期下行阶段商品价格的运行规律为例:2011年初,全球需求修复到高位后出现了明显的放缓迹象,伴随着基本面走弱预期,2011Q2起工业品价格出现了明显回调,随后能化、软商品价格出现下跌, 进入了典型的杀估值阶段;2012年起,随着短期基本面韧性的确认,商品价格进入了预期修复的阶段II,供给刚性的油价重回高位震荡;进入2014年,第二库存周期下行趋势确立,供给扩张而需求走弱,商品价格进入杀需求的下行周期。可以看到,在第一库存周期下行阶段,商品价格未必会进入第三阶段的杀需求过程;这个过程有可能推迟到第二库存周期下行阶段(时间间隔1-2年)。本轮短周期,商品价格在疫情期间,总需求扩张以及充裕的流动性环境支撑下走出一轮强劲的上行行情,2021年下半年起,商品价格率先进入阶段I杀估值阶段,目前已经进入到中后期,预计后续商品价格进入震荡等待基本面确认的阶段II。

2022下半年商品价格展望

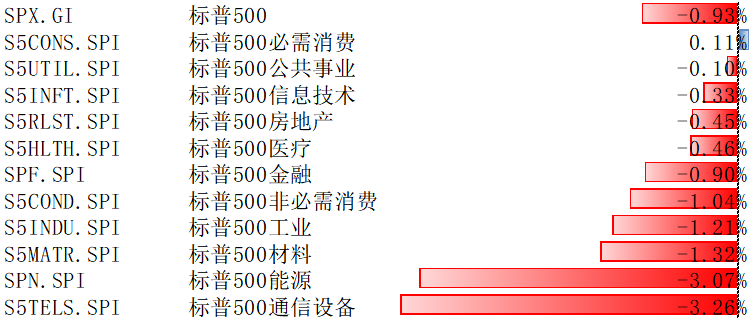

我们在商品策略系列二《周期视角下的商品轮动》中提到的商品价格轮动规律:工业品具有早周期属性,需求主导价格波动;能化品受到的供给冲击影响更为显著,价格的拐点也会相对滞后一些,油价顺周期属性明显;相较之下,农产品与贵金属逆周期属性更为明显。短周期内,商品价格中枢见顶后,各品类商品与经济周期拐点顺序一般为:工业品->能化品≈经济周期->贵金属/农产品。

工业品:需求或将走弱,价格拐点已现

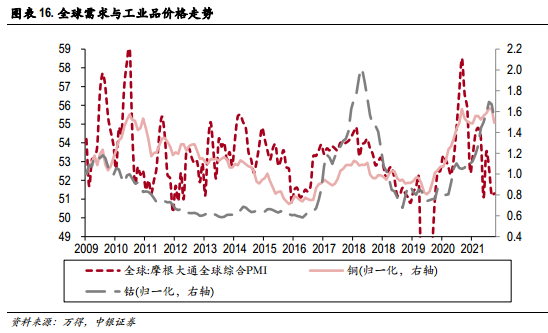

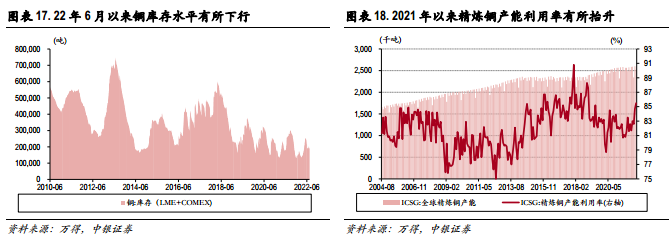

需求先导指标已出现走弱趋势,工业品价格下行压力凸显。工业品价格主要与需求强相关。2020年以来的新一轮中周期,作为传统资源品的精炼铜产能扩张有限,面对疫情过后快速修复的需求,铜的产能利用率也在去年开始出现了阶段性抬升的情况。当前,海外需求先导指标已经转弱,预示着下半年衰退风险增加,工业品里面与传统需求相关的铜价有望率先迎来拐点。2021年下半年以来,随着联储TAPER进程开启,铜价随即进入了高位震荡,我们看到当前铜价与基本面表征指标已经出现了近半年的背离,上一次类似的情形还是出现在2011年。本轮与2011年都处于危机后大放水导致的持续高通胀环境之中,往后看,随着需求的走弱,高通胀难以为继,货币紧缩减弱大宗商品金融属性,需求强相关的工业品价格也将重回下行趋势。相较之下,具有新兴产业需求增量的部分新能源金属本轮价格韧性明显更强。正如前文所述,新旧产业更迭的大背景下,新兴主导产业供需缺口优于传统产业,对应的金属价格在需求下行周期中有望展现出更强的超额收益。

能化:短期韧性犹在,上行空间难寻

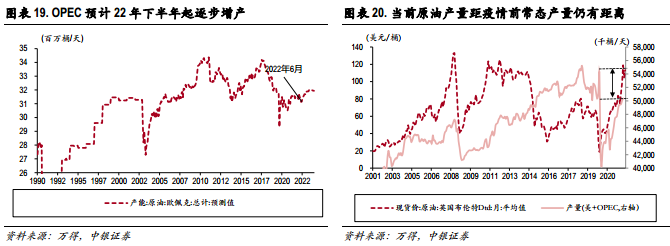

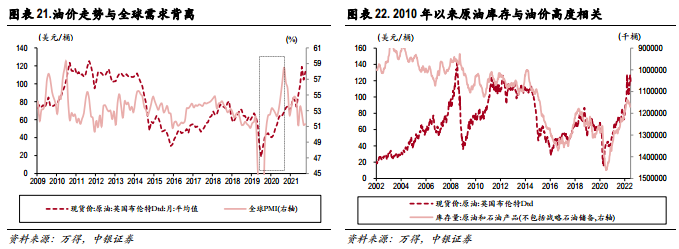

短期韧性犹在,衰退周期开启制约上行空间。相较工业品,供给对于能化品的价格影响更为显著。当前来看, OPEC产能尚处于疫情冲击以来的低点, 根据EIA的预计,2022年6月起产能有望逐步增加;从原油产量数据中我们也能看到,当前原油产量绝对值距离疫情前水平仍存在一定距离。本轮疫情爆发到2021年末(扩张前期-扩张后期),需求主导油价触底回升;2022年起,海外进入衰退前期,疫情因素叠加俄乌冲突加剧导致供给恢复缓慢,短期的供需缺口导致油价持续高位。此外,我们看到,2010年以来全球油价与库存的相关性显著提升。当前原油库存自4月末以来已经出现了触底回升的迹象,而短期油价与库存水平出现了一定程度的背离。往后看,随着需求下行持续,供需缺口有望逐步趋于弥合,油价高位难以为继;但预期转弱初期,供给的短缺或使得油价体现出一定韧性。

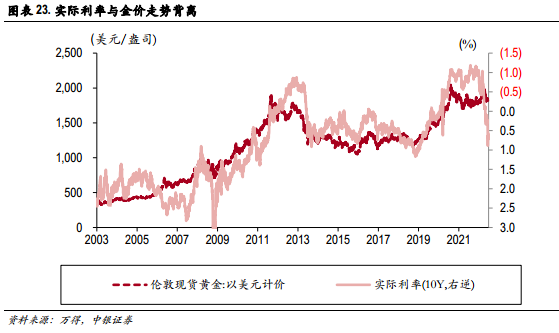

贵金属:实际利率拐点未到,黄金配置仍需等待

黄金价格与实际利率高度相关。22年3月末以来,实际利率加速冲顶,其背后是需求高位回落而通胀预期阶段性回调带来的实际利率补偿性上行。美联储加息周期中,实际利率一般都会跟随上行,只有当加息终止或进入降息周期后,实际利率拐点才有望出现。展望下半年,海外货币政策环境短期仍将维持紧缩(联储预期内加息、缩表;欧央行等发达经济体跟随加息),海外需求实质下跌仍需确认,实际利率或仍有上行空间;22Q4起随着需求下行的深入演化,预计美联储紧缩动能将有所放缓,实际利率的拐点有望到来。

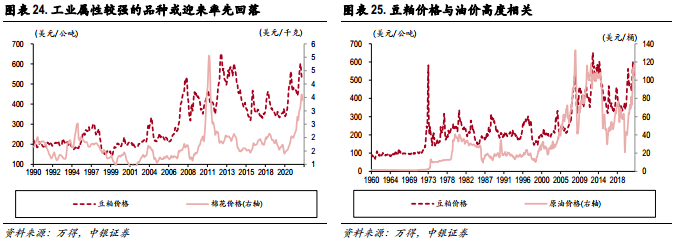

农产品:工业属性率先回落,通胀属性仍然坚韧

农产品价格与短周期经济波动相关性不高,除了传统的供需因素外,也会更多受到极端天气、政策等多种因素影响。但整体来看,中周期内农产品价格的中枢与全球需求的强弱具有较强的相关性:90年代全球需求弱周期,农产品价格中枢也在低位波动;2000-2009年,中国工业化进程加速带来需求增量,农产品价格中枢也随之节节攀升;2010-2020年,需求走弱,农产品价格中枢也出现了明显下行。

短周期内,工业属性较强的农产品与通胀属性较强的农产品走势也会出现阶段性差异。以豆粕为例,工业属性较强的农产品价格走势与油价高度相关,但拐点更为滞后;而通胀属性的粮食、肉类价格的逆周期属性更为明显,必需品需求韧性支撑下,这类品种价格有望在短周期衰退阶段体现出更强的抗跌属性。当前来看,工业属性较强的品种豆粕,棉花可能会跟随油价的走弱确认下行趋势,通胀属性较强的品种走势依然坚韧。

结论

从周期定位的角度出发,当前我们正处于新一轮产能周期的触底回升阶段,短周期即将步入第一库存周期的下行阶段。库存周期下行阶段,商品价格筑顶回落,价格运行规律上会围绕基本面演绎“杀估值->预期修复->杀需求”的三部曲。当前商品价格已经先行步入阶段I的中后期,下半年有望进入预期修复阶段II,基本面确认阶段。

基于以上周期定位及我们在商品系列一、二中提出的商品轮动经验规律,短周期商品价格中枢见顶后,各品类商品与经济周期拐点顺序一般为:工业品->能化品≈经济周期->贵金属/农产品。当前时点配置上:

1)工业品:需求先导指标已出现走弱趋势,工业品未来价格下行压力凸显;

2)能化:供需缺口下短期韧性犹在,随着衰退周期的开启后续上行空间难寻;

3)贵金属:实际利率拐点未到,黄金配置仍需等待;

4)农产品:工业属性率先回落,通胀属性仍然坚韧

商品策略系列报告

风险提示

地缘政治风险,货币政策超预期紧缩,海外经济硬着陆

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>