做市交易业务具有给市场提供流动性、增加市场稳定性和提升定价合理性的三大优势

文 "《财经》记者 张欣培 特约作者 李风楚

编辑 |陆玲

7月15日,上交所同步发布了科创板股票做市交易业务规则及配套业务指南,分别为《上海证券交易所科创板股票做市交易业务实施细则》(以下简称《实施细则》),和《上海证券交易所证券交易业务指南第8号——科创板股票做市》(以下简称《业务指南》)。

《实施细则》在之前的征求意见稿上进行了修订,新的内容共5章28条,主要内容包括:一是明确做市服务申请与终止。科创板股票做市服务申请采用备案制,取得上市证券做市交易业务资格的证券公司经向上交所备案可为具体的科创板股票提供做市服务。

二是明确做市商权利与义务。做市商开展做市交易业务应符合上交所关于做市指标的相关要求。上交所定期对做市商进行评价,对积极履行义务的做市商给予适当减免交易费用等措施。

三是明确做市商监督管理。做市商应当健全风险管理和内部控制制度,建立风险防范与业务隔离机制,确保合规有序开展做市交易业务。

《业务指南》则明确了券商业务申请与备案流程、做市商义务、做市商退出、风险管理和内部合规等内容。

两项规则落地后,券商可以递交做市申请并进行一系列业务考核和技术测试。这意味着科创板做市制度正式进入实施阶段。

上交所表示,在科创板引入做市商机制,是进一步发挥科创板改革“试验田”作用的有益尝试。下一步,上交所将在中国证监会的指导下,积极推进科创板做市商机制相关工作,全力保障试点平稳有序落地,持续推动科创板市场高质量发展。

“科创板做市业务的推出与落地,有利于增加科创板企业交易的活跃性。”一位投行人士向《财经》记者表示。

最大买卖价差增加至1.5%

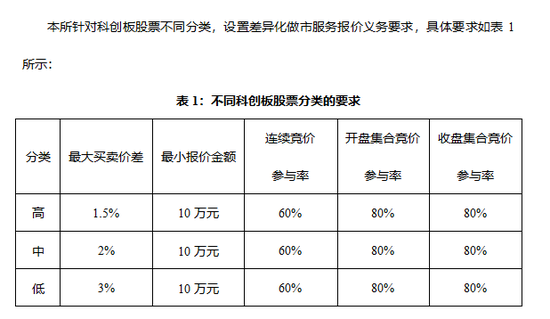

按照《业务指南》,考虑到不同科创板股票在流动性、波动性等方面的差异,上交所将对科创板股票进行分类,并据此设置差异化的做市义务指标。

科创板股票将依据过去半年(分别为上年度12月1日至本年度5月31日,及本年度6月1日至本年度11月30日)的市场表现,包括日均换手率、日均成交额和日内波动性等指标,预先分成“高”“中”“低”三类。

其中,新股上市后默认分类为“中”。同时,以5月31日或11月30日为基期,截至基期上市交易未满15个交易日的股票分类结果默认为“中”。

换句话说,科创板股票的做市交易分类将在每年的6月与12月进行调整。按照调整后的股票分类,做市商将对应不同的做市服务报价义务。

这些报价义务主要体现在竞价的参与率上,参与率分为连续竞价参与率和集合竞价参与率。

本次《实施细则》与此前的《征求意见稿》相比,最大的不同是将分类为“高”的科创板股票做市最大买卖价差从“1%”调高至“1.5%”。买卖价差是做市商向买卖双方同时报价的最大价格差异,也是做市商进行做市交易的主要收益来源。

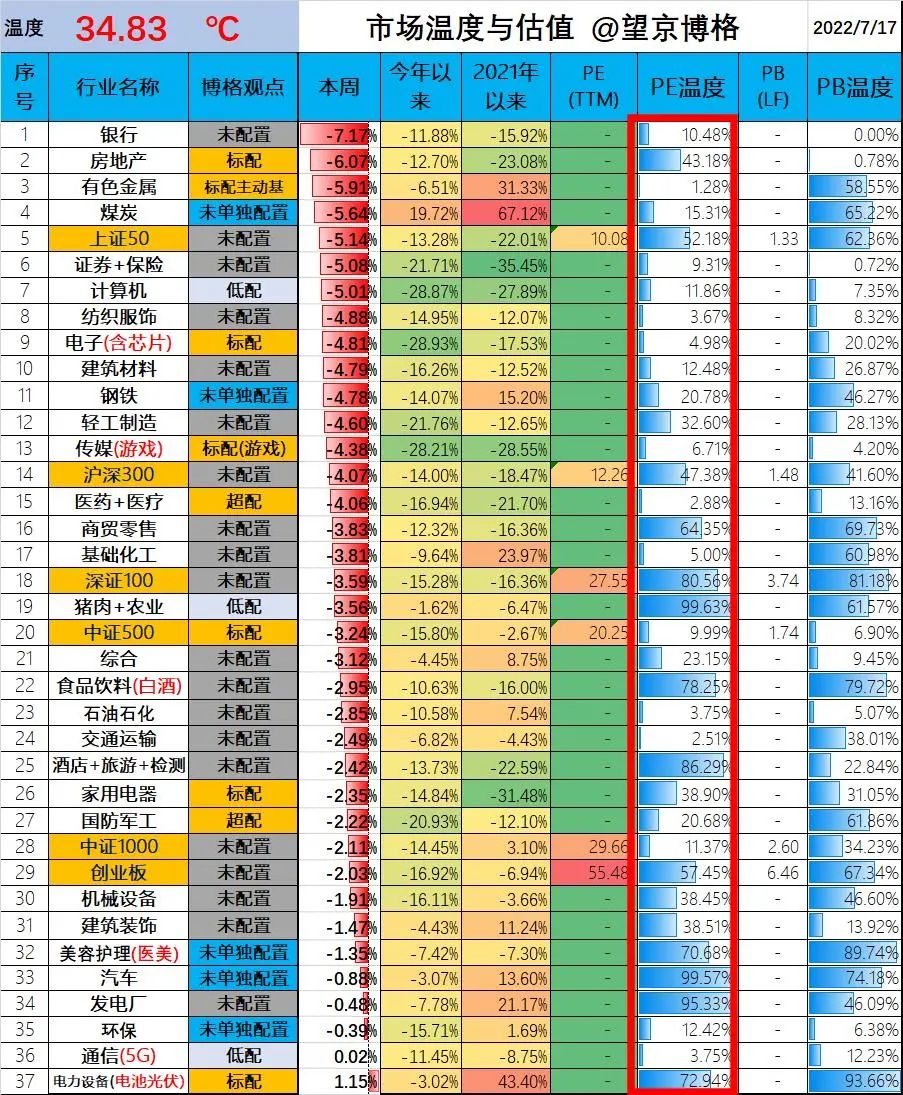

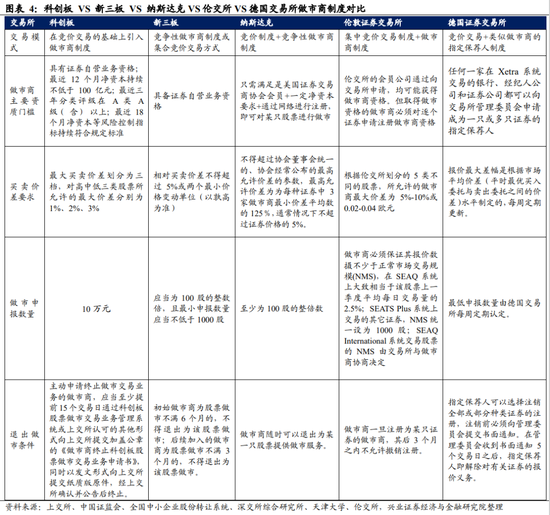

兴业证券认为,相比于海外交易所和新三板,科创板对价差的划分更为细致,但科创板允许的价差范围低于新三板、纳斯达克和伦交所的5%,一定程度上降低了做市交易对股价带来的波动性。

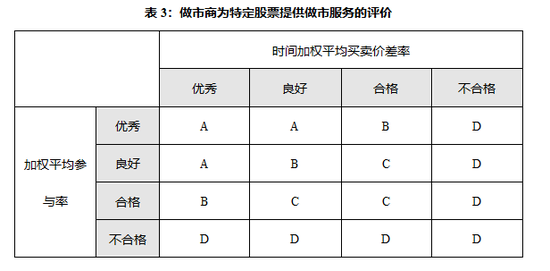

围绕做市商对做市服务报价义务的完成度,上交所将按照月度和年度对做市商做市服务进行评价,总体分为A、B、C、D四类。评价的标准则参考两个指标,一是时间加权平均买卖价差率,二是加权平均参与率。

按照《业务指南》的规定,做市服务评价将直接影响做市商做市交易业务的存续或终止。对某只特定科创板股票提供的做市服务连续2个月做市评价为D的做市商,上交所有权终止其该只股票的做市交易业务,且1年内不得重新申请同一股票做市交易业务。

对于“年度综合评价结果为D”,或“年度综合评价结果为C且排名处于末位10%”的做市商,上交所有权终止其全部科创板股票做市交易业务,且1年内不得重新申请任一科创板股票做市交易业务。

除了详细的评价考核规则,上交所也表示做市商应该有符合要求的内部风险管理制度、做市交易业务系统以及动态风险监控系统,在部门层面与公司层面实施风险管理,加强对市场风险、模型风险、存货风险、流动性风险、操作风险等业务风险的识别、监测和控制。

市场流动性、稳定性有望增加

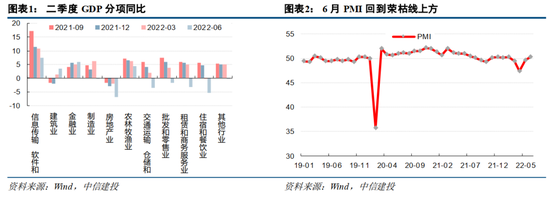

科创板自2019年7月22日开板以来,市值由最初的5293.39亿元已经增长为53923.66亿元(截至7月15日),短短三年市值扩大了近十倍。流通市值也由最初的680.95亿元增长至21429.84亿元,增长幅度为30倍左右。

然而截至2022年7月15日,科创板的成交金额只有502.92亿元,这个数字无论是与开板当天的485.78亿元成交额相比,还是市值的增长幅度相比,都略显逊色。

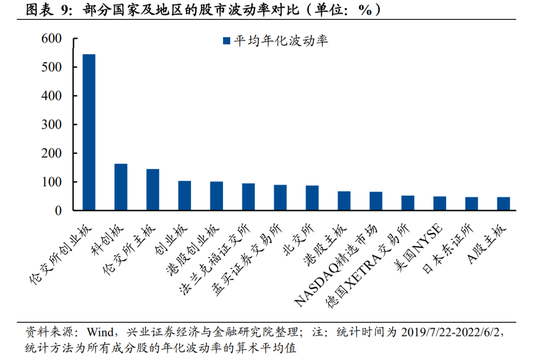

流动性的问题同样体现在波动率上。兴业证券研究发现科创板的波动率与伦敦证券交易所主板的波动相近,高于创业板和A股主板的股票。这说明市场的稳定性也急需改善。

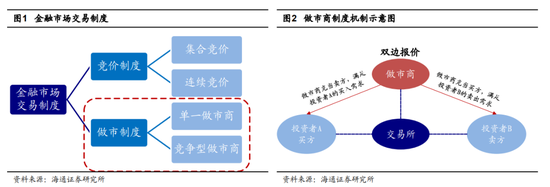

海通证券认为,做市交易业务具有给市场提供流动性、增加市场稳定性和提升定价合理性的三大优势。由于在做市商制度下,交易是在投资者和做市商之间完成,因此有助于改善竞价方式下交易在投资者之间完成的时间和价格的不对称性,同时由于做市商制度在融资融券等方面的配套安排,具有提供和增加流动性供给的作用,因而有助于进一步提高现有股票的流动性和二级市场活跃度。

此外,交易量的较大变化通常会引起价格的较大波动,因而引入做市商会明显平抑股票极端价格波动。

同时,做市商作为专业机构,综合市场因素,结合相关的定价模型,可以计算出较为合理的价格,并以此价格为基础,对买卖双方持续报价和回应报价,从而促进合理定价,使市场价格发现功能得以发挥。

兴业证券表示,参考海外,纽交所、纳斯达克、伦敦交易所和日本 JASDAQ 等主流的海外股票市场大多采用基本以做市商制和竞价交易制相结合的混合交易制度为主,而做市商制在科创板的试点标志着我国交易制度的进一步完善、推动资本市场体系进一步向海外成熟市场靠拢。引入做市交易业务之后的科创板“或许会类似2012年创业板。有望率先引领市场从底部走出,成为新一轮上行周期的引领者。”

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>