不发新股、不融资,就是要快速上市。

文丨张俊雯

文丨张俊雯编辑丨曹玮钰

来源丨东四十条资本

张勇,即将收获第三个IPO——海底捞的海外业务也要分拆上市了。

海底捞海外业务子公司——特海国际控股有限公司(Super Hi International Holding Ltd.,下称“特海国际”)于7月13日晚间向港交所提交上市申请书,计划以介绍形式在香港联交所主板上市,摩根士丹利和华泰国际担任联席保荐人。

本次上市采用介绍形式,意味着特海国际此次IPO将不发新股、不融资,省去了中间路演、配售等环节,以达到最快速度上市。

值得注意的是,当前餐饮消费赛道“大萧条”,并非是上市的最佳时机。但海底捞为何如此着急,就连“不融钱”也要分拆上市?

上市不融资,“海外捞”着急了

特海国际将成为海底捞和颐海国际之后,张勇的第三只“火锅股”。

特海国际是海底捞海外业务独立拆分出来成立的子公司。7月11日晚,海底捞发布公告称,正在考虑将Super Hi公司股份进行实物分派方式的分拆,并以介绍上市方式于港交所主板单独上市。Super Hi及其附属公司主要系公司于海外从事的餐饮业务。

海底捞海外业务规模并不大,相比于海底捞全球1443家门店数,海外门店只有97家,占比不到7%。新加坡是海底捞出海第一站,随后又开拓了越南、马来西亚、印度尼西亚、韩国、日本、英国、美国、加拿大和澳大利亚等国家。

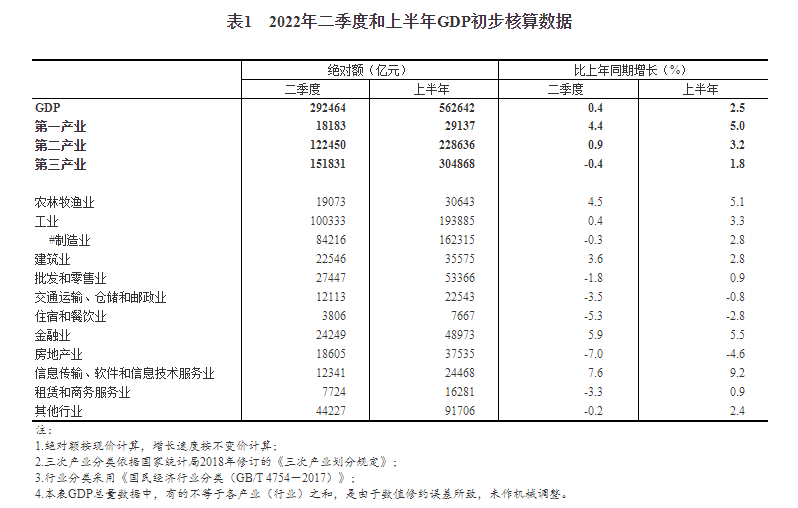

海外业务收入规模也不大。特海国际于2019年、2020年、2021年及2022年3月31日止三个月所录得的收入分别为2.33亿美元、2.21亿美元、3.12亿美元、1.091亿美元。对比海底捞2021年最新数据,海底捞海外门店营收规模占总收入6.88%。

而且海外业务尚未实现盈利。特海国际于2019年、2020年、2021年及2022年3月31日止三个月净亏损分别为0.33亿美元、0.53亿美元、1.51亿美元及0.29亿美元。

但相比之下,海外市场的客单价更高。根据海底捞财报显示,2021年海底捞海外餐厅人均消费为197.9元,相当于公司平均值的1.9倍,境内一线城市的1.8倍。

早在2018年,首店新加坡的单店收入就已经超过境内一线城市。根据海底捞2018年上市时披露的数据计算,彼时新加坡门店的单店年收入高达5900万元,而境内一线城市为4600万元,二线城市为4400万元,三线及以下城市为2200万元。

而且在境内客单价呈下降趋势的背景下,海外餐厅不降反升。2020至2021年,海底捞境内一线城市的顾客人均消费从116.2元降至111.8元,二线城市从105.7元降至101.7元,三线城市从100.2元降至95.7元。而海外餐厅势头不减,人均消费从192.6元增至197.9元,这说明海外市场还有增长潜力。

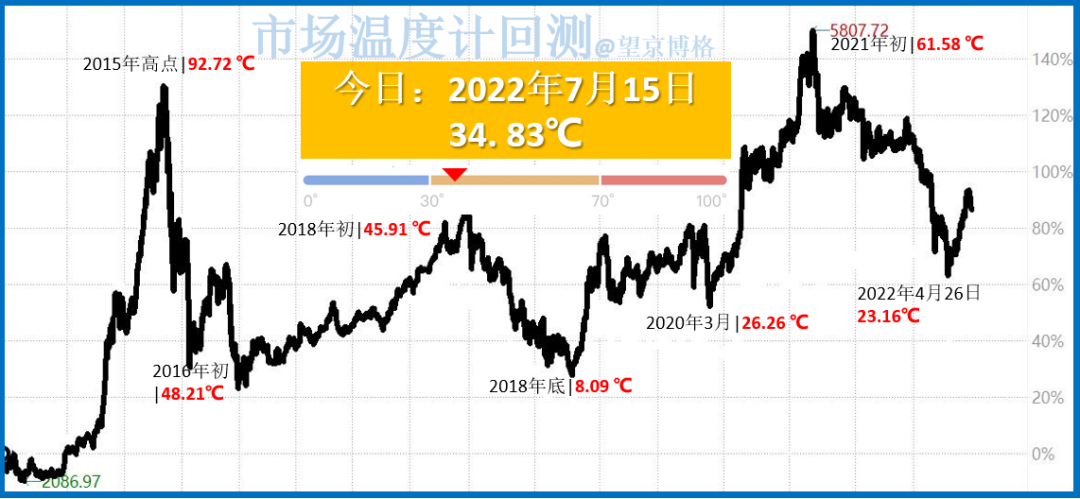

受疫情等因素影响,海底捞和颐海国际的股价在2021年初达到历史高点后大幅跳水,市值蒸发80%以上。两只股票长期低迷,套牢了不少二级市场投资人。在此背景下,资本市场对“火锅股”情绪不高,海底捞现在冲刺IPO,显然现在不是最佳时点。

但有意思的是,这次分拆方式系“实物分派+介绍上市”。“实物分派”意味着特海国际将股份直接分给海底捞现有股东,而非由海底捞直接控股;“介绍上市”意味着不发新股、不融资。

如此操作,有两个好处。

一来,省去了发行新股、路演配售等环节,以最快速IPO,增加股东手里股票的流动性。

换言之,在资本市场不看好消费赛道的情况下,海底捞把海外业务这块相对优质的资产剥离出来,单独挂牌上市,有助于投资者借机“回血”。

二来,这起到了市值管理的作用。

如今海底捞市值整体偏低,将成熟业务独立分拆上市,产生的增值收益,可以对海底捞价值产生“放大器”的作用。而且“实物分派”无疑对海底捞现有股东是一个利好,类似于向股东进行了一次“特别派息”,如果未来股价上涨,对股东则更是一种补偿。

一位接近海底捞的头部券商投行部人士表示,“市场行情不好,估值不理想,这个操作很正常。”他表示,有了上市主体,股东手里的股票可以流通变现,等之后行情好转公司可以再融资。

资本运作一把好手:分拆、孵化子品牌、搞投资

海底捞辉煌不再,让创始人张勇“操碎了心”。

近年来,“火锅界天花板”海底捞频频受挫:翻台率持续走低、疫情期间关闭近300家门店、2021年更是巨亏41.6亿元、市值一年蒸发3500亿,这让张勇背负了不小的压力,也曾承认自己误判趋势。张勇于2022年6月宣布辞去海底捞CEO一职,由“最牛服务员” 杨利娟接任。

不过,纵观海底捞发展史,且不说餐厅经营情况如何,单看张勇这一连串的资本运作,不可谓不是一把好手。

第一招,分拆。颐海国际是海底捞旗下专门从事火锅底料生产的子公司,2016年在港交所独立分拆上市,成为“海底捞系”的第一家上市公司。

分拆一方面让正处于扩张期的海底捞变得资产更轻,扩展更快,另一方面也让颐海国际在公开市场上获得了更多机会。财报显示,2013至2021年,颐海国际的年收入从3.16亿元增至59.6亿元,年复合增长率为44.3%;归属母公司的净利润从0.22亿元增至7.66亿元,年复合增长率为55.8%。

之后,海底捞的分拆之路更是一发不可收拾。沿着火锅业务链,海底捞拆分出一系列大大小小的公司,覆盖食材、调味品、人力资源、IT系统、店面装修等环节。

·蜀海供应链,主要负责火锅食材的自采和外购、清洗入库、配送等服务;

·微海咨询,从海底捞人力资源模块独立出来,除了运行海底捞招聘和员工培训,还向其他餐饮企业提供服务;

·红火台,是海底捞与用友合资成立的IT系统,提供会员管理、库存管理、运营管理等餐饮SaaS服务。

而海底捞负责最关键的餐厅经营,居于中枢地位,赋能各子公司。

第二招,孵化子品牌。海底捞看到消费者对其品牌不再狂热后,尝试通过孵化子品牌探寻第二增长曲线。海底捞陆续推出了秦小贤、捞派有面儿、十八汆、佰麸私房面、孟小将、骆大嫂、饭饭林、制茶乐园、乔乔的粉、苗师兄鲜炒鸡等多个子品牌,试图赶上新消费的末班车。只是,这一策略收效甚微。

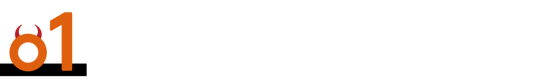

第三招,创而优则投,已经成为企业对外扩张的常见方式。张勇的投资版图也颇为亮眼。他不仅亲自成立了量化投资平台,而且还悄悄成为了顶级VC的LP。

海底捞旗下的量化投资平台海悦量化投资,成立于2019年,法人是苟轶群。苟轶群为蜀海供应链董事长兼总经理,而蜀海供应链是海底捞的供应链子公司。天眼查显示,根据股权穿透,海悦量化投资由上海海悦投资管理有限公司(下称上海海悦投资)全资控股,最终受益人为海底捞创始人张勇。

作为张勇的投资平台,上海海悦投资对外投资了不少顶级VC,包括红杉资本、云锋基金、鼎晖投资、景林投资、钟鼎资本等。

但话说回来,资本运作只是一种金融手段,对于餐饮巨头来讲,归根到底还是要回归产品和服务本身。