牛散玩的是筹码接力,实控人玩的是资金大挪移!被牛散爆炒4倍的红太阳,是30亿资金被占用的ST公司

来源:市值风云

各玩各的,而且都发财了。那到底谁亏钱了呢?

作者|常山

编辑 |小白

如果告诉你一家公司自从被交易所“ST”后,股价涨了近400%,作何感想?

已经安装市值风云APP的老铁们第一反应就是先去吾股评级查查这家公司的评分和排名,实际情况就是这家公司从2018年的2200多的排名已滑落到4400+(全A倒数前200),主要原因是巨额资金长期被大股东占用,为了还债已经沦落到卖资产过日子的地步,上市公司因此被交易所做“ST”处理。

然而,令人费解的是,在被“ST”后,股价却“逆势”上涨。

今天就来聊聊这家公司的各种故事。

各路牛散,各显神通!

ST红太阳(维权)(000525.SZ)于2021年5月6日被实施其他风险警示,主要原因是巨额资金长期被控股股东及其关联方非经营性占用,且无法短期解决该问题。

上市公司被“ST”后,股价在12个交易日里出现7个跌停,区间跌幅达34%(ST个股的日内涨跌幅限制为5%),并于2021年5月21日创下2007年以来的最低价(前复权)后,随即触底反弹。

2021年5月21日至2022年7月1日,股价从3.14元涨到14.7元,区间涨幅近400%。

(周K线。来源:市值风云APP)

然而,翻看其前十大股东列表发现,自2020年中报以来几乎没机构投资者参与,全是个人投资者在玩。

其中不少是赫赫有名的“牛散”。

而从上市公司基本面看,股价上涨缺乏基本面支撑,似乎牛散们玩的只是筹码接力,上市公司基本面如何与他们无关。

(一) 牛散们先后进场接力

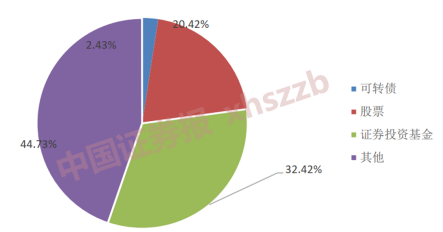

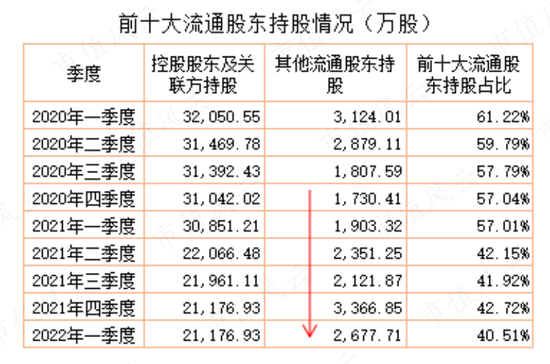

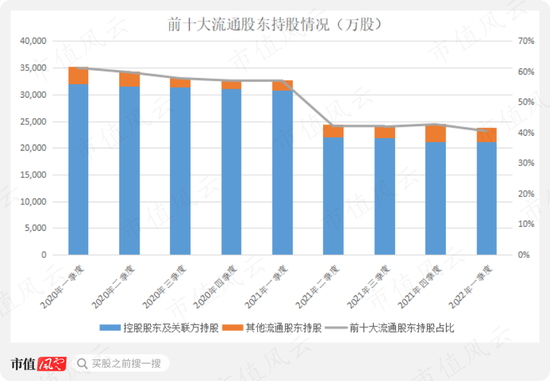

2020年以来,该公司流通股东持股数不断下降,主要是其控股股东南京第一农药集团及关联方红太阳集团不断减持所致,除此之外的其他流通股东(前十股东)持股数自2021年一季度至2021年四季度是保持增长状态。

红太阳前十大流通股东中的非控股股东及关联方的持仓数不断增加,说明投资者在收集该公司股票。这也正是该公司股价自2021年二季度以来上涨的重要推动力。

2021年二季度至2022年一季度,该新进的前十大流通股东基本都是自然人,并且基本每个季度都换一批人。

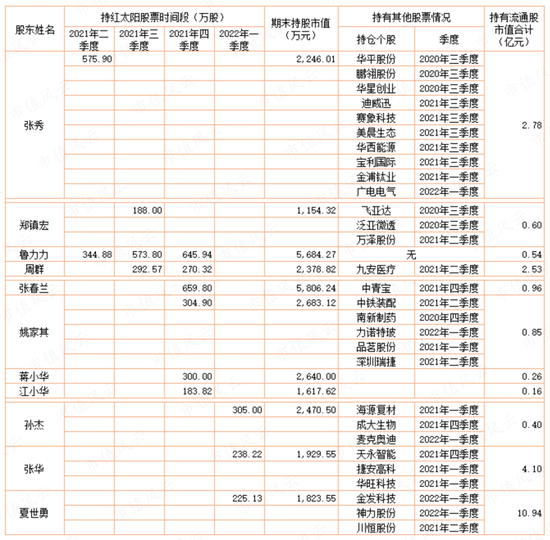

市值风云吾股大数据监测,红太阳的前十大流通股股东中汇聚了一大批牛散,比如曾在九安医疗一战成名的周群,金发科技原重要股东夏世勇等。

还有一群长期持仓市值在2千万以上的投资者,比如姚家其、张春兰、鲁力力、张秀、孙杰、张华等等。

统计了红太阳的部分个人股东自2020年以来的持股情况,发现这些个人股东中持仓流通市值少则有两三千万、多则超过十亿元,算是比较有实力的一批牛散。见下表:

01 叶诗琳长期持股

在个人股东中,叶诗琳是持有红太阳股票较长的一位,2019年一季度开始现身前十大流通股股东列表,持仓数从最初的388万万股,增加至最新一期的539万股,期间持股数一度接近600万股。

按2022年6月30日收盘价测算,叶诗琳持股市值约7600万元。根据上市公司的股价情况与增持情况测算,叶的持仓成本应该在11块左右,截止2022年6月30日收盘价,账面浮盈应该在30%左右。

期间,此人仅持有红太阳这一家公司股票,并且此前从未出现在其他上市公司的前十大流通股股东列表中。从一定程度看,叶诗琳的持仓比较反常。

02 周群精准抄底

周群在2021年三季度买入293万股,同年四季度小幅减仓至270万股,并在今年一季度从前十大流通股股东消失。

从红太阳的股价走势看,去年三季度正是股价相对较低位置,其买入后不久,该股即开启上涨,并且在2022年一季度的相对高位抛售兑现。整个交易操作非常精准。

同样精准的,还体现在九安医疗上。

公开信息显示,周群2020年一季度抄底九安医疗,斥资4000多万元买入465万股,持股1.07%,成为第三大股东。在公司股价二季度迅速冲高时,小幅减仓,三季度锁仓。

九安医疗股价从2021年11月15日启动,到12月3日,区间涨幅超过920%,周群持仓却保持不动,市值飙升到3.8亿元。到2022年一季度减持48.7万股,持股数为413.5万股,对应期末持仓市值3.3亿元。

03 张秀与机构神同步

吾股大数据监测显示,张秀作为个人股东,活跃度非常高,偏好押注重大重组或控股股东变更等题材,偏好基本面较差的中小市值个股,曾持仓华西能源、鹏翎股份、迪威迅、华平股份、美晨生态等,与一些投资者(机构)在相关个股上出现持仓重合。

(注:根据市场公开信息整理,仅为张秀部分持仓数据)

04 鲁力力精准抄底

鲁力力在红太阳上的持仓比较有意思,从2021年二季度持仓至当年四季度,并且是一路加仓。

上市公司股价是在2021年5月21日创下2007年以来的最低价(前复权),也正是鲁力力首次建仓期间,随后股价一路震荡走高,到四季度末最高触及8.8元/股(前复权)。

根据测算,鲁力力在2021年二季度建仓的345万股的成本在3.8元左右(前复权),另外的300万股建仓成本应该4.6元左右(前复权),而他是集中在2022年一季度抛售的,减持均价在8.6左右。

这意味着,鲁力力在该股上的操作至少有100%的投资收益。

更有意思的是,鲁力力这个账户在此之前均没有其他个股的前十大流通股股东列表,这意味着此账户就是冲着红太阳因被“戴帽”股价大跌而抄底,而后在股价大幅上涨后又及时兑现利润撤退。

这笔交易神奇到无以复加。

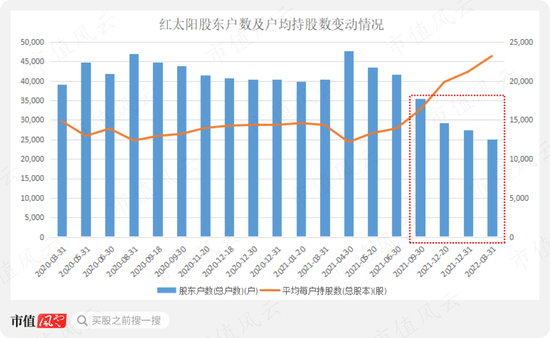

(二) 股东户数在减少

上文提到除控股股东及关联方外的其他股东持股数量在增加,而从股东户数看,连续三个季度减少,筹码在不断集中。

截至2022年一季度末,该上市公司的股东户数已降至2.5万户,是2021年一季度4万户的60%,显然,筹码还在收集中。

融资融券余额变动不大,不再展开讨论。

实控人客厅里的自动取款机

接下来看看上市公司是如何走到被“ST”地步。

红太阳,A股老玩家,套路老炮儿。1993年10月28日上市,1999年5月首次进行资产重组,剥离原有的油漆业务,装入红太阳集团的两条农药生产线和相关技术以及销售网络。

红太阳集团成为上市公司控股股东,杨寿海上位成为新的实控人。

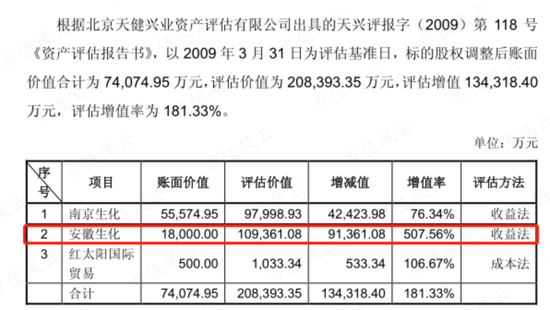

2008年12月,上市公司宣布收购杨寿海旗下资产,但该交易直到2011年9月才完成,上市公司以21亿元的成本收购南京第一农药集团(以下简称南一农集团)持有的红太阳国际贸易100%股权、安徽生化100%股权和南京生化100%股权。全部以股份对价,即定向增发2.27亿股。

交易完成后,南一农集团成为上市公司新的控股股东,持股比例44.75%,红太阳集团为第二大股东,持股比例15.75%,此外,南一农集团持有红太阳集团49%股份,杨寿海持有南一农集团70%的股权,因此,其间接控制上市公司约39%的股权。

风云君总结这些年分析过的上千家上市公司股市,但凡个人股东控制上市公司后就开始搞各种事情,比如违规担保,巨额分红后再大比例减持股票等等。

作为A股老玩家,红太阳自然不难免俗,也因此从2019至2021连续三年拿到审计机构的非标报告——即便是在2021年换了审计机构依然如此。

(一) 收Du资产

2018年12月11日,上市公司发布公告称,以11.86亿元收购红太阳集团全资子公司的重庆中邦科技有限公司(以下简称“重庆中邦”或标的公司)100%股权。

重庆中邦主要从事2,3-二氯吡啶、吡啶硫酮锌(ZPT)研发、生产和销售,被收购前标的公司的净资产只有1.76亿元,按11.86亿元的收购价计算,溢价近6倍;而若按4514万元的净利润测算,标的公司的市盈率为22倍,似乎并不高。

有意思的是,同一实控人旗下资产合并不产生商誉,因此,就算标的公司业绩扑街,变脸到他亲爱的妈妈都不认识,也不存在商誉减值问题。

对于评估公司的这种评估价,风云君早已见惯不惯了,毕竟人家只是拿钱办事嘛。

值得注意的是,标的公司的1.37亿元流动资产里,有3900万元的应收票据及应收账款,同时还有7567万元的存货,二者合计1.15亿元,占流动资产的84%。

记住:实控人杨寿海就是用这种质地的标的轻松从上市公司手上掏走近12亿元现金。

敲黑板:对实控人而言,除了卖股票减持套现发大财外,合法挣大钱的方法还包括高溢价卖资产给上市公司,以及低溢价或者0溢价从上市公司买资产。

虽然质地稍微差点,但是有业绩承诺啊:卖方红太阳集团承诺重庆中邦2018年、2019年、2020年的扣净利润分别不低于6449万元、8477万元、1.12亿元,合计2.61亿元。

实际情况是,重庆中邦在并入上市公司的次年,即2019年就发生了业绩变脸,承诺金额为8477万元,而实际只完成了2232万元……

这感觉就好比,风云君去相亲,媒婆给我看的是刘亦菲的照片,结果现场相亲就换成了凤姐。

当然,作为中小投资者,还是要感谢实控人的,毕竟收购的资产还是赚钱的,没有往里倒贴钱。

2020年,重庆中邦业绩好了很多,盈利4439万元,翻了一倍,但还是不到承诺数的4成。

2020年6月延长业绩承诺时限至2021年,即重庆中邦2018、2019、2020、2021年扣非净利润合计不低于3.69亿元。

然而,再次成功爽约。牛皮吹爆了哟~

收购标的业绩变脸的故事,并非只有重庆中邦。

2011年收购南京红太阳生物化学有限责任公司(以下简称南京生化)产生1.98亿元商誉。2019至2021年,南京生化净利润分别为-1.32亿元、-0.35亿元,-0.54亿元,但上市公司并未计提相应的商誉减值。

而从上市公司的年度报告看,从2019年开始,实控人杨寿海所控制的南一农集团、红太阳集团及关联方就将资金链风险向上市公司传递,违规频繁挪用上市公司资金以及违规担保。

继续往下看。

(二) 安装在自家客厅里的自动提款机

如果没有严监管,如果没有对中介机构实施连带责任处罚,如果没有某造假大案实控人被判刑的真实案例,那么,中介机构和上市公司应该还能继续愉快地玩耍,而上市公司巨额资金被占用以及违规担保的事就不会东窗事发,中小投资者仍会被当傻子一样愚弄。

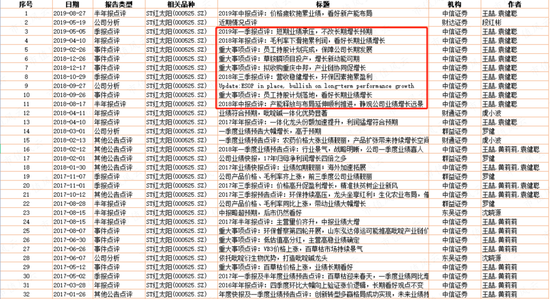

上市公司频繁收到监管机构问询函,也是从2019年报披露后才开始的,之前一直享受着持牌的特定卖方报告追捧着。

言归正传,我们回到上市公司经营层面来——这是一家公司安身立命的根本。

01 进进出出一场戏,坑你坑你又咋滴

2019年,审计机构对红太阳的财务报告给出非标意见,原因是当年上市公司向控股股东南一农集团及其关联方红太阳集团累计提供高达46.8亿元的资金,而当年末仍有28.4亿元的资金未归还。

实控人杨寿海这是把上市公司当成自家客厅里的提款机了。

更有意思的是,2020年1月至2020年5月期间,上市公司收到南一农集团、红太阳集团及关联方归欠款的资金19.6亿元和10.4亿元的银行承兑汇票。

但是,这两笔钱放在上市公司账上还没捂热就被再次被质押,为南一农集团和红太阳集团的融资提供担保。

看起来钱是回到了上市公司账上,但,上市公司实际并不能支配这笔资金,纯粹演了一出戏,忽悠交易所和中小投资者。

咳咳咳!

各位上市公司实控人老板们,这个姿势要记下来,说不定将来就能用得上呢。

2020年,同一家审计机构继续给出非标意见。内容有所增加:

其一,控股股东南一农集团和红太阳集团非经营性占用上市公司资金29.8亿元,审计机构无法确认这一大笔资金能否收回;

其二,上市公司有9700万元的预付款,审计机构无法确定这些款项的商业实质及合理性以及能否收回。

在2021年之前,实控人杨寿海及其控制的南一农集团及关联方还顾及一点脸面,吃得满嘴流油的时候偶尔也会良心上小小挣扎一把,想把谎圆过去。

到了2021年,索性就耍起无赖了,让上市公司对被占用的几十亿资金计提坏账准备。

02 欠钱的已经破产了,贵买贱卖搞起来

南一农集团欠上市公司的资金高达16.1亿元,而前者已于2021年6月3日被南京市高淳区法院裁定重整。截至2022年5月18日,南一农集团尚未形成重整计划草案。

你猜,上市公司还要得回这一大笔钱吗?

当然,这位实控人还是积极进取,对全体股民很负责的,想了一些好法子来解决问题的,比如更换审计机构。

可惜实控人这次有点生不逢时了:一贯拿钱就办事的审计机构,在注册制这几年的教(暴)育(击)下,居然也出现了有胆收钱没胆签字的反常现象了。审计机构大概心里清楚,现在出假的审计报告,得承担连带责任,为了那百十万的审计费,划不来。

截至2021年12月31日,南一农集团及关联方非经营性资金占用上市公司资金账面余额30.42亿元,上市公司对此计提18.5亿元,其他应收款计提信用减值损失。此外,上市公司还为南一农集团和红太阳集团提供担保本息合计24.2亿元,对此,再额外计提13.7亿元的预计负债。

被控股股东及关联方占用巨额资金直接导致上市公司资金出现困难:2021年其全资子公司安徽瑞邦生物科技有限公司(简称“安徽瑞邦”)因欠建设银行马鞍山分行3.5亿元逾期未还,安徽瑞邦100%股权最终被拍卖,以2.15亿元成交。

要知道安徽瑞邦100%股权对应的净资产是2.41亿元;而其在2021年营业收入4.69亿元,净利润1201万元。光看净资产就知道被贱卖了。

对比起来看,2018年,上市公司收购重庆中邦100%股权时,重庆中邦的净资产只有1.76亿元,还不如安徽瑞邦,结果上市公司却掏了11.86亿元的现金来收购。

这是有预谋的贱卖?

还是有计划地掏空?

03 掏空真香

类似的情况,2022年3月再次发生。

上市公司以9556万元的价格转让安徽红太阳生物化学有限公司(简称安徽红太阳生化)的49%股权。截至截至2020年底,安徽生化总资产3.2亿元,净资产1.95亿元,该公司49%股权对应的净资产为9556万元。

需要特别指出的是,安徽红太阳生化系安徽国星生物化学有限公司(简称安徽生化)重要全资子公司,2011年上市公司以溢价5倍的价格,即10.9亿元收购安徽生化。

当初收购安徽红太阳生化的母公司(安徽生化)可是用的收益法,如今转让却用的是“吸星大法”甩卖资产,这掏空的套路稍微有点难看?

徒增负债,23年一场空

(一) 20年利润,不够3年亏

看完上面关于实控人的一通操作后,对上市公司的业绩应该有基本了解。

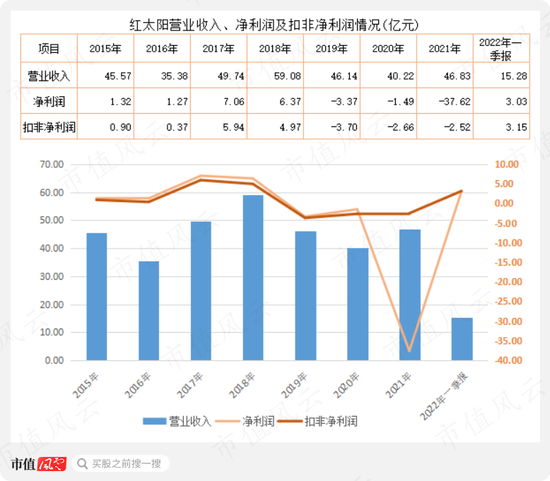

上市公司从2019至2021年连续三年净利润、扣非净利润亏损,其中净利润累计亏损42.5亿元。而从1999至2018的20年时间里,上市公司创造净利润合计也不过就32.1亿元。

全部赚的,还不够三年亏的。

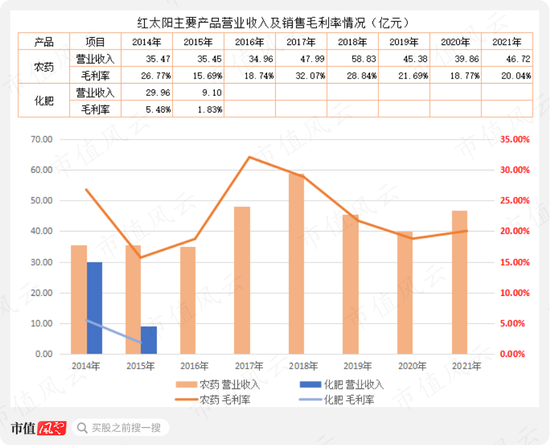

目前,上市公司主营业务为农药生产销售,产品包括农药中间体、除草剂、杀虫剂、杀菌剂等。营业收入在2017年、2018年保持较快增长,在达到58.8亿元的峰值后,2019年以来出现不同程度下滑。

而产品毛利率相对较低,最近三年产品的毛利率在20%上下。

2018年营业收入保持较快增长主要原因是上市公司再次收购实控人旗下资产,合并报表使得营收规模有所增加重庆中邦。

然而,标的公司被并入后的第二年就开始变脸,业绩扑街。

(二) 激增的负债率

巨额资金被占用所导致的计提资产减值损失,使得上市公司的资产负债率从2020年的64%激增到2021年的94%,由此引发一系列的问题,其中最为突出的是现金流问题。

2022年一季度末,公司流动资产中的货币资金2.8亿元,交易性金融资产1.7亿元,二者合计只有4.5亿元。但是,上市公司的短期借款却高达37亿元,此外,还有11.5亿元的一年内到期的非流动负债,二者合计48.5亿元。

4.5亿元的流动资金,如何偿还48.5亿元的流动负债?

这非常考验实控人杨老板的财务技术。

截至2021年底,上市公司为控股股东南一农集团及关联方红太阳集团提供高达24.2亿元的融资担保,其中,控股股东南一农集团担保余额为17.5亿元,红太阳集团6.6亿元。目前,二者的借款均已违约。

那么,上市公司就又要当起这个替人还款的冤大头了。

这可不是一般的坎,这绝对算得上是大坑。

至于坑能否填上倒是后话,但在此之前,南一农集团与红太阳集团从2019年9月至2022年3月累计减持超过4000万股,套现超过3.2亿元。

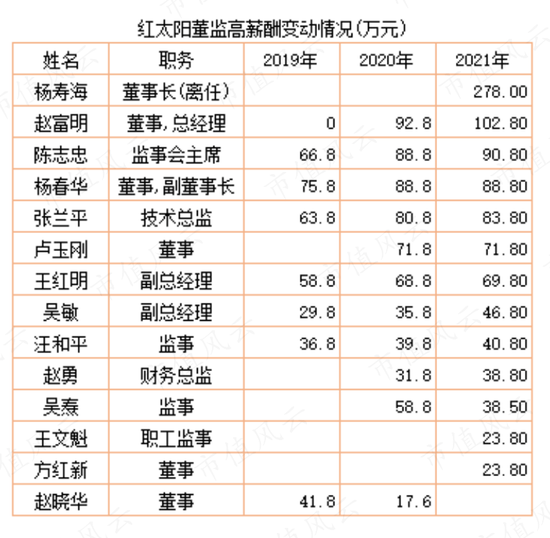

风云君分析过几千家上市公司,很少会质疑企业的董监高薪酬,但是,该上市公司董监高的薪酬变化确实令风云君看不下去:2019年以来,该公司董监高的薪酬整体都是不断上涨的,比较明显的是监事会主席陈志忠,2019至2021年分别为66.8万元、88.8万元、90.8万元。

监事会主要职责是对公司、高级管理人员执行公司职务的行为进行监督,当董事、高级管理人员的行为损害公司的利益时,要求董事、高级管理人员予以纠正。

从上市公司目前的情况来看,这位监事会主席真的是在其位不谋其事。

上市公司都被实控人圈走了几十亿,这监事会主席干啥去了?你监察啥了?上市公司利益都被侵害成啥样了,你咋还好意思加工资?

还有法律吗?

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>