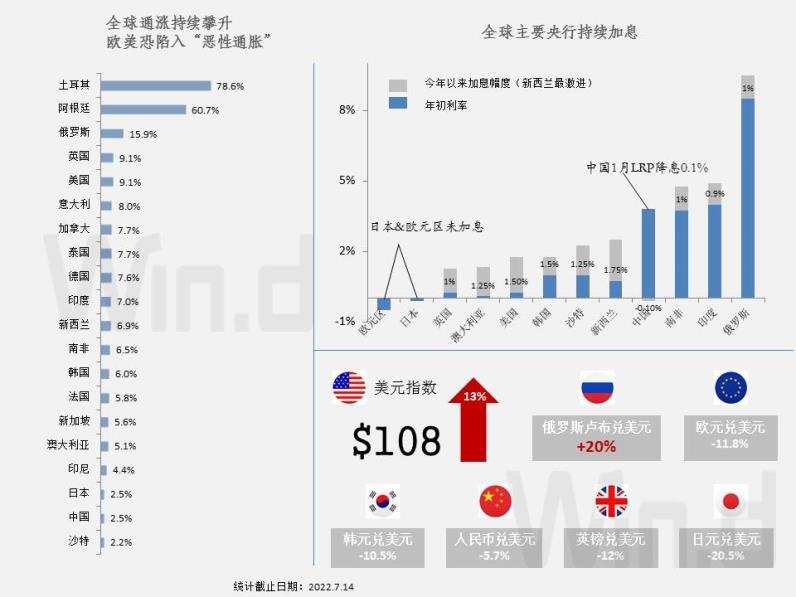

在海外通胀水平居高不下、欧美央行收紧货币政策的背景下,近期越来越多的海外机构开始加仓中国资产。贝莱德、瑞士百达资产、高盛等海外大型资管机构纷纷发声,看好中国资产。展望后市,在宏观经济等因素的支撑之下,中国资产表现或将好于全球其他市场。

●本报记者葛瑶见习记者张一雪

大规模加仓

6月,美国知名投资机构资本集团旗下主动管理ETF对持仓的绝大多数美国中概股、香港中资股以及A股进行了加仓,并于近期建仓阿里巴巴。具体来看,国际聚焦股票ETF(CGXU)对新奥能源、药明生物、贵州茅台、汇川技术、京东ADR进行了加仓,并建仓阿里巴巴ADR。国际成长股票ETF(CGGO)则继续持有贵州茅台,并加仓中国平安。

资本集团以主动选股、长线投资见长,最新管理规模为2.6万亿美元。今年2月,资本集团上线了6只主动管理ETF,国际聚焦股票ETF和国际成长股票ETF投资包括中国市场在内的全球市场。

超长线投资机构柏基近日也披露了最新美股投资动向,二季度柏基对再鼎医药的持股显著增加,截至6月30日,柏基持有再鼎医药4693.58万股,与一季度末披露的198.20万股相比,增加了22.68倍。

此外,跟踪中国资产的ETF也备受外资青睐。ETF.com数据显示,海外五大中概ETF过去一个月共吸金37.60亿美元。其中,安硕MSCI中国ETF于6月30日获资金净流入3.33亿美元。

看好中国经济

资金持续流入的背后,是外资对中国经济的良好预期。创纪录的通胀水平令海外投资者对欧美经济体未来经济走势表示担忧,在此背景下,中国资产的吸引力进一步凸显。

贝莱德智库在报告中表示,全球经济和通胀水平长期处于稳定状态的时代已经一去不复返了。近三年,全球面临劳动力短缺、债务水平高企等问题,这些因素正将全球宏观经济环境带入更加动荡的时期。

贝莱德智库预计,以美联储为代表的多国央行为抑制通胀水平所采取的措施,或将给经济活动带来短期的剧大影响。因此,贝莱德降低了整体投资组合的风险偏好,保持更加谨慎的态度。

贝莱德智库亚太区首席投资策略师庞文博(BenPowell)表示,贝莱德目前对美国、欧洲的股票持减配态度。“相较于欧美,我们相对更偏好中国、日本等亚洲市场的股票。”庞文博说。

在海外货币政策收紧的大背景下,中国稳定的宏观经济环境成为支撑外资信心的重要因素。瑞士百达资产管理首席策略师卢伯乐(LucaPaolini)下调了对欧元区的经济增长预期,同时将中国股票评级上调至增持。他表示:“中国股票市场近期反弹明显,流动性具有支撑作用。中国股票估值具有吸引力。”

高盛投资组合策略团队建议高配A股和H股。高盛认为,中国股票受宏观经济环境等因素支撑,将领跑全球市场。

科技股获青睐

经历了年初的持续净流出后,北向资金近期显著净流入。Wind数据显示,近三个月以来,北向资金净买入858.36亿元。科技股受到外资青睐,互联网、汽车等板块也成为外资布局重点。

“近期,我们再次看到海外投资者增加了对中国资产的配置。”贝莱德安硕亚太区投资策略主管ThomasTaw表示,海外投资者主要围绕MSCI中国指数布局相关中国资产,资金倾向于流向科技股。

“许多海外被动投资者持续进场,增持中国科技股的头寸,下半年这一情况或将持续。”ThomasTaw说,海外投资者普遍认为中国科技股或已见底,因此许多离岸的活跃投资者正在开始重新关注中国科技股。

高盛表示,经过过去三个月的强劲反弹和领先表现之后,中国股市的市盈率已接近历史中位数水平,股票风险溢价接近长期均值。目前中国股市的风险回报与几个月前相比更趋均衡。叠加估值和仓位因素,继续看好互联网、汽车、半导体和耐用消费品板块。此外,看好具有稳健盈利能力的科技企业。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>