作者:方丽 张燕北

今年以来,以猪周期为代表的农林牧渔板块走出相对独立和亮眼的行情。据Wind数据, 截至7月14日,按申万一级行业划分,农林牧渔是今年以来A股市场涨幅排名第二的板块。

支撑本轮行情的产业基本面是怎样的?下半年如何演绎?如何把握其中的投资机会?

【本期对话嘉宾】

沈犁

财通基金 基金投资部 基金经理

Q:近期A股生猪养殖板块再次走出独立行情。2022年6月7日-7月14日,申万生猪养殖指数累计涨幅超过30%,在各大类行业中居前。其背后的推动力是什么?

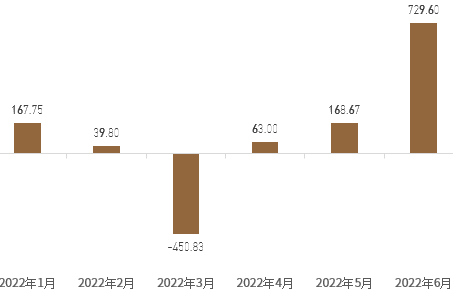

沈犁:4月初至今猪价自低点开始上涨,尤其6月下半月的上涨幅度超出业界和资本市场的预期,可能是近期板块表现靠前的主要原因。猪价涨跌周而复始,其背后大概率是低门槛和产品同质化,导致盈利和供给周而复始的波动所致。2021年二季度开始,猪价开始大幅下跌,导致养殖户被动去产能,产能下降至供需平衡点下方后,价格启动反转。(数据来源:Wind,2022.06.07-2022.07.11)

Q:您认为目前养殖板块走势对行业未来是否已经作了充分的预期?日前发改委“出手”抑猪价,后市如何走?

沈犁:我们认为,市场对养殖板块的预期可能还处于较低水平。自2021年二季度开始的去产能延续至今年二季度,决定了现在开始的未来一年大概率都是生猪出栏量的下行趋势。另外需求量的变动也值得关注,因为疫情控制和经济环境欠佳,对餐饮和猪肉消费产生负面影响,如果下半年宏观经济和疫情管控出现向好的趋势,需求回升也会对供需平衡产生积极影响。

相关价格指导部门关注到近期猪价的超预期上涨,召集大型养殖企业座谈开会。我们理解是希望在一定程度上扭转市场预期,因为短期价格走势会受到多种因素影响,比如养殖户会推迟当下的出栏至未来某个时刻再出售,这或会加快近期价格上涨的同时打压未来某个时间的价格,进而导致价格波动加大,不利于产业各个环节的正常生产安排。相关价格指导部门出手的目的,或是抑制短期具有投机性质的“乱价行为”。我们认为,短期投机行为被压制后,可能出现的价格回落属于正常现象,但在供需关系扭转的背景下,后续价格预计仍然向上。

Q:整体来看,您如何看待养殖板块下半年的投资机会?具体看好哪些领域?

沈犁:我们认为,下半年养殖板块投资机会仍然比较多。首先,在猪价上行背景下,板块内的公司很可能都会经历盈利的大幅好转;其次,在近几年规模化、工业化养殖和集中度提升的背景下,涌现出很多扩产积极的上市公司,成长性的投资机会较前几轮猪周期可能更多;再次,在盈利修复和市值抬升的背景下,上市公司大概率会迎来再融资和进一步扩产的机遇,带来更大的成长空间。

Q:您是如何把握养殖板块的投资机会的?投资中有何心得体会?

沈犁:我们在去年猪价下跌到盈亏平衡下方后,开始关注新一轮周期的机会。通过草根调研养殖盈利和产能趋势,调研大部分上市公司,了解公司成本控制能力和扩产计划。我们认为,本轮猪周期的投资机会是周期和成长的共振。

Q:延伸到大农业领域内,您更看好哪些细分领域或者板块?能否谈谈原因?

沈犁:除了养殖环节,我们认为服务养殖的上游也具备投资机会,比如疫苗和兽药等。这些产品在猪周期上行的背景下,大概率会有销量和单位盈利双重提升的景气上行机会。其中,我们希望能找到一些扩产积极或者具备潜在大品种放量的公司,在上行周期内获得更好的成长。

Q:布局养殖领域需要注意哪些风险点?

沈犁:首先是行业层面的风险,尤其是疫情的影响。我们注意到,去年冬天在北方部分区域的非瘟疫情比较严重,导致产能下降,以及非瘟疫情或仍然是最近几年行业最大的黑天鹅事件。

其次,不同公司的管理能力差异较大,体现在养殖成本的控制能力,以及根据行情走势合理安排扩张计划的能力,在几轮周期积累之后,优等生和后进生可能会出现明显的规模和盈利能力差异。

【小编有话说】

请关注:沈犁管理的财通新视野混合(005851/005959)和财通多策略升级混合(LOF)(501015/015271)。

(注:产品策略仅供参考,不构成实际投资承诺和保证,具体投资策略运作,以产品定期报告为准。)

净值增长率来自财通基金产品定期报告,财通多策略升级混合(LOF)成立于2016年3月9日,自2022年3月3日起增设收取销售服务费的C类份额,原份额变更为A类份额;沈犁自2021年4月14日开始任职基金经理;A类从2016.03.09至2021.12.31期间,完整会计年度收益率(同期业绩比较基准)分别为-3.18%(3.04%)、-22.03%(-12.22%)、23.91%(21.32%)、23.46%(16.76%)、-0.18%(-0.66%);C类成立不足一年,无完整会计年度收益率;截至2022.03.31,A类基金净值增长率(同期业绩比较基准)成立以来21.70%(17.44%),近三年40.37%(12.21%),近一年16.57%(-7.23%);历史数据仅供参考,我国基金运作时间较短,历史业绩不对未来表现及其他产品业绩构成任何保证。

净值增长率来自财通基金产品定期报告,财通新视野混合成立于2018年6月25日,沈犁自2021年1月27日开始任职基金经理;A类从2018.06.25至2021.12.31期间,完整会计年度收益率(同期业绩比较基准)分别为34.53%(21.32%)、28.45%(16.76%)、12.69%(-0.66%);C类从2018.06.25至2021.12.31期间,完整会计年度收益率(同期业绩比较基准)分别为33.46%(21.32%)、27.42%(16.76%)、11.79%(-0.66%);截至2022.03.31,A类基金净值增长率(同期业绩比较基准)成立以来101.28%(19.49%),近三年81.68%(12.21%),近一年17.33%(-7.23%);截至2022.03.31,C类基金净值增长率(同期业绩比较基准)成立以来95.29%(19.49%),近三年77.36%(12.21%),近一年16.40%(-7.23%);历史数据仅供参考,我国基金运作时间较短,历史业绩不对未来表现及其他产品业绩构成任何保证。

风险提示:市场有风险,投资需谨慎;本报告中的信息均来源于公开可获得资料,基金管理人力求可靠,但对这些信息的准确性及完整性不做任何保证,获得报告的人士据此做出投资决策,应自行承担投资风险。定向增发的投资情况并非投资组合的投资情况,定向增发的盈利情况并非投资组合的实际盈利情况。定向增发的盈利情况仅为公司根据历史数据,假设限定条件统计和计算出来的结果,但投资组合的实际投资业绩受证券市场走势、定向增发项目的参与、获配和变现情况,其他投资标的损益、运营成本等因素影响,与定向增发的投资情况存在明显差异,亦存在定向增发投资盈利,但投资组合发生亏损的可能性。定增过程存在一系列特有风险,如股价波动风险(锁定期内及锁定期届满后)、锁定期风险、展期风险、投资顾问或财务顾问风险、集中度风险以及不能灵活调整组合的风险。文中观点不对未来市场走势构成任何保证。提及相关文件以监管正式发文为准。历史业绩不对未来表现及其他产品业绩构成任何保证。