截至7月13日晚间,已有15只公募基金披露2022年二季报

权益基金二季度调仓明显 下半年看好科创行业

来源:证券日报 记者王思文

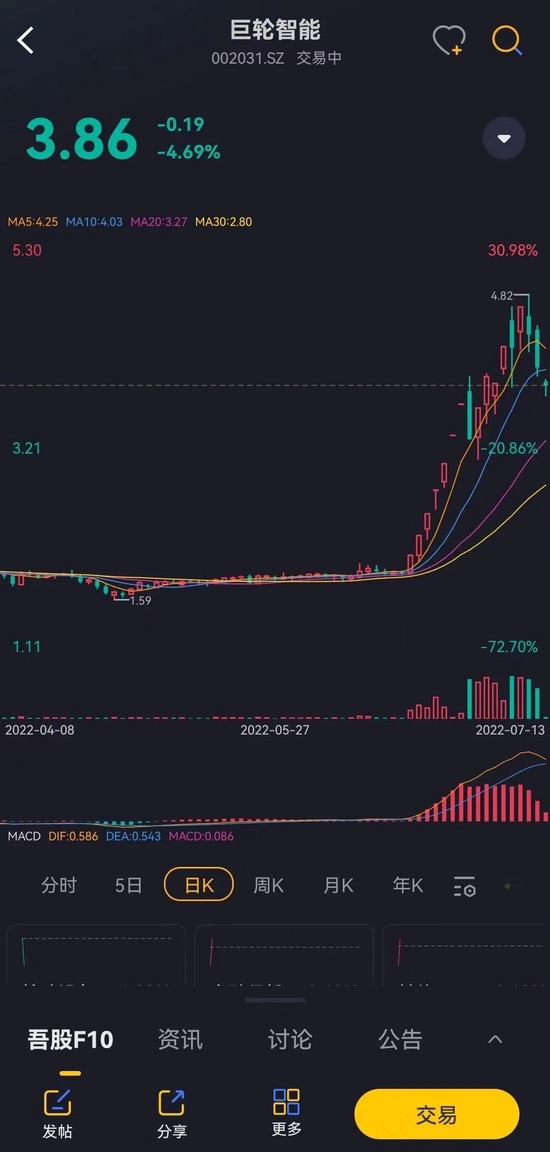

截至7月13日晚间,全市场已有15只公募基金披露2022年二季报,其中包括安信优势增长混合等3只权益基金、中银安享债券型基金等8只债券型基金及4只货币型基金,这也是今年首批发布二季报的基金。

从已披露的基金二季报来看,部分权益基金经理所持的重仓股仓位变动较大,主要加仓了科创行业个股,兑现了一季度市场表现较好的煤炭和地产等板块个股。

7月13日,安信优势增长灵活配置混合型基金披露二季报,这是继长城久富核心成长混合型基金、长城新兴产业灵活配置混合型基金后披露的第3只权益基金二季报。

今年二季度,A股市场在大幅震荡调整后持续反弹,首批披露二季报的3只权益类基金均坚持高仓位操作,与去年四季度相比部分基金权益仓位有明显提升。截至今年二季度末,陈良栋管理的长城久富混合、长城新兴产业混合的权益投资占基金总资产的比例分别达到90.53%和90.52%,而一季度末的占比分别为77.85%和77.65%;聂世林管理的安信优势增长混合基金权益投资占比为79.71%,与一季度末基本持平。

今年二季度基金重仓股名单显示,聂世林和陈良栋管理的基金均出现较为明显的调仓动作,聂世林新进了多只传媒股,包括芒果超媒、分众传媒、三七互娱,绝味食品、杭可科技等个股也新进成为聂世林旗下产品的重仓股;陈良栋新进了贵州茅台、比亚迪等蓝筹股。

据记者观察,随着市场调整,聂世林对重仓股仓位进行了明显调整,兑现了部分地产板块和煤炭板块的收益,加大了新能源和高端白酒等消费股的持仓比例。

对此,聂世林表示,二季度的调仓动作为净值增长贡献了一定正收益。整车企业在新车型的催化下表现较好,由于市场对消费的悲观预期有所修复,持有的高端白酒、大众食品也为净值增长贡献一定正收益。

今年二季度,不同风格的基金经理似乎将投资配置的目光一同投向了新能源、光伏等科创行业投资机会。

据记者了解,陈良栋在今年4月下旬对电动智能汽车、光伏风电等行业进行了加仓。

摩根士丹利华鑫基金对《证券日报》记者表示,“下半年更看好成长、消费板块。科技成长板块可重点关注新能源产业链(风能、光伏、储能)、汽车电动化、国防军工等高景气度行业。医药板块中,积极把握CXO及创新药、疫苗、科研试剂、创新器械等领域的投资机会。”

博时基金权益投资四部投资总监助理兼基金经理肖瑞瑾对《证券日报》记者称,“下半年会迎来科创行业风格比较好的布局期,重要投资机会是背后所对应的产业趋势,其中包括新能源汽车、光伏、储能、风电、半导体和军工六大行业,他们代表了中国科创行业发展的主要方向。”

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>