2022年中国责任投资论坛夏季峰会

近年来,绿色金融市场快速增长,体系不断完善,绿色金融的内涵与外延也在不断发展。过去,绿色金融更多强调为新能源、绿色建筑等增量的绿色项目提供资金支持;如今,绿色金融也要去支持传统化石能源、传统建筑等存量资产逐步向绿色低碳转型。这样的转型金融活动将有力推动能耗“双控”向碳排放总量和强度“双控”转变、助力我国经济的高质量发展。本届中国责任投资论坛(China SIF)夏季峰会将以“构建转型金融体系”为主题,从政策驱动、激励机制、产品创新和金融工具等方面探讨我国发展转型金融的机遇与挑战。

杨岳斌

浦银安盛基金

价值投资部总经理

杨岳斌在2022年中国责任投资论坛夏季峰会主旨发言中表示,

ESG的原则自高盛首次提出以来,理念和内涵不断丰富,在投资界引起了越来越大的关注和共鸣。尤其是2020年底,中国提出“30,60”的双碳目标以后,由ESG所引发的碳中和概念以及超百亿元的相关投资,在资本市场上引发了强烈的关注,相关板块的表现更是大放异彩。同时,ESG这个概念也引发了社会各界更大程度上的关注和讨论。

譬如,我国政府在2021年底提出了共同富裕背景下需要金融向善、资本向善,以及设置相应的资本“红绿灯”的解决方案,这些政策被部分解读为中国版本的ESG,并且这些ESG方面的政策都给资本市场带来比较大的影响。我们认为,在新形势下应当倡导“商业机构从事ESG投资,追求商业价值和社会价值的最大交集”,即企业应当在注重内部商业性的同时,同时兼顾好社会责任的外部效应。

传统的价值投资中需要解决的核心问题,就是如何运用DCF(自由现金流贴现法,即一种估值方法)对企业未来全生命周期产生的自由现金流进行贴现估值。如果价值相当大程度上低于现有股价,则意味着有安全边际,便可以买入。基于资本逐利的原则,企业产生的超额利润很容易被其他新进入的资本所破坏,从而失去超额利润,甚至不赚钱。因此,巴菲特提出企业应当注重Economic Moat建设,即所谓“护城河”,也就是行业进入的门槛。这样企业才可以谋划长远的布局,产生持续不断的自由现金流。

我们在这里需要指出的是,巴菲特并没有对自由现金流进行善恶的区分。政府在进行反垄断的过程中,提出“资本向善”,从而设置相应的“红绿灯”。我们的解读是,资本市场也应当在企业原有的DCF模型中,充分考虑原有的现金流假设中,对相关的现金流做出善恶的定性判断。这些判断,如果是站在人类命运共同体的角度上去看待,这些现金流是否促进人类可持续发展,从而更好的区分善恶,以更好的进行估值判断,决定资本的配置方向。

同时,我们还需要正确看待护城河这个问题。应当说,任何企业所拥有的经济的护城河,不管是专利、低成本、特许经营权、品牌等等,除了要经得起市场不断进化的检验,同时也要经得起政府与时俱进的监管政策的检验。在经历过中概股的一些风波以后,监管对于传统意义上的市场护城河的影响已经表现得非常明显。我们的解读是,企业拥有护城河,对于市场判断企业全生命的现金流是有积极意义的。但是,如果企业所从事的行为不再符合人类可持续发展的需要,不再有利于社会进步的需要,企业从事的行业含有政府认为“恶”的属性,从而不再拥有相应的社会价值,监管政策将不再会、也不应当去保护这条“恶”的护城河。监管政策一旦发生变化,整个行业都会遭受到毁灭性的打击,对于资本的伤害也是不言而喻的。

价值投资强调以合理的价格去购买伟大的企业,《基业长青》中提到,伟大的企业在利润之上,往往有着更高的追求。我们觉得,这些追求和人类持续发展,至少不应该是冲突的。我们也坚定地认为,价值投资与ESG的有机结合理论,虽然属于创新,但不是凭空而来,是有着被业界广泛认同,并且检验的理论基础的。

戴维迈尔斯先生在《社会心理学》一针见血地指出,如果在多人合作的环境下强调平均主义,是会容易造成社会懈怠,不利于社会效率的提升。这个现象不论东西方,在前苏联发生过,在现如今的北美工会也都反复出现过。单纯强调市场配置的后果,那就是会造成严重的贫富不均。法国经济学家托马斯·皮凯蒂先生在《21世纪的资本论》里面,已经把过去几百年资本的发展历程梳理的十分清楚了,市场自由发展的结果,最后必然导致分配严重不均,这也会引发了严重的社会问题。资本的向善,以及相应的“红绿灯”解决方案提出了很好的解决思路,值得业界反复讨论和观察。

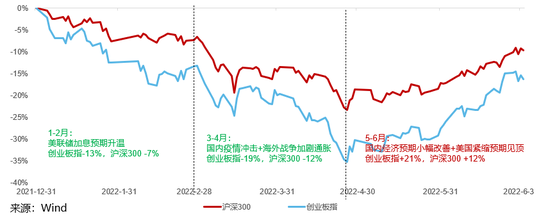

资本市场每天都在基于对企业的业务理解做出相应的价值判断。这些估值背后涉及对一系列业务(对应的现金流)的假设。如果这些假设(现金流)出现了与之前预期不一样的变化。资本市场会发生相应的判断和调整。这是一个持续不断的动态博弈过程。

风险提示:基金有风险,选择需谨慎。基金管理人承诺将本着诚信严谨的原则,勤勉尽责地管理基金资产,但并不保证基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。我国基金运作时间较短,不能反映股市发展的所有阶段。投资者在投资本基金前,请务必认真阅读《基金合同》及《招募说明书》等法律文件。材料中的观点仅代表个人,不代表公司立场,不作为投资建议,仅供参考。

主办

商道融绿

商道融绿是中国早期专注于绿色金融及ESG责任投资的专业机构,自2009年开始提供ESG(环境、社会和治理)数据服务,其ESG数据及研究被广泛应用于投资决策、风险管理、政策制定、可持续金融产品的创新和研发。商道融绿STαR ESG评级数据库与商道融绿ESG风险雷达系统覆盖全部A股以及香港市场总共近5000家上市公司的ESG表现和ESG风险事件。2020年开发的商道融绿PANDA碳中和数据平台,提供根据温室气体核算体系(GHG protocol)对中国实体单位进行的碳排放测算。商道融绿的ESG数据已经正式登陆彭博终端,成为数据登陆彭博终端的中国首家本土ESG服务机构。

商道融绿是首家签署负责任投资原则(PRI)的中国机构,国际资本市场协会(ICMA)《绿色债券原则》《社会债券原则》首届顾问委员会委员,中国金融学会绿色金融专业委员会(GFC)创始理事单位,英国绿色投资银行(UK Green Investment Bank)认证的咨询机构,国内首家气候债券标准(CBS)认可的评估认证机构,以及中国银行间市场交易商协会(NAFMII)会员。

战略合作伙伴

浦银安盛基金

浦银安盛基金管理有限公司是一家中法合资的银行系基金管理公司,成立于2007年8月,中外方股东实力雄厚、品牌卓越。公司总部位于上海,设有上海、北京、深圳分公司,旗下拥有一家全资子公司——上海浦银安盛资产管理有限公司。浦银安盛基金作为业内领先的多资产管理专家,在权益、固收、量化和另类四大领域为投资者提供多资产管理方案,持续创造价值。

中国责任投资论坛(China SIF),于2012年在北京发起,2016年在深圳正式注册为民办非企业单位,全称深圳市霁风绿色金融促进中心。中国责任投资论坛是聚焦责任投资与可持续发展议题的国际交流平台,旨在推广责任投资与环境、社会和治理(ESG)理念,推动绿色金融,促进中国资本市场的可持续发展。

作为全球责任投资倡导平台(Global SIFs Network)的一员,中国责任投资论坛自成立以来,已经举办了九届年会、五届夏季峰会、五次责任投资周以及一系列的专题研讨交流会,邀请国内外专家、研究人员、责任投资领域的践行者、金融机构及上市公司代表分享其研究成果、工作经验以及经典案例,对责任投资及绿色金融展开多种形式的探索和倡导。

中国责任投资论坛发布了一系列标志性的报告和研究成果,如《中国责任投资年度报告》等,并持续支持ESG学位论文竞赛。成为该领域最具有影响力的论坛之一。

请参见https://www.chinasif.org/