市场回顾与分析

一级市场回顾

上周一级市场共发行55只利率债,总发行规模6061亿,净融资额1584亿。国债、地方债和政策性金融债发行规模分别为2900亿、1725亿和1423亿,净融资额为1238亿、367亿和-456亿。信用债共计发行214只,总规模2396亿,净融资额693亿。

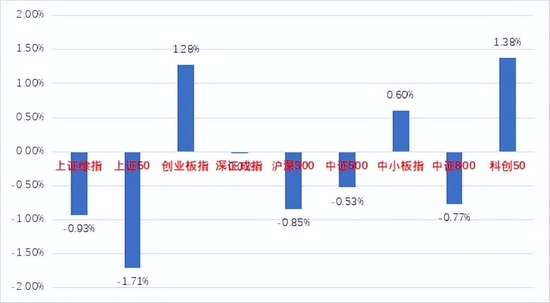

二级市场回顾

上周信用债表现好于利率债。主要影响因素包括:防疫政策、资金面、美债波动、股市表现、公开市场投放等。

流动性跟踪

月初资金非常宽松,上周隔夜多在2%以下。本周二有国库现金定存,周五为本月缴税截止日,关注资金面变化。

政策与基本面

上周公布的6月PMI略低于预期,但回到50荣枯线以上。高频数据来看:6月复工复产仍在推进,下游汽车、商品房销售出现明显好转。

海外市场

美国6月PMI不及预期,但非农就业数据强劲。最终10年美债收盘3.09%,较前周上行21BP。

债市策略展望

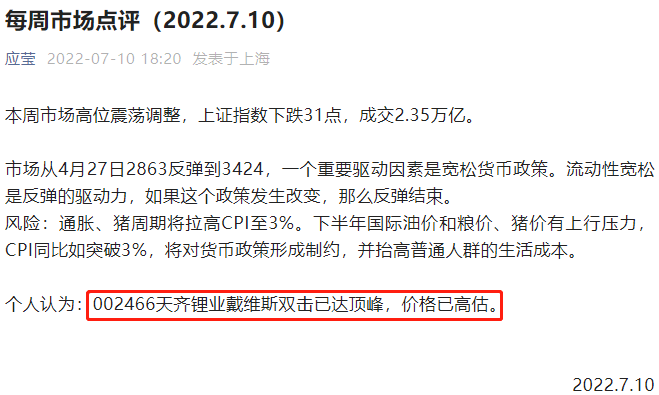

上周市场最为关注的事件是人民银行将7天期逆回购的操作量由100亿降至30亿。由于在2021年1月,7天逆回购操作量低于100亿后银行间市场流动性明显转紧,DR007月平均利率由1.98%升至2.24%,市场担忧未来资金利率会加速向政策利率回归,上半周短债利率大幅调整。但现实是跨季后资金异常宽松,DR001中枢甚至降到1.2%附近,因此下半周短端利率重新走低。

如何理解流动性 “弱预期,强现实”的分歧?

从流动性本身考虑,因6月末财政的集中投放,7月初资金利率天然存在下行的动力,过去几年均是如此,而此后随着税期临近,资金利率将重新走高,即隔夜1.2%的资金利率不会成为常态。

当然,考虑到国内局部疫情再次爆发,目前经济恢复的基础尚不稳固,流动性回归的速度不会太快,央行重启中央国库现金定存也证实了这一点。

总体来看,资金宽松与央行释放预警信号、疫情反复与防疫政策调整并存,债市面临的多空因素交织,未来一段时间或仍将以震荡为主,建议等待机会,保持仓位灵活性。

风险提示:本材料的信息均来源于已公开的资料,对信息的准确性、完整性或可靠性不作任何保证。本材料中的观点、分析仅代表公司研究团队观点,在任何情况下本文中的信息或表达的意见并不构成实际投资结果,也不构成任何对投资人的投资建议和担保。任何媒体、网站、个人未经本公司授权不得转载。