当上证指数反弹至3300点上方后,私募基金对后市的分歧突然加大了。他们纠结于是继续进攻还是注重防守,开始激辩热门赛道究竟有没有估值泡沫。

让私募基金经理感到激动的是,他们似乎嗅到了新的产业投资机会——明年大概率会目睹多个让人激动的现象级产品问世,比如苹果的MR、特斯拉的机器人等。在此引领下,国内配套产业链存在多个机会,一轮新的科技投资周期或将拉开序幕。

◎记者 吴晓婧 马嘉悦

今年以来A股走势跌宕起伏,超预期下跌之后,又迎来颇为强势的“独立行情”。

“此轮A股的超预期强势,再次说明了市场的不可预测。”某业绩优异的私募基金经理担心,随着股价和估值的上涨,即便是基本面很强劲的板块,波动也会加大。

7月份进入业绩预告期,对上市公司而言是一次检验。当上证指数反弹至3300点之上后,私募基金对后市的分歧突然加大了。他们纠结于是继续进攻还是注重防守,开始激辩热门赛道究竟有没有估值泡沫。

让私募基金经理感到激动的是,他们似乎嗅到了新的产业投资机会——明年大概率会目睹多个让人激动的现象级产品问世,比如苹果的MR、特斯拉的机器人等。在此引领下,国内配套产业链存在多个机会,一轮新的科技投资周期或将拉开序幕。

超预期反弹后换“打法”?

当5月初预判A股基本见底后,某私募基金经理把产品的仓位打满了。其管理的产品快速修复了此前的回撤,净值在此轮反弹中创出新高。

不过,超预期反弹之后,他却有点谨慎了。

他透露:“在市场比较火热的时候,我进行了一定的减仓,因为有些板块已经出现了较为明显的泡沫。此外,我还在结构上进行了一些切换,减仓了一些新能源个股,加仓了相对低位的半导体板块。”

某中型私募基金的总经理坦言:“我在上证指数升至3200点之上后就陆续减仓,但目前看来我过于谨慎了。市场很难预判,还是应该尽量少去猜测市场,多做个股研究。”

有位在5月初高调发文表示做多A股的基金经理,意外踏空了6月的大涨行情。

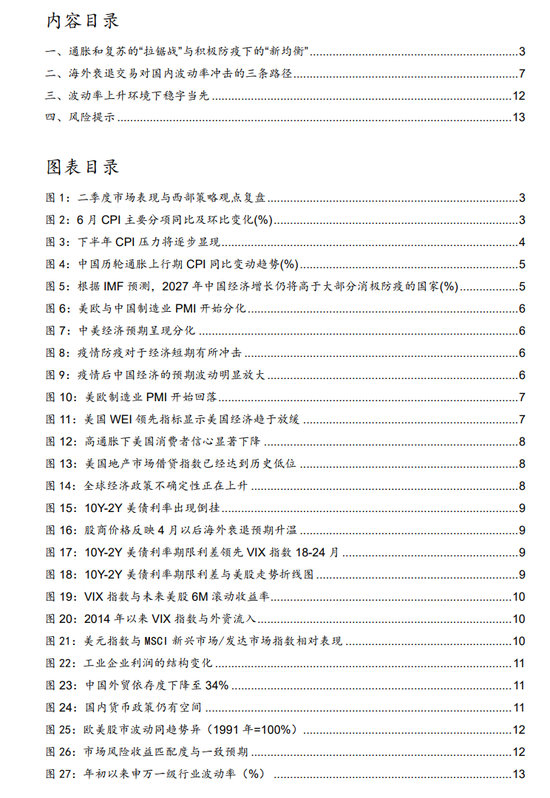

她在月报中坦言:“过去一个月我们做得并不好,最主要的错误是误判外资机构对A股的资金流动方向,所以没能取得收益。”

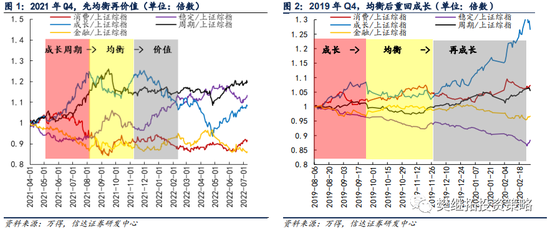

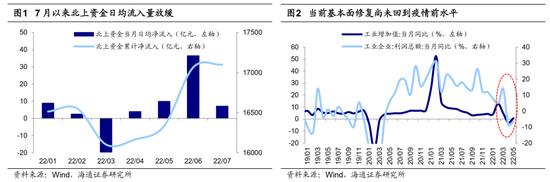

在月报中,她表示:“对美国通胀超预期,利率继续上升,股市由此承压的判断是正确的。我们认为,在这样的环境下,A 股会受到全球风险偏好的压制,外资会从A股流出,从而使市场的反弹告一段落。而实际的结果是,由于中美存在经济小周期的错位,外资大量流入,将A 股作为全球市场动荡时期的阶段性避险所在地。于是,外资流入和境内机构加仓共振,A股单月大幅上涨,我们踏空了6月的A股上涨行情。”

泊通投资董事长兼首席投资官卢洋分析道:“前期股市在情绪和预期的驱动下反弹幅度已经较大,短期可能面临休整压力。但是,内需的确在复苏,且海外市场四季度后可能迎来流动性拐点,休整后市场依然有望迎来更为坚实的上涨基础。”

上证指数3300点之上,基金经理对于攻防的抉择,无疑充满了纠结。

不过,整体而言,私募对后市依旧是偏乐观的。

7月融智·中国对冲基金经理A股信心指数为135.31,较6月大幅上升6.68%。截至6月底,仓位保持80%以上的管理人增多,仓位在50%以下的管理人减少。这意味着,私募管理人近期加仓明显。

清和泉资本创始人刘青山表示,A股的独立行情在三季度不会出现太大变量。“经济稳增长的确定性比较强,我们相信外需的惯性还在,再加上内需的刺激,这种情况下经济修复的力度是可以期待的。”

热门赛道贵不贵?

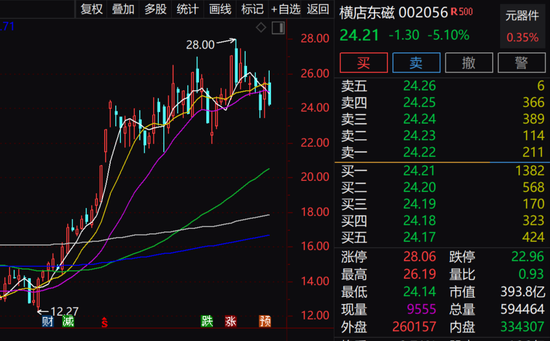

在此轮反弹中一骑绝尘的新能源板块,近期波动明显加大。

关于新能源板块目前是否存在估值泡沫,机构存在明显分歧。

对新能源领域研究颇深的某基金经理坦言:“部分领域确实出现了一些泡沫,我也进行了一些减仓。但这仅仅是战术上的调整,长期而言依旧很看好。”

仁桥资产创始人、投资总监夏俊杰近日表示,无论是从产业趋势还是股票周期的角度看,新能源一枝独秀的表现很难持续,现阶段板块风险收益比处于极差的状态。

夏俊杰分析称,近期光伏和半导体行业出现了一些“不太好的信号”。比如,光伏下游的组件企业由于承受不了上游涨价的压力,出现停工减产的迹象;台积电首次下调三季度的产能利用率;MCU芯片价格出现显著下调。

丹羿投资也观点鲜明地表示,新能源板块景气度高,供需两旺,但股价、估值处于高位,赛道相对拥挤。如果需求转弱,供大于求,后续或存在“戴维斯双杀”的可能,因此公司会在确认风险收益比合适时再考虑介入。

世诚投资创始人陈家琳也坦言,“深V”之后新能源板块或迎来阶段性盘整行情,短期内市场风格可能更加均衡。

不过,清和泉投资总监吴俊峰认为,应该把新能源汽车放在全球渗透率的角度去考虑。“目前能看到,年底全球新能源车渗透率在10%左右,离40%的拐点还很远,所以行业还有很大的发展空间。我们要分清楚哪些公司具备向全球扩张或向海外出口的潜力,做好甄别和估值的评判。与此同时,新能源车智能化发展还处于初级阶段,这条赛道里还有很多机会可以挖掘。”

煜德投资也表示,处于长景气上升周期的行业如“新半军”领域,虽然估值已快速修复、个别股价甚至创出新高,但在长周期确定的背景下,会保持波动向上的态势,会由下至上不断涌现出新的机会,公司会沿着细分行业的景气路径挖掘个股机会。

挖掘产业投资新方向

身处当下的市场,虽然充满了各种纠结,但放眼未来,私募基金经理们依然认为结构性机会将持续涌现。

令他们感到激动的是,新的产业投资机会似乎已经出现。

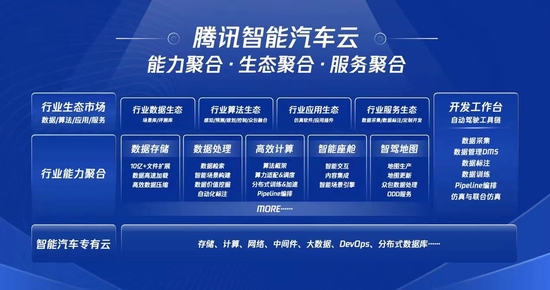

某百亿级私募投资总监表示:“之前对成长股的表现有所担忧,因为反弹至今,很多公司的估值已不便宜,但随着新方向(特斯拉人形机器人)的出现,我们大幅提高了产品仓位。我们判断,这个产品有可能是继苹果iPhone、特斯拉Model S 后又一个引领时代发展的产品。”

在他看来,一旦人形机器人的成本和性能达到大规模商业化量产的状态,必将引爆一个新的万亿元级甚至是数万亿元级别的大市场,产业链相关公司将深度受益。“就像当年的消费电子之于iPhone、新能源车产业链之于特斯拉,未来的高端装备制造产业又被重新赋予新的使命。接下来将对相关产业链进行梳理和研究。”

钦沐资产总经理柳士威表示,已挖掘到了一批优秀的硬科技公司。这些公司短期保持了较高的业绩增长,中期来看拥有持续旺盛的需求,长期来看则有着较高的竞争壁垒。“它们正在迅速替代海外供给,这就是阿尔法。”

从产业角度来看,柳士威判断:“明年我们会目睹让人激动的多个现象级产品问世,如苹果的MR、特斯拉的机器人等。在此引领下,先是国内的配套产业链再是后起之秀,均有机会,一轮新的科技周期即将开启。随着去库存的不断推进,后续硬科技板块在景气度企稳回升的过程中,仍旧是预期收益率较高的领域。”

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>