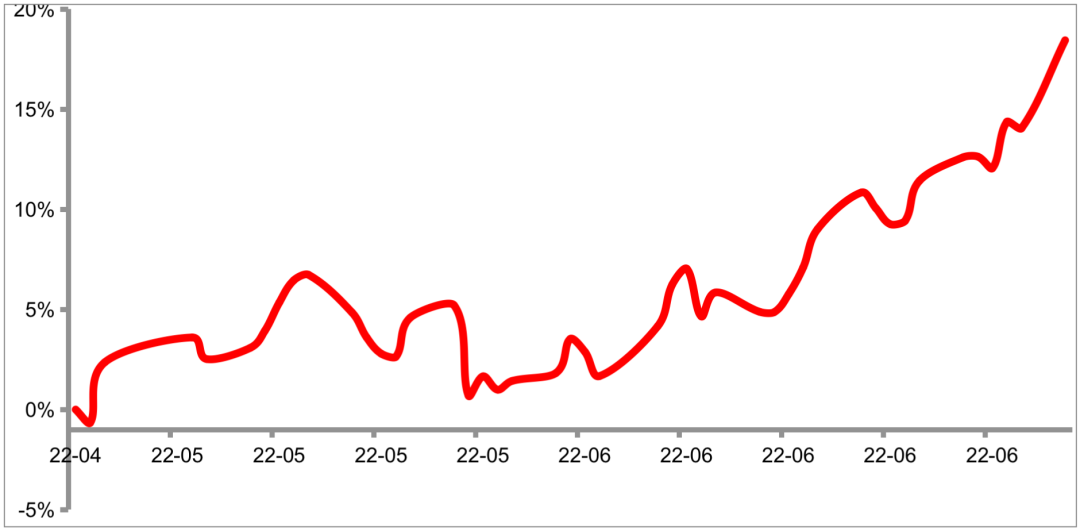

涨,继续涨,硅料价格的上涨势头似乎一时还看不到天花板。

日前,中国有色金属工业协会硅业分会(下称硅业协会)的数据显示,本周国内多晶硅价格继续小幅上涨,其中单晶复投料、单晶致密料、单晶菜花料成交均价涨幅都在2%以内。单晶复投料价格区间在28.8万-30.0万元/吨,成交均价为29.16万元/吨,周环比涨幅为1.85%;单晶致密料价格区间在28.6万-29.8万元/吨,成交均价为28.96万元/吨,周环比涨幅为1.90%。

在硅片方面,M6单晶硅片(166mm/160μm)价格区间在6.07-6.08元/片,成交均价提升至6.08元/片,周环比增幅为3.93%;M10单晶硅片(182mm /160μm)价格区间在7.28-7.31元/片,成交均价提升至7.3元/片,周环比增幅为4.58%;G12单晶硅片(210mm/160μm)价格区间在9.6-9.65元/片,成交均价提升至9.65元/片,周环比增幅为2.66%。

从光伏产业链来看,硅料、硅片、电池片和组件各个环节的盈利状况明显分化,更多的利润流向于上游。

展望7月,西南证券认为原材料价格维持高位和上涨动力不减、硅料产量下降带来下游产出减少的影响也开始显现,因此7月组件环节与上下游博弈可能较6月更为激烈。

涨价势头坚挺

和硅业协会本周披露的数据几乎一致,PV infoLink的最新数据显示,硅料、硅片、电池片、组件全线上涨。

其中,多晶硅致密料的均价为285元/公斤(约合28.5万元/吨),较上周上涨了4.8%,最高报价达到293元/公斤(约合29.3万元/吨),硅料价格早已超过去年最高27万元/吨。

与此同时,M6单晶硅片均价为6.05元/片,较上周上涨了5.6%;M10单晶硅片均价为7.28元/片,较上周上涨了7.4%;G12单晶硅片均价为9.57元/片,较上周上涨了4.8%。

PV infoLink认为,受制于原料供应紧缺和生产运行的基本要求,目前了解到拉晶环节对于调涨后的硅料价格暂时接受度正常,同时硅片价格的快速调涨也已经提前对原料价格上涨预期进行映射。

“原本市场就处于供不应求状态,每个月增量都是在预期之内,突然因某硅料企业的安全事故导致停产检修,使得市场的增量突然减少,加大了市场的担忧。”隆众资讯光伏分析师方文正此前在接受21世纪经济报道记者采访时表示,在供不应求的状态下,市场稍有“风吹草动”,都会产生放大的效应,“越是缺少,就越是紧张,这才导致硅料价格在原本缓涨的趋势下突然大涨”。

硅业协会的最新数据显示,本周硅料市场仍处于供应极度短缺的局面,各硅料企业订单尚未执行完毕就被要求新签订单锁量,被催单交货的情况只增不减,主要原因包括:“第一,新疆一家企业意外全停检修,疆内其他硅料厂受到不同程度影响减产,疆外多家硅料厂集中在三季度安排常规设备维护,使得本就供不应求的硅料市场短缺情况更甚;第二,受硅料企业突发检修影响,个别硅片企业出现大量供应缺口,同期进口硅料受船期影响,补量不及预期,导致市场上抢签超签硅料订单的情况明显增多;第三,硅片价格的上涨幅度,在覆盖其原料成本上涨幅度的基础上尚有富余,因此也支撑了下游对硅料价格涨势的接受度。”

上游公司业绩超预期

今年6月,东方希望准东一期氢化装置泄露,项目检修直接影响6月产量。

根据硅业分会数据,6月国内硅料产量6.16万吨,环比下降0.96%。硅料产量下降加剧硅料供给紧缺局面,硅料价格涨幅再度扩大。

西南证券研报指出,硅料价格上涨推动硅片、电池相应上涨:中环在减薄硅片的基础上价格上涨;月底隆基上调硅片价格6.3%-6.5%;通威两度上调电池片价格,当前182硅片已至1.26元/W,较月中上涨5%。在上下游压力下,6月末部分组件企业调整开工率,在一定程度上反映当前组件价格传导遇阻。

21世纪经济报道记者注意到,在今年1月初,硅料价格还在23万元/吨左右徘徊,但是如今已经涨至28.5万元/吨,涨幅达到24%左右。

“我们了解到的是,有的致密料最高报价已经接近每吨30万元,这是相当可怕的,给下游企业造成的成本压力巨大。”江苏某光伏行业资深人士告诉21世纪经济报道记者,目前行业的七成以上利润都被上游的硅料、硅片企业“瓜分”,“短期内价格还会继续上涨。下游电池片、组件受到的影响巨大,我听说,有一些中小组件厂家在7月初就开始放假了”。

从已经披露的半年报业绩情况来看,硅料、硅片企业的业绩超预期,而组件公司的业绩也并不“惨淡”。

7月7日晚,博威合金(601137.SH)发布2022年半年报业绩预增公告,公司实现归母净利润2.6亿元-2.9亿元,同比增长59.66%到78.08%。究其原因,博威合金认为,“影响2021年公司新能源业务的不利外部因素逐渐好转,2022年上半年,太阳能组件销售量同比大幅增长,且本年度合同价格不再受海运费等其他因素的影响,致使盈利能力提升,净利润有较大提高。”

另一家组件公司——亿晶光电(维权)(600537.SH)预计今年上半年实现归母净利润1900万元到2500万元,与上年同期相比,将实现扭亏为盈,主要原因是“公司积极开拓太阳能光伏组件市场,特别是国外市场,本期太阳能组件销售量较上年同期相比有较大增长,组件毛利率同比有所增长。”

相比起组件公司,光伏上游的硅料、硅片企业在今年上半年更是赚得“盆满钵满”。

7月4日晚,通威股份(600438.SH)发布2022年半年报业绩预增公告,公司归母净利润预计120亿元-125亿元,同比增长304.62%-321.48%。与此同时,硅片赛道“新玩家”双良节能(600481.SH)也发布了2022年半年度业绩预增公告,公司归母净利润为3.20亿元-3.90亿元,同比增长212%-281%。

上述江苏某光伏行业资深人士认为,受缺电、电价高企的影响,海外市场的户用光伏装机需求高涨,“因此对上游价格的涨价容忍度相对较高,是当前支撑需求端高度景气的核心因素,但是国内大电站项目或因组件价格过高会导致延迟装机,影响需求”。

根据智汇光伏观测,当组件价格高于1.95元/W时,国内光伏组件招标量明显下降;即使电池片进一步涨价,组件企业也很难将价格向下游传导,1.95元/W几乎是国内下游投资企业能承受的价格极限。从这个角度考虑,海外收入占比较高的组件厂商的开工率不会受到较大的影响,而以国内市场为主的组件厂商整体承压。

PV infoLink的最新数据显示,182mm单晶PERC组件均价为1.97元/W,210mm单晶PERC组件均价也为1.97元/W。

“徘徊在‘生死边缘’,组件企业已经无法再承受上游的涨价。”上述江苏某光伏行业资深人士如是说。

硅料缺口四季度前难以改变

“但是,今年上半年,无论是国内,还是海外市场,光伏组件需求均超预期。”某券商电新行业分析师告诉21世纪经济报道记者,从投资的角度来看,下半年的光伏需求依旧处于较高位置,产业链利润还会继续“向供不应求的硅料及硅片等上游环节集中”。

硅业协会的观点认为,根据各企业最新排产计划,预计7月份国内多晶硅产量约5.8万吨,环比净减3200吨左右,产量有所减少的企业包括新疆协鑫、东方希望、天宏瑞科等,减量共计约6700吨,同期国内4家企业扩产产能少量释放,包括协鑫科技、包头新特、云南通威、亚洲硅业,加之个别企业产出正常波动,增量共计约3500吨。7月份国内6.5万吨左右硅料供应(包括进口),只能够满足24.5GW左右硅片产出,与目前硅片已具备投产条件产能所对应的硅料需求相比,存在大量缺口,故预计7月份多晶硅价格将继续维持上涨走势。

因此,鉴于本周各硅料企业已将本月订单基本签订完毕,硅业协会预计在7月底签订8月长单之前,硅料价格涨幅将根据极少量的散单和补单成交价而定。“8月份国内有检修计划的多晶硅企业仍有5家,但同期扩产产能释放增量大于检修影响量,国内产量环比有所增加,因此预计8月份国内多晶硅供应短缺情况将有所缓解。”

但上述券商电新行业分析师表达了“悲观预期”,他觉得硅料的供给缺口情况在今年四季度之前都很难改变。

(作者:韩迅 编辑:朱益民)

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>