以下是直播主要核心内容:

我们只需要掌握三个『字』即可:大中小。

大:长期来看,全球资金愿不愿意持有RMB资产?

中:大A目前什么情况?

小:我要关注布局什么?

我们先看看过去这段时间以来,我们国家经济在全球当中的地位。

根据国务院新闻办公室于2022年1月17日(星期一)上午10时举行新闻发布会上,国家统计局局长宁吉喆介绍2021年国民经济运行情况时在回答记者提问时讲到,2021年,我国国内生产总值比上年增长8.1%,经济增速在全球主要经济体中名列前茅;经济总量达114.4万亿元,突破110万亿元,按年平均汇率折算,达17.7万亿美元,稳居世界第二,占全球经济的比重预计超过18%。

俄乌冲突之后,一连串对北极熊的制裁,让全世界看傻眼,原来资产放在西方国家是这么不安全,说没收就没收,RMB的避险地位得到普遍认可。

在新兴市场当中本来就是以中国作为最大经济体,强势的经济发展促使RMB计价的资产一直都受到外资的青睐。

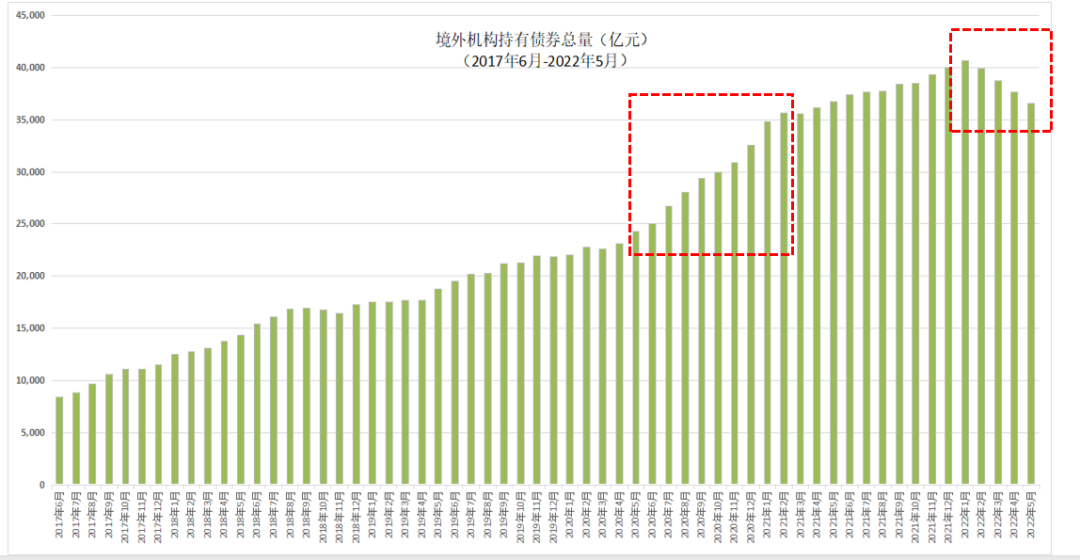

根据中国基金报的数据统计,自2014开放外资直接投资大A到现在,海外机构资金占我们股票总市值超过1.6万亿。占我们债券市值更是到了4万亿左右。

长远来看,不管是从安全性避险性还是经济增长的角度来看,RMB资产或将越来越受到追捧。

短期来看,目前全球许多国家都受到通货膨胀之苦,举美国来说,经济的增长大概不到3%,结果通胀超过8%,这就表示持有100的美元要净亏5%,我个人认为,这就表示全球资金现在要优先寻找的,就是今年的GDP增速能够击败通胀增速的经济体,而且还不能是小国家,小国家就好比小市值股票,大额买卖流动性会容易出问题。

拿起地球仪转一转,整个地球上只剩下我们中国符合这个条件了。但是,金融无国界,难道当下所有的RMB计价的资产都能涨吗?

当然不是。

投资还要讲究性价比,就拿债券来说,债券属于风险小收入较低的金融工具。

海外机构的资金首先本币大多是美元,所以只要美国加息,使用美金的成本就变贵了,当这个成本比拿到的债券利息或收益高的时候,债券就会被抛弃,根据万得数据统计,今年前五个月中国的债券被海外机构抛售了超过2000亿,这是海外机构预计美国今年会大幅加息或缩表的这个原因所导致,卖出债市的RMB资金再换回美金,又会影响RMB。

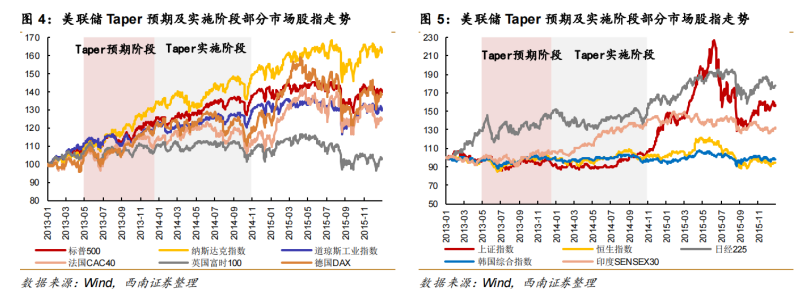

但是美金加息缩表难道就意味着股市必须下跌吗?真不见得。

我们看看这张图,在上一次美金加息的周期当中,标普500,港股的恒生指数、A股的上证指数都是上涨的。

追根究底,股市最终反映的是经济发展情况,只要我们的经济发展趋势向上,股市终究是要向上的。

我们可以这样理解美元加息——它更像是经济发展的干扰项,但不是为唯一项,这样对于我们宏观局面的分析会更中立更简单。

所以第一大项的结论来看,我个人认为,全球机构或者主权基金配置RMB计价的资产会是『必然的趋势与选项』。

第二个部分,讲的是钱如果进来,会进到哪些领域当中?

有位叫安德烈·科斯托兰尼(Andre Kostolany)的金融大师说过一段非常经典的话,经济跟股市就像主人在溜狗,有时候小狗会跑到主人前面,有时候小狗会跑到主人后面,但是不管小狗怎么跑,终究不会离主人太远。

所以要紧盯着主人的脚步,不要整天追狗。在全球股市连创新高的时候,许多国家真的因为美国加息缩表,造成了金融冲击,反观今年我们的大A,已经触底反弹了。

现在全球都正在因为美元加息而焦头烂额的时候,我们去年挤掉了泡沫,然后出台许多有利于经济的政策,促进经济复苏,调整产业结构。我们正在以极为稳健的脚步,我们正昂首迈步向前行。2022年一季度GDP增速4.8%,

我经常讲只要找到下跌的原因,就能找到上涨的阻碍。

从目前公开可查的信息,基本可以看到,上涨的阻碍基本上都排除了,市场需要的就是信心。

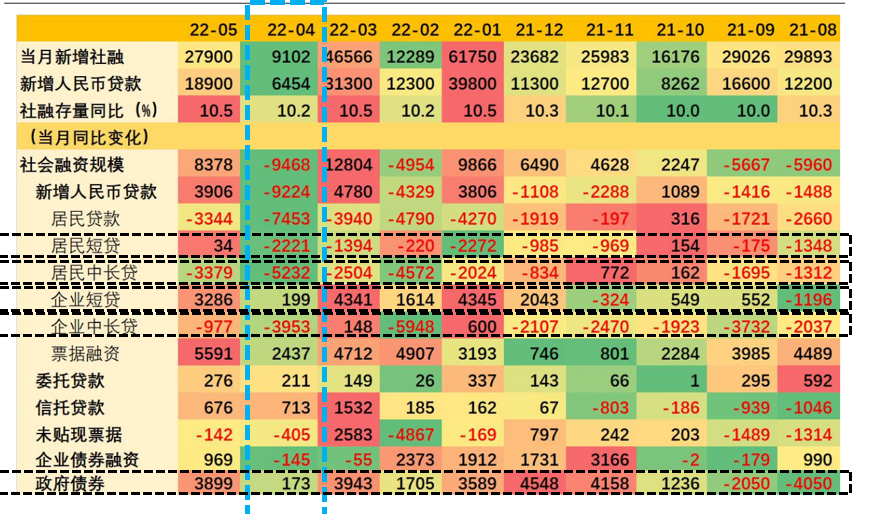

信心开始恢复了吗?我们看看最新的社融数据。

首先,个人短期贷款的部分,你可以理解成是消费信心,个人中长期贷款的部分,你可以理解成房贷,这两项个人指标都远比四月份要好多了,虽然还不够旺盛但至少感觉信心回来了一点。

企业短期贷款,你可以理解为是企业短期融资周转需要,比如还债发薪水;企业中长期贷款你可以理解成企业扩张、盖厂房、买设备所需要的资金,这一项是最重要的部分。目前看起来也是触底反弹的态势,信心也回来了一部分。

回过头看到今年四月份的社融数据,从去年底开始出台许多政策,离不开的话题就是房地产,然后都要叮咛附上『房住不炒』,这其实已经非常清楚地释放出房地产产业的定位是『稳住经济』而不是『拉动经济』,当房地产不再是投资首选的时候,资本就会流向其他地方。

当平台受到国家『反垄断』指导意见之后,防止资本无序扩张。

资本逐步被引导至『脱虚向实』的实体制造上去投入。

这一次『汽车下乡』的推动,是经过严谨探讨的结果。

首先,房地产是第一大产业,但是这个产业的经济地位已经被划出界限了,就是『稳经济』——那也就意味着不能依靠房地产拉动经济,这时候KPI当中的第二权重,汽车产业就推到台前。

汽车当中有传统汽柴油车,也有新能源汽车,这里头从最基本的钢铁到高端的芯片,都能拉动产业升级,同时过去几十年全球传统汽车都被美系、日系、欧系给霸占了,现在我们传统车企从代工到独立品牌的转型叠加国产替代的概念盛行,增量市场规模广阔,然后我们的新能源汽车更厉害,不仅拉动车企,还拉动智能系统相关产业,新能源相关产业,芯片相关产业,完美跟碳中和计划靠在一起。

根据中国汽车工业协会发布的数据显示,2021年零售同比净增量86万辆汽车中,传统燃油车减少102万辆的同比下降6%,而新能源汽车却是逆势上涨,新能源车增量188万辆的同比增长169%,新能源车对全年乘用车同比增速贡献了9个百分点,这都是非常值得长期关注的产业。

还有,自从2018贸易战之后,科技领域的“卡脖子”,尤其是芯片卡脖子最让人印象深刻,大家从新闻上也看到一些中国企业的手机业务也遭遇巨大打击。

我们要知道,我国向外购买最大的两类产品,就是石油跟芯片。

石油是发展传统工业的血液,而芯片是发展高科技的核心。

我们要发展高科技。自2014年以来,国家先后出台了20多条支持半导体行业发展的政策法规。

此外,还成立大基金,专门投资半导体产业。 根据东方财富整理的企查查、中国财富网数据,大基金一期共募集约1387亿元,撬动社会资金超5000亿。2019年成立的大基金二期,注册资本2041亿元,更是有望撬动万亿以上资金。

再来说一个赛道,军工。

根据2022年政府预算草案报告显示,我国2022年的军费预算为14504.5亿元人民币,同比增长7.1%(高于我国今年的GDP的目标增速),依旧维持了较高的增速。

最后讲一个赛道,消费。

消费是GDP当中唯一一项理论上数据没有天花板的指标,国家通过政策支持,财政投入,从搞基建到保企业主体保就业最终保消费。1978年美国人均GDP超过1万美金之后,70年代-00年代,居民最终消费支出占GDP比例持续提升,而在消费行业中最有名的企业代表就是沃尔玛,1980上市到现在,股价复权后涨了1600倍。

我们的消费才刚开始。短期就算你从消费指数走势来看,过去十年,消费趋势一直往上,其中最长的两次回调+盘整,期间大概就是13,14个月,其余时间都是走牛的形态。消费往往是经济复苏的重要环节,表现最终都很亮眼。

最后一部分,小,讲的就是怎么布局?

这里我一定要给各位一个观念,投资,不是只有炒股这件事。

从我个人的投资经历来看,整个投资过程中,下跌跟盘整占据了超过70%以上的时间,真正的大牛猛牛的时间估计只有5%左右的时间,如果错过了,基本上就是观众而已。

我个人认为,真正能赚大钱的人,都是没有离场的人,亏损也是投资当中不可缺少的一部分。

如果能理解亏损的原因,亏损某种程度也是一种投资决策信号,它在告诉你要调整投资组合,确保亏少一点。

下半年在经济增速5.5%背景之下依然会有不错的行情,那我们作为上班族,从工资开始,应该如何合理分配个人资金?我们7月7日接着在直播间聊聊,记得扫描来观看,如果没有时间,后期我们微信公众号也会再次发布本次直播的内容。