来源:一凌策略研究

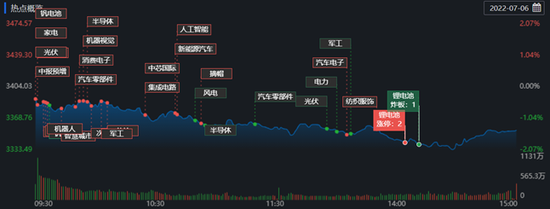

【报告导读】短期对海外经济衰退的担忧成为大宗商品价格下行的主导,但也奏响了国内经济波动放大的序曲。宏观低波动下的市场稳态结构将被打破,需要警惕结构性冲击。

1中国经济的波动性正在上升

我们曾在6月29日发布的报告《为中国宏观波动率的回升做好准备》中提出:5-6月因为疫情带来的宏观波动率下行的市场交易将会被逆转。尽管截至目前,上证指数仅回调了1.58%,创业板指1.33%,但是新的隐忧可能正在出现。部分投资者将衰退担忧带来的大宗商品下跌解读为中下游制造业成本下降的利好因素,但其实无法忽视的一点是对需求敏感的大宗商品可能也预示着制造业出口需求大幅下滑的危机;全球制造业的联动性不可忽视,海外资金成本的大幅上升也会抑制海外制造业的资本开支需求。因此在我国制造业出口占商品出口比例高达94%(2021年)的背景下,外需的下滑压力正在加大。疫情后的修复趋势正在走弱:中国香港零售数据在疫情后同比上涨11.7%,但5月出现滑坡,同比下跌1.7%。在收入预期没有明显的改善下,疫情后的补贴和消费回补持续性较弱;另一方面,中国内贸集装箱运价指数6月24日环比下跌1.83%。与此同时,房地产行业的债务和融资问题悬而未决,这都会在远期形成更多的压制。从另一方面看,这都会加大国内逆周期调节政策的必要性,5月以来中国宏观经济波动性不断下降的市场交易特征将会被大幅扭转,市场的风格切换正在孕育,市场稳态结构打破的过程中可能有扰动风险。

2隔夜大宗商品大幅下跌,更多是抢跑海外经济衰退

昨天(2022年7月5日)全球大宗商品均出现了不同程度的下跌,按照下跌幅度排序:ICE布油(-7.67%)>主要农产品>LME铜(-4.76%)>NYMEX天然气(-4.73%)>LME铝(-3.86%)>COMEX黄金(-2.09%)。值得关注的是ICE理查德湾港的煤炭价格反而仍在上涨(+0.14%)。与此同时美元指数大幅走强(+1.28%),创下2002年底以来的新高。美元走强+大宗大幅下挫的组合,反映的是海外投资者对于美联储面对居高不下的通胀,选择“让经济在现在进入衰退以杀死需求、抑制通胀,从而避免在未来进入衰退”的担忧。短期对于海外需求回落的担忧仍然是商品下跌的核心驱动,我们从实际经济数据、商品库存和供需变化看,并未找到支撑实际价格下行的理由,特别是对于能源板块而言。资产定价往往更倾向于抢跑,未来一旦预期与现实的差异较大,定价的修正也会同样猛烈。

3通胀的远期矛盾并未解决:周期股将比商品更具韧性

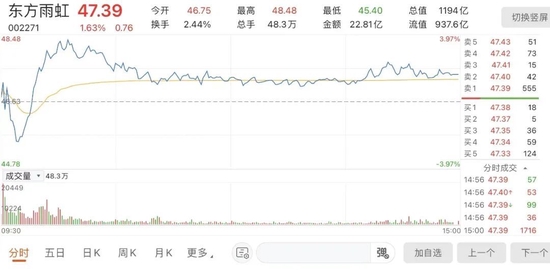

资源品的产能供给不足并未在近期发生明显改善,因此,短期依赖于加息杀死需求确实能够暂时地抑制通胀上行,但全球政策的决策者也不得不面临的问题是在中期维度,经济总要回归增长,没有人愿意一直处于经济下行的区间,因为这将带来诸如失业、犯罪等社会不稳定的问题。站在这个维度,通胀的远期矛盾其实并没有解决,资源品生产商的产能价值需要被重新定价,周期股将会比商品更具韧性:昨天美国油气股股票的跌幅明显小于商品,标普500能源下跌-4%,成分股比如西方石油仅下跌2.20%,埃克森美孚仅下跌3.13%,拥有更便宜估值的中国能源股生产商的股票却出现了更大幅度的下跌,投资者显然对此反应过度。

4短期冲击难以避免,迎接全球滞胀中动荡的投资世界

既然能源价格回落的原因是加息预期带来的衰退,而加息预期的原因则是为了抑制通胀,能源价格又是通胀的重要原因,三者之间就形成了互为因果、相互抑制的关系,这可能让滞胀环境下的能源股的高盈利持续较长时间。对于中国市场投资者而言,要认知到经济中正形成较大的下行力量,同时也催生了更多向上的因素,二者之间并不会简单相互抵消,反而会成为宏观经济预期波动的来源。我们维持对能源(煤炭、油气开采)、油运、黄金年度级别的推荐不变,而工业金属仍然在筑底期,未来随着需求的预期改善,弹性值得期待;若海外真的进入衰退,也会因美元走弱而迎来反弹。同时我们看好内循环的板块:房地产、银行、建筑、军工。

风险提示:国内经济下行超预期;疫情超预期反复;流动性超预期宽松。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>