但凡关注投资的人都懂得,投资的目标是追求资金的长期复利增长。结合自己的实践经验,我认为,持续的正回报是复利得以实现的坚实基础和生存土壤。基于此,我希望自己能打造一条稳健向上的净值曲线,对应的回撤和波动相对较小,夏普比率较高。

换句话说,追求风险调整后的收益率最大化是我做投资的出发点,也是我构建组合的决策依据。

结合海内外的实践经验,我认为实现低波动、高夏普投资目标的策略主要分为两类:一类是主要由技术面因子贡献阿尔法的高频量化策略,另一类是主要由价值因子贡献阿尔法的均值回归策略。

这两类都是经历了中长周期考验、放诸四海皆准的主流策略类别。而我在过去几年采用的主策略,就是后者中经典的“困境反转策略”。

理念:先为不可胜,以待敌之可胜

“幸福的人都是相似的,不幸的人各有各的不幸。”与之相反,我认为成功的投资者各有各的不同,而失败的投资却是大差不离的。

从海外长期战胜市场的投资方法来看,我们可以发现通往成功的道路其实有很多。例如,自1977年到2016年,巴菲特在近40年的时间里取得年化约10%的超额收益,其中3.4%来自高质量,2.6%来自低风险,1.2%来自低估值,余下3.6%来自其他,比如低成本杠杆以及纯粹的自下而上选股等。

巴菲特自己也说,“不管是买股票还是买袜子,我喜欢买打折时候的高质量商品”。

近20年时间实现年化约12%超额收益的索罗斯,说的是“我们做的是更早地买入新趋势,并在趋势临近结束的时候做反向投资”。在他的超额收益中,90%以上来自大类资产或者资产类别中细分股票的趋势动量。

而奉行成长股策略的彼得·林奇在13年时间里实现年化约12%的超额收益,其中有60%左右是来自纯粹的自下而上的个股选择。

反观失败或者说亏钱的投资者,无论是投资股票、基金或者其他资产,仿佛都有一些相同的行为。比如抑制不住交易冲动追涨杀跌、对资产的研究不够深入却又想一夜暴富等。

市场是一面镜子,不仅折射出基本面情况,更反映了人性在面对波动时的原始冲动。其实,市场交易的并不是未来,而是对于未来不确定性的不同认知。

由于投资者的成长经历、知识积累、个人性格各不相同,难有一条适合每个人的康庄大道。“未虑胜,先虑败,先立于不败之地,才求全胜之道。”我们至少不要选择肯定到不了终点的那条路。这也是我构建投资框架的出发点:先为不可胜,以待敌之可胜。不可胜在己,可胜在敌。

那么,如何才能战胜市场?橡树资本联合创始人霍华德·马克斯曾在《识别投资机会的随想》一书中提到:“最安全、获利潜力最大的投资,是在没人喜欢的时候买进。假以时日,一旦证券受到欢迎,那么它的价格就只可能向一个方向变化:上涨。”于我而言,以低于企业价值的价格买进是比较可靠的方式。只要我们对企业的内在价值估算准确,并敢于在没人喜欢的时候以低于内在价值的价格买进,那么何时上涨以及市场中其他投资者的反应都无需过多考虑。这其实就是《孙子兵法》所说的“先为不可胜,以待敌之可胜”。

策略:挖掘底部反转的高性价比机会

“先为不可胜,以待敌之可胜”的投资理念,表明我希望赚的是企业价值低估的钱;而投资风格和投资策略是在此指导下驱动的投资行为,仓位管理、风格判断、行业配置和个股选择等均包含在内。正如前文提到的,我的目标是追求风险调整后的收益率最大化。体现在组合构建上,就是要考虑每赚1个点的收益,需要承担的潜在波动率、潜在回撤。

对于定位于获取相对收益的公募基金,大部分投资人的目标是追求收益最大化。为什么我选的是风险调整后收益最大化呢?主要是基于A股的高波动特性。以沪深300指数为例,过去十五年的年化回报约8%-9%,但年化波动率却达到22%,导致夏普比率很低,属于收益风险性价比不那么高的资产。受A股高波动特点的影响,主动权益基金收益的波动率、回撤频率、回撤幅度均处于较高水平。同时,大部分投资者的申购资金是在基金经理的策略与市场风格高度匹配时涌进来的,很容易买在阶段性的高点。由此导致的结果是,大部分基民的持有收益比不上基金的净值增长率。

作为管理组合的基金经理,我们很难预测基民的申赎行为、持有期限等。因此,我希望自己能构造一条波动较低、回撤较小、长期收益率不错的净值曲线。这样,基民在买入并持有一定时间之后,理论上能有比较切实的绝对回报获得感。

正如前面所说,能够提供低波动、高夏普的策略主要有两类,而我在过去几年采用的主策略,就是均值回归策略中经典的“困境反转策略”。

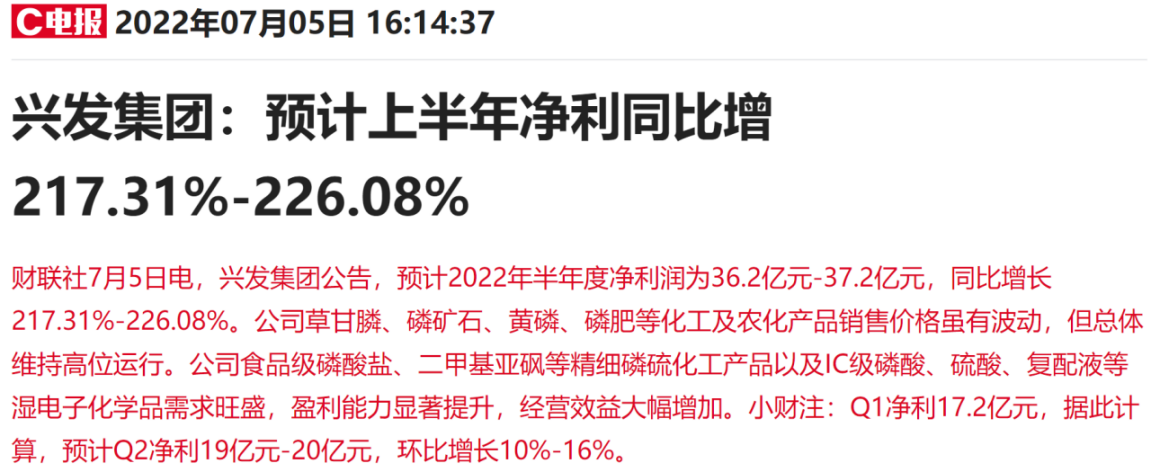

什么是困境反转策略?在二级市场,有一批过去两三年、三五年周期下行的行业,其股价不断下跌,反映了各种各样的利空情绪,但行业龙头公司的市场份额逆势提升。当我们观察到这些行业出现明显的底部反转信号时,再去研究和预判反转的持续性、弹性,进而择优买入。简言之,就是布局底部反转的行业,等待企业盈利提升和估值修复带来的收益。

这种策略有没有效呢?我们以中信二级行业作为可供筛选的底层资产,大概有140个子行业,选择估值和盈利都处于过去三五年偏底部位置、但景气度出现明显改善、ROE斜率向上的行业,从中选出15~30个行业作为基础池。在此基础上,我们再去比较胜率和赔率,评估景气度向上的空间、盈利改善的持续性和稳定性等,从中优选5~7个细分子行业纳入组合,这是通过行业增强的方式获得Alpha。

这一策略在收益率端有天然的优势:

一是安全边际足够高。由于过去几年行业周期下行、股价不断下跌,当它的基本面出现持续性利好时,向下的可能性以及幅度就会较小,安全边际较高。

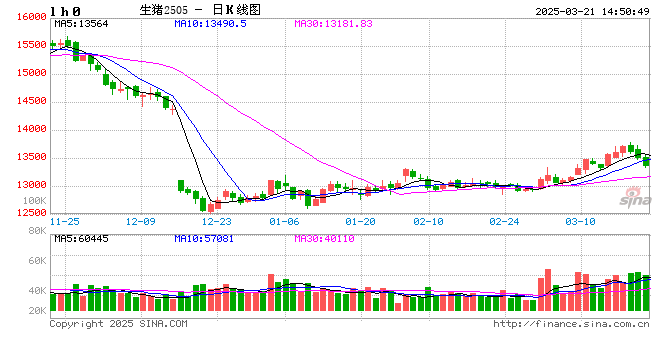

二是赔率(即向上的空间)也比较高。因为这个策略的特点是“左进左出”,当我们布局时,它可能处于历史估值10%~20%的百分位水平,如果能恢复到50%的均值水平,就能获得不错的回报。这两个优势叠加起来拉长来看就是我们追求的目标——优秀的夏普比率,或性价比。回顾我的历史操作,2018年重仓养殖、2020年三季度布局周期中上游等,均是基于困境反转策略。

进化:多维度优化和提升主策略

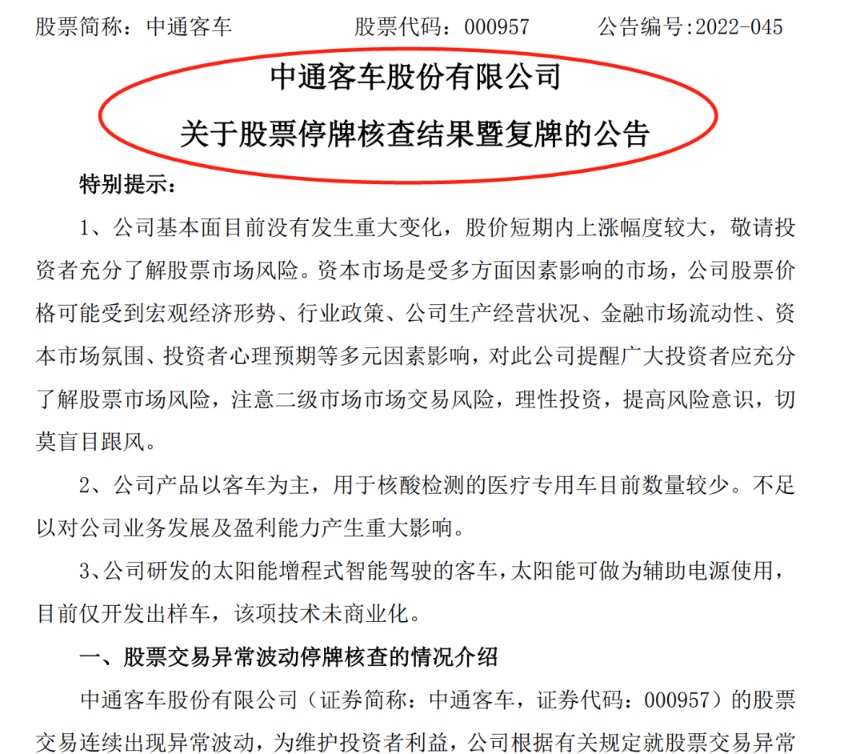

从2015年做投资开始,我一直采用困境反转策略管理组合。当然,每一种策略都有其优势,也会有相应的成本。该策略有两点与生俱来的问题:一是价值陷阱问题,即低估的品种不一定是真的低估,也可能基本面确实有瑕疵,这个问题本质上是对投资能力的考验。二是效率问题,低估的品种买入后,很有可能长期趴在地板上,无法获得市场的认可。

基于策略存在的两点不足,我尝试从不同角度进行优化和提升。要优化一个策略主要有两种途径,一种是类似工程师的动态调参,根据不同的市场状态去调整策略的主要参数;另一种是加入辅助策略,帮助主策略度过不适期。最近三年,我们在这两个方面都做了很多工作,也取得了不少进展。

例如,我们在左侧布局底部反转的行业之后,有可能需要较长时间市场才能认可行业的价值。为了缩短等待期、提升策略的效率,我们在框架中加入了行业动量信息。这类信息的背后是已经有市场参与者认可行业反转的趋势逻辑或者认可行业出现了变化。

此时买入,意味着左侧等待的时间可以明显缩短,买入时点可以由过去的“非常左侧”右移变为“较为左侧”。2019年之前,我们统计均值回归的平均等待期是2~3个季度,2020年之后则明显缩短。

相比过往,加入行业动量信息之后,策略的投资收益率和效率都有明显增强。但这仍然存在一定的局限性,即选对行业但买错公司。于是,我们尝试引入ESG信息。ESG可以从公司三张报表之外提供关于可持续经营的刻画,在一定程度上规避尾部风险。

此外,在不断优化困境反转主策略的基础上,我还会配合使用其它工具来平滑组合波动。例如,通过仓位管理尽可能规避系统性风险。对基金经理而言,获取超额收益的盈利模式有自下而上选股、自上而下行业配置等,无论是哪种模式,Alpha的累积都是渐进的过程。

但市场出现系统性风险时,Beta下行会对前期积累的Alpha带来较大的冲击。基于此,我们构建了一套体系来刻画市场风险,通过低频择时策略来控制回撤。例如,2015年和2018年,我们通过仓位管理获得了较好的相对收益。

最后,跟大家分享我喜欢的格言——“Long equity,short humanity”。

这句话的含义是,长期投资权益市场,享受指数的正向Beta,而更核心的Alpha来自于对人性极端行为的逆向操作。当市场非常热闹时,把自己手里的东西给别人;在大家悲观时,我们通过基本面研究,在那些被大家认为不值钱的东西里找寻金矿。