2022年在一波惊心动魄的反弹后吹响了“上半场”结束的哨声,有人认为,上半年是“失而复得”的惊喜;也有人认为,是每况愈下的“踩坑之旅”。

但是不可否认的是,2022的上半年,对于大多数投资者来说,都会是大家投资生涯中跌宕起伏的一段时光。回望过去6个月,您有什么心得体会呢?

今天小诺就来跟大家一起复盘一下,看看有什么是值得我们从中学到的宝贵经验。

一、尊重周期的力量

2022年1月一开年,市场就出现了快速的下行,随后一整个月的时间里,在经济下行的压力下,市场持续走弱;2月底突发俄乌冲突,给本就困难的A股“雪上加霜”。

接下来,一时间仿佛全世界都开始“同情”基民。

对于市场整体的下跌,咱们要学会从更宏观的角度来看问题,因为股市运行的大背景其实是宏观经济周期,在经济周期的不同阶段,股市会随之出现牛熊的周期轮回,不能简单认为“涨多必跌”。

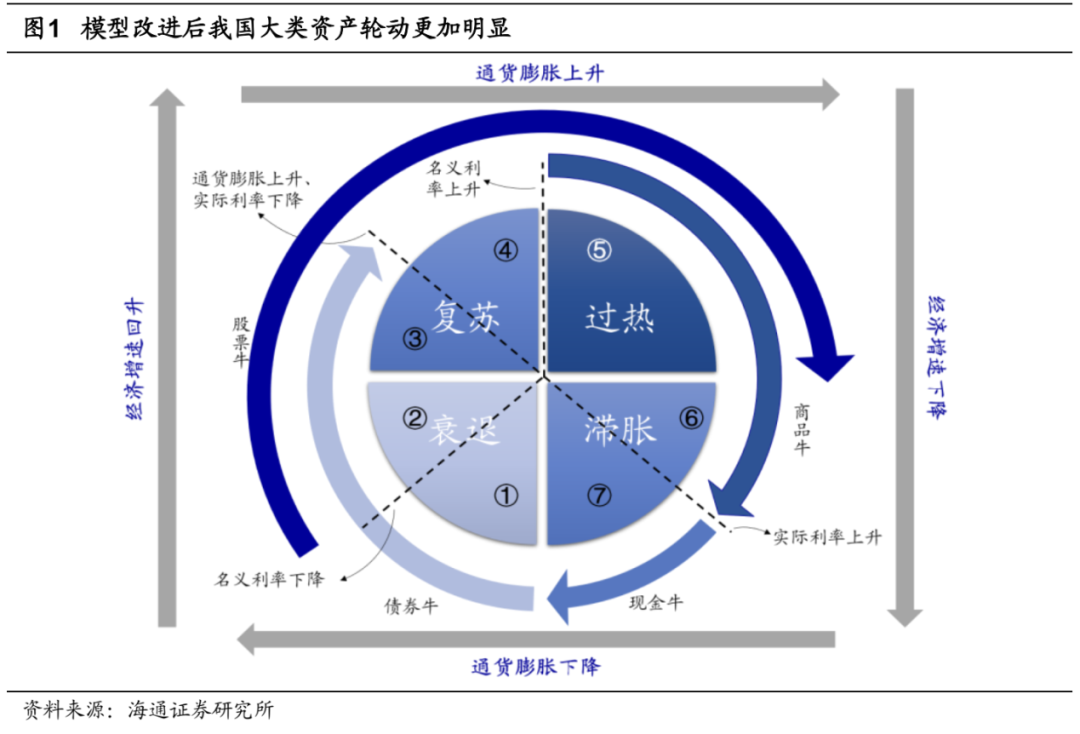

对于经济周期的分析方法有很多,这里小诺介绍一种最为大家所熟知的周期分析框架——“美林时钟”。

它是2004年由美林证券提出,基于对美国1973年至2004年的30年历史数据的研究,将资产轮动及行业策略与经济周期联系起来,用来指导资产配置。具体来说,美林时钟通过产出缺口和通货膨胀两个宏观经济变量的趋势,将完整的经济周期分为了“复苏、过热、滞涨、衰退”四个阶段。

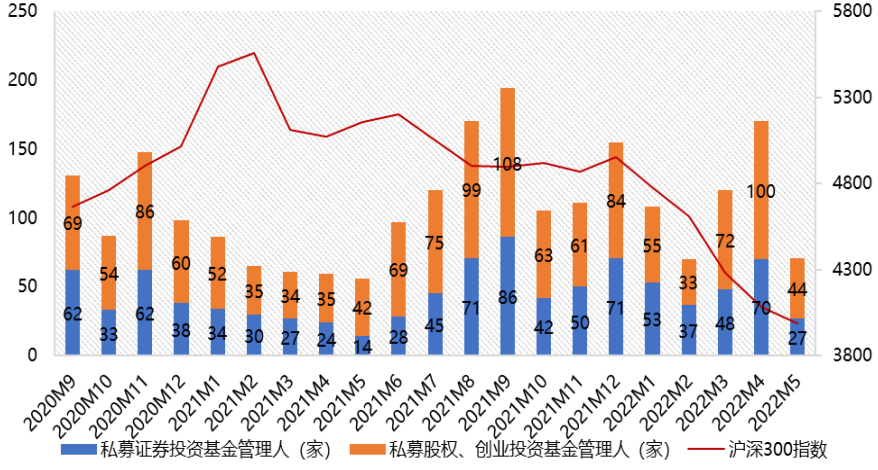

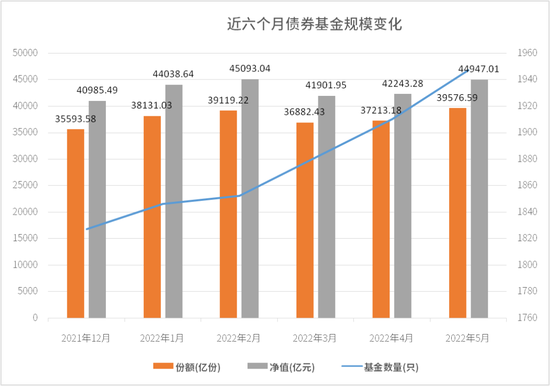

海通证券用“投资时钟”的分析框架复盘了从2020年到2022年的宏观经济指标,发现了明显的周期性特征。

如上图所示,从2020年3月开始,实际GDP增速触底回升,当时通胀还处在低位。

随后一直到2020年12月期间,宏观经济属于投资时钟的复苏期;

2021年通胀开始抬头,但二季度实际GDP两年年化增速较一季度回升,21年上半年整体上处在过热期;

随后经济增速回落,通胀上行到高点,2021年下半年投资时钟进入滞涨期;

接下来从2021年底到2022年一季度,经济下行进入后期,通胀开始下行,属于投资时钟当中的衰退前期。

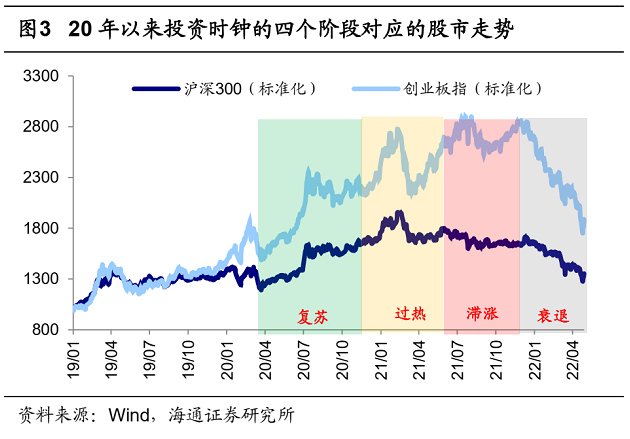

在这种宏观经济周期的背景之下,A股又是如何表现的呢?

对照图2和图3,我们可以清晰的看到,2021年下半年以来股市的持续调整,背后原因正是投资时钟进入了滞涨期和衰退前期。

而2022年二季度以来,投资时钟正步入衰退后期,4月29日中央政治局会议进一步明确政策正在加码之中,根据投资时钟的大类资产轮动规律,股市也随之开始企稳。

从宏观经济周期的角度复盘过了最近三年的市场走势之后,小诺想起了橡树资本创始人、投资大师霍华德·马克斯在他的著作《周期》中说的一句名言:

“上涨肯定不会直到永远,但是周期肯定会直到永远。”

对于我们普通投资者来说,面对周期,我们或许永远不会知道要去往何处,但至少要尝试着去弄明白我们身在何处。

在盛夏时,要提醒自己接下来天气会逐渐转凉。而冬天来了,就知道春天也不会远了。

二、价值或许会迟到,但不会缺席

接下来,咱们再来复盘一下2022年上半年的投资心路历程。

从开年的信心满满,到连跌3个月之后,市场泥沙俱下,投资者们“闻基色变”,市场情绪几乎在3、4月份达到了“冰点”。

可是市场的博弈就是这么有趣。

就像一句华尔街的名言所说的那样:

“在所有人都相信某种东西有风险的时候,他们不愿购买的意愿通常会把价格降低到完全没有风险的地步。广泛的否定意见可以将风险最小化,因为价格里所有的乐观因素都被消除了。”

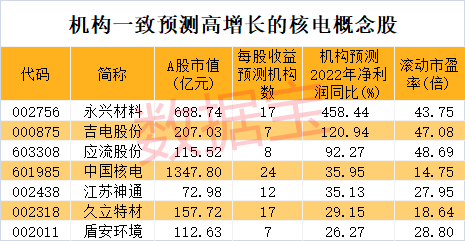

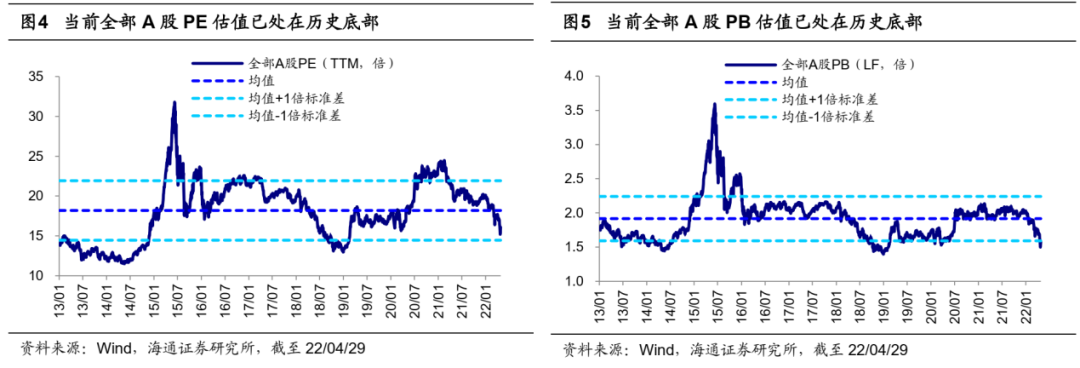

海通证券对比了历史的熊市底部的估值水平,2005年以来A股市场经历5轮牛熊周期,回顾历次市场底部阶段估值低点,发现:

全部A股PE在约12-18倍之间,均值为14.6倍;PB在约1.4-1.9倍之间,均值为1.66倍。

而本次从绝对估值来看,今年4月26日低点时,全部A股PE(TTM)为15.2倍,已经接近2013年以来平均估值水平(14.5倍);PB(LF)为1.50倍,已经低于2013年以来平均水平(1.59倍)。

综合对比来看,可以判断,在2022年4月末时,市场估值水平确实处于历史底部区域。

我们知道,价值投资的核心目标就是寻找估价过低的优质资产。

当A股整体处于不合理的低价位水平时,就具有不寻常的收益–风险比率。

我们知道,价格总是围绕价值上下波动的。即使估值一时间会处于历史底部区域,但是“价值只会迟到,不会缺席”,估值修复的力量,总会推动着市场价格重新回到合理的区间。

所以如果用一句话来总结2022年上半年的反弹,小诺觉得可能是:

“当人人都忘记潮水仍会上涨的时候,那就是我们期望的时机。”

三、只要比别人错的少就行

我们常说好的开始是成功的一半,但是开年大跌显然不是一个好的开始,这种情况下依然可以获益吗?

可以的——只要用对了方法,或者说比别人“少犯错”就行。基金定投就是可以在这种市场下采取的方式。

为什么呢?因为当市场在高点时,用基金定投的方式投资者获得的基金份额会相较少,而当市场在低位的时候,投资者获得基金份额就会相对比较多一些。从而实现了在风险比较大的时候,“少错一些”,而在大家都恐惧却机会比较大的时候,“更加勇敢一点”。

对于大部分投资者来说,能够“少错一点”,就已经是成功的一半了。

备注:2022年1月4日——2022年7月1日模拟定投上证指数年复合平均收益率为2.67%,模拟数据不代表真实数据,历史数据不代表未来,基金投资需谨慎。

风险提示:市场有风险,投资需谨慎。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。投资者投资于本公司的基金时,应认真阅读《基金合同》、《托管协议》、《招募说明书》、《风险说明书》、基金产品资料概要等文件及相关公告,如实填写或更新个人信息并核对自身的风险受能力,选择与自己风险识别能力和风险承受能力相匹配的基金产品。投资者需要了解基金投资存在可能导致本金亏损的情形。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金管理人管理的其他基金的业绩不代表本基金业绩表现。基金的过往业绩及其净值高低并不预示其未来业绩表现。基金管理人提醒投资者基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资者自行负担。我国基金运作时间较短,不能反映股市发展的所有阶段。