来源:证券市场周刊

上市后梦百合举债加杠杆扩张,但反倾销和疫情影响下,公司资金链紧绷。

杨现华/文

在修订了融资预案后,梦百合(603313.SH)上市后的第二次定增、也是公司历次融资中规模最大的一次仍在持续推进中。五年多的时间四次募资,频繁融资换来的是梦百合债台高筑,盈利每况愈下。

在疫情和反倾销的双重打击下,依靠收购等带来的增量,梦百合收入还能继续保持增长,但盈利已经难以坚持,2021年公司大幅亏损。难以控制的“天灾人祸”固然可以当做借口,管理层就没有任何责任?

梦百合虽然亏损,关联方却获利良多。在公司扩张过程中,梦百合不断向实控人倪张根控股的公司大量采购,其利润率超过20%。不仅如此,梦百合还向关联方销售产品,但收获的基本只是应收款,并无像样的现金流入。即使有了关联方的帮助,梦百合的库存商品增速还是超过40%。

产能扩张遭遇双重打压

梦百合此次计划最多募资12.86亿元,用于家居产品配套生产基地、美国生产基地扩建等四个项目。一半以上资金直接用于扩大再生产,公司对产能扩张的热情还在持续推进中。

2016年上市以来,每隔两年融资一次似乎成了梦百合的规定动作,梦百合分别于2016年(IPO)、2018年和2020年完成三次直接融资,合计募资21.28亿元。完成本次定增后,梦百合上市以来融资有望达到34.14亿元,而且按照上限,本次定增将是募资规模最大的一次。

无论是哪次融资,扩大产能或者投资相关上下游都是募资的主要方向,扩产效果也渐成规模。上市前即2016年年中,梦百合记忆绵床垫产能220万件,记忆棉枕900万个。2021年,公司床垫产量接近700万件,枕头超过1100万个,此外还新增了沙发、电动床和卧具等其他品类的生产,品类更加多元化。

梦百合遵循的基本思路是“中国制造+美国消费”的模式。公司主要产能基地在中国,后续才向塞尔维亚、泰国等海外扩张,产品主要销往北美和欧洲等地。发展原本顺风顺水,直至反倾销和疫情的出现,“天灾人祸”的打击下,梦百合颓势尽显。

人祸起始于2018年10月美国宣布对进口自中国的床垫发起反倾销立案调查并于2019年落地。梦百合开始海外布局,先是2018年在西班牙、塞尔维亚拥有了生产基地,2019年泰国、美国生产基地也已进入试生产阶段。

不幸的是人祸并未结束,2020年美国发起的第二轮反倾销2021年落地,塞尔维亚、泰国等七国将被征收高额关税。梦百合全球生产基地中的中国、塞尔维亚和泰国基地都处于制裁中,按照梦百合在最新定增预案中的说法,“相关税费远高于公司床垫毛利水平,公司从该等生产基地出口厚垫产品至美国市场已不具备经济性。”

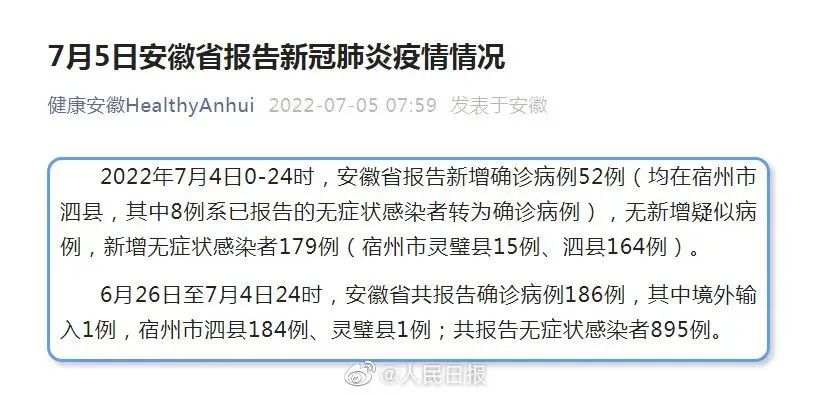

如果说反倾销是人祸,那么突如其来的新冠疫情就是天灾了。2020年仅疫情停工损失就接近3000万元,不过与原材料涨价和运费等上涨相比,这些损失就不值一提了。

由于生产基地和消费市场基本分离,运费是梦百合的一项主要开支。2020年运杂费及其他支出为4.07亿元,2019年公司运费只有2.16亿元,涨幅接近90%。近乎翻倍的增长足以说明疫情影响下海运费增长对梦百合营业成本带来的直接影响。2021年公司运杂费及其他进一步增长至6亿元,再度上涨近一半。

在并购等外延因素推动下,2021年梦百合的营收较2019年增长了一倍出头,运杂费等支出的涨幅更是接近两倍。在按照新收入准则,运费调至营业成本后,叠加原材料涨价,梦百合毛利率快速下降就不奇怪了。

面对种种不确定性,梦百合没有停止或者放慢扩张的步伐,最新的定增扩张方案就是最好的佐证。反倾销或者疫情不是企业能决定的,面对困难如何应对是企业能自主的,但负债率创下新高、有息负债高企的梦百合并未按下暂停键。

高杠杆扩张

2021年年末,梦百合的资产负债率直逼70%,较2020年增长了近20个百分点,之前三年即2018-2020年基本在45%左右,变化并不大。这固然与公司不断增长的盈利有关,一次次直接融资更为重要。

除IPO外,2018年和2020年,梦百合分别通过可转债和定增两次融资,2018年可转债融资5.1亿元,截至2020年年底转股数为3321万股,2020年年底完成的定增又增加了2560万股股份。

直接融资的增加带来公司净资产的增长,2018年年末,梦百合所有者权益不到20亿元,2020年已经接近37亿元了。这意味着在计算资产负债率时分母在不断增加,负债率就会相应减少。在股本不再扩大、盈利又大幅亏损下,缩水的净资产会导致公司负债率迅速扩大,梦百合就是如此。

由于大幅亏损等原因,2021年梦百合净资产缩水近两成,负债却直线拉升,负债率急剧增长也就不足为奇了。所有者权益的增加可以缓解负债率的快速拉升,但公司负债持续增加,净资产难以拦阻负债率的增长,这是梦百合负债端的明显特点。

梦百合增长的负债是以有息负债为主。仅以短债为例,2021年年末,公司短期借款和一年内到期的非流动负债合计就达到22.08亿元,较2020年同期大幅增加超过65%。这两年公司的货币资金仅有10亿元左右,这还没有扣除逾2亿元的受限资金,梦百合随时可动用的资金尚不足短贷的四成,公司的资金压力可见一斑。

2022年一季度末,梦百合的短债已经进一步增长至近25亿元,货币资金下降至不足7亿元,覆盖率已经不足三成。在扣除受限资金后,账面现金只会更加短缺,但这并不是梦百合有息负债的全部,2021年年末,公司还有近8亿元长期借款;即使有所下降,2022年一季度末也在7亿元之上。

截至2022年一季度末,梦百合长短期借款合计约32亿元,在原材料和海运费等持续高位运行、疫情反复扰动下,梦百合的日子并不好过。2019年,梦百合的利息支出为4345万元,2021年已经是1.41亿元,2019年的利息费用基本是如今的零头而已,彼时公司盈利近4亿元,这点利息费用或许影响不大,2021年梦百合亏损近3亿元,利息费用的影响立竿见影。

梦百合对《证券市场周刊》表示,公司整体借款规模有所提升,主要系公司信贷记录良好,与银行合作加深并建立长期业务往来所致;应收账款及存货周转情况良好,营运资金压力较低。

经营性负债的增长也不是小数目。2019年年末,梦百合的应付账款和应付票据刚刚5亿元出头,2021年已经超过了15亿元,三年增长超过两倍。2021年年报中,梦百合的解释是业务增长带来的采购增长,同时主要原材料价格上涨所致。应付款并不是梦百合在产业链中的话语权增加所致,是公司需要承担的付现成本在增长,梦百合需要支付更多的现金。

梦百合实控人倪张根正在不断补充质押手中的股份。截至6月初,倪张根已经质押手中一半以上的股份即1.26亿股。从质押比例上看,质押刚刚过半并不算严重,但从质押动作看,倪张根不断补充质押,并将部分质押续期,其质押的1.26亿股将在一年内全部到期,对应融资余额为7.62亿元。

这是否是倪张根变相减持的原因之一呢?2022年5月中旬,倪张根以10.53元/股将梦百合5238万股转让给了中阅聚焦9号私募证券投资基金,一举套现5.52亿元。该基金的主要出资人是梦百合所在的江苏如皋市地方国资,设立目的为“政府纾困”。

上述负责人表示,权益变动目的主要系实控人基于自身资金需求考虑,未与公司发生资金往来。

市场质疑倪张根在梦百合业绩不佳时的减持行为,倪张根予以了激烈回应,他表示此次转让其与地方国资约定是2+1,且其有优先回购权利。

但事实上这并不具有约束力。梦百合随后的公告显示,2+1的约定为倪张根与国资前期讨论协议转让过程中的口头约定,截至公告,该约定尚未形成正式书面协议。

2021年一季度,梦百合股价创下历史新高,一年后公司股价一路下行直逼历史低位,跌幅一度超过70%。实控人可以变相减持套现,二级市场的股东别无他法只能承受损失。除了减持外,关联交易是倪张根获利的另外一个方法,二级市场股东同样无法效仿。

关联交易疑云重重

梦百合与南通恒康数控机械股份有限公司(下称“恒康数控”)的关联交易是市场关注的焦点。在回应市场疑问时,梦百合实控人倪张根表示,恒康数控在梦百合最困难的时候支援了梦百合在海外的工厂建设。

工商信息显示,倪张根直接持有恒康数控98.33%,绝对控制着恒康数控。梦百合与恒康数控之间的关联交易是从2018年开始激增的,2017年,两家公司之间关联采购不足1400万元,之后的2018-2021年梦百合向恒康数控分别采购了6414万元、8101万元、1.18亿元和7579亿元。

梦百合向恒康数控主要采购海绵切割机等生产设备。为了说明关联采购的合理性,梦百合表示,公司及子公司向恒康数控采购的部分标准化产品价格低于公司向无关联第三方采购价格,如公司2020年向恒康数控采购折叠立体仓托盘单价为758.9元/个,低于公司向无关联第三方采购同类产品单价962.83元/个。截至2022年4月底,梦百合又已经向恒康数控采购了1009万元的商品。

事实也许并非这么回事儿。工商信息中恒康数控披露了2021年的经营情况,2021年,恒康数控实现销售收入1.39亿元,实现净利润2854万元。虽难以知晓毛利率,但其净利率超过两成达到20.58%,毛利率由此可以想见。

2021年,梦百合的毛利率创下历史新低的28.47%,恒康数控的净利率直追梦百合的毛利率。如果恒康数控向梦百合销售的大多数商品都低于市场价,公司还能获得如此之高的盈利能力?

上述负责人表示,公司向恒康数控所采购的产品为海绵切割机、整泡排气机、立体海绵存储架等设备,该等设备具备高度定制化特点,与公司主营业务存在差异,毛利率并不具备可比性。

梦百合与关联方的交易不仅仅是采购,还涉及到关联销售。2021年,梦百合向关联方Matratzen Concord GmbH销售商品2.86亿元,Matratzen Concord GmbH的日常经营由梦百合实控人倪张根控制。2021年7月,倪张根持有50%财产份额的私募控股的子公司收购了这家公司100%股份,由此其与梦百合成为关联方。

Matratzen Concord GmbH成为关联方后立刻成为梦百合的主要销售方之一,只是不知道激增的关联销售能给梦百合带来多少真正的现金流入呢?2021年,梦百合对Matratzen Concord GmbH的应收款期初为2.44亿元,期末增长至2.69亿元。

关联方可以给梦百合贡献收入,收购同样如此,而且见效更快。近年来梦百合不断收购境外资产,这些资产或许可以做大公司的收入,但并未给公司带来明显的利润增长。

海外并购增收薄利润

2021年,梦百合归母净利润亏损了2.76亿元,不过公司的收入还是继续保持增长。全年公司实现营收81.39亿元,同比增长24.64%。2022年一季度,公司营收增长13.46%至21.43亿元,实现归母净利润3082万元,同比下降44.23%。

在收入增长中,美国子公司MOR Furniture ForLess, Inc(下称“美国MOR”)贡献的增量非常明显。2020年2月底,梦百合以3.6亿元收购了美国MOR,这是一家美国西海岸的家居连锁零售商。

梦百合主要以床垫等商品的生产为主,收购的美国MOR是一家零售商,从业务关联性上来看,二者起到了很好的互补作用。至少从收入上,这家美国零售商对梦百合增收起到了立竿见影的效果。

2020年,梦百合实现营收65.3亿元,同比涨幅超过70%,增收近27亿元,其中并购后的美国MOR贡献收入14.99亿元,即一半以上的增收都来自于收购的美国MOR。2021年的情况与之类似,当年美国MOR实现营收21.14亿元,较2020年的并表收入增加了6.15亿元;梦百合增收略超16亿元至81.39亿元,即近40%的增收源自收购的美国MOR公司。

增收明显,但零售的盈利并不高。2020年,美国MOR贡献净利润2609万元,2021年净利润为4228万元,不到2%的利润率与一般的贸易商并无二致。

根据当初的收购草案,截至2019年上半年末,美国MOR的存货为3.35亿元,这已经是其存货的最高值了。由于未更新数据,其2019年年底的存货并未可知。

2020年年末,梦百合的存货为13.68亿元,增长几乎翻倍,公司的解释是收购美国MOR以及各生产工厂备货所致。2021年年末,公司的存货进一步增长至19.39亿元,梦百合的解释是原材料涨价以及美国子公司业务规模扩大引起库存商品增加。

2019年年末,梦百合存货中的库存商品只有3.23亿元,2020年和2021年分别增长至7.67亿元和10.97亿元。公司存货中的库存商品先是翻倍,在此基础上继续大涨逾四成,那么美国MOR的产品真正销售出去了?

收购前的2017-2018年及2019年1-6月,美国MOR营收为20.77亿元、21.12亿元和10.14亿元,营收规模并不比如今少。彼时美国MOR存货规模既不大也没有明显的增长,为何在梦百合收购后,这家境外公司的库存商品开始连续大涨呢?

对此,上述负责人表示,公司及美国MOR年度财务数据均经会计师事务所审计,存货大增主要是疫情、港口拥堵提货延迟等原因所致。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>