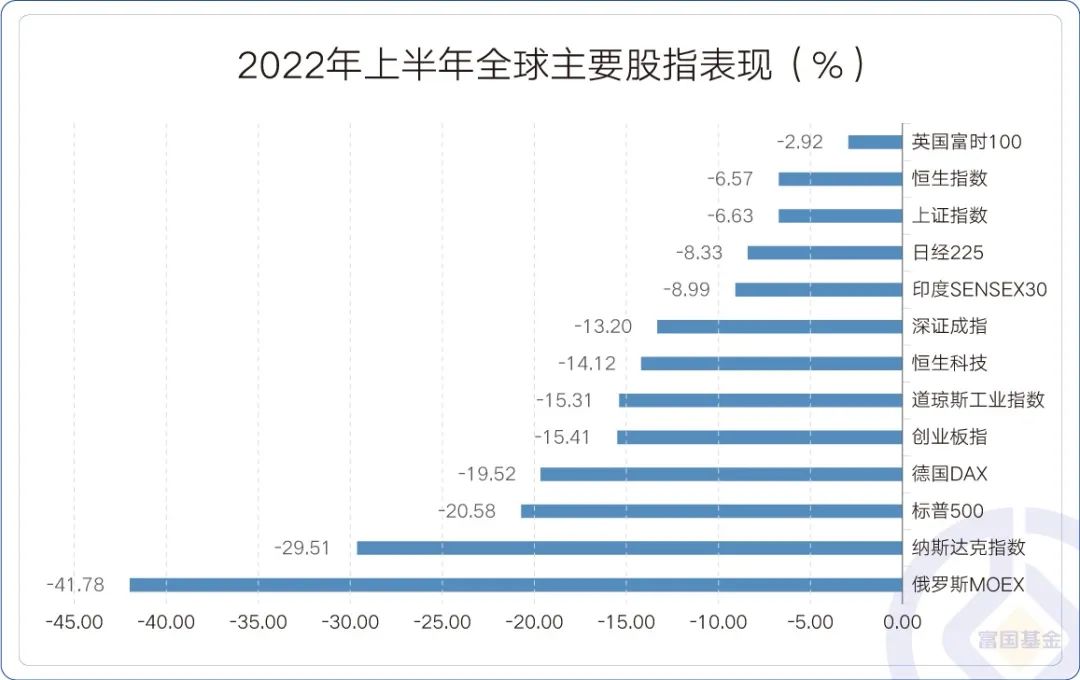

纵览全球股票市场上半年的表现,港股和A股表现仍优于全球主要股指。下半年正式开启,来听听北大新锐基金经理赵年珅分享的港股观点吧!

2022年上半年已然收官,期间不少股指都经历了“否极泰来”的过程:上证指数4月一度跌破3000点,随后开启反弹;恒生指数虽然年初表现不错,然而受俄乌冲突及美联储加息影响,3月中旬一度失守20000点跌至18235.48点,随后4至5月持续盘整,并于6月初逐渐开启反弹。

数据来源:Wind,截至2022年6月30日。

数据来源:Wind,截至2022年6月30日。然而纵览全球股票市场上半年的表现,港股和A股表现仍优于全球主要股指。

数据来源:Wind,截至2022年6月30日。

数据来源:Wind,截至2022年6月30日。与此同时,富二注意到,2022年南向资金仍源源不断流入港股:Wind数据显示,6月30日当日,南向资金全天净流入75.20亿港元,并连续16天净流入,且6月南向资金合计净买入533.88亿港元,创下了16个月以来的新高。实际上,2022年上半年,南向资金合计净流入金额达到2076.32亿港元,在中概股大幅下挫的3月净流入仍达到488亿港元。

如何看待下半年港股市场的表现?是否存在可以灵活配置A股和港股的基金产品,得以灵活捕捉两市投资机遇?富二今日请到了自家海外权益投资部,富国民裕沪港深精选基金经理赵年珅来和大家聊聊对于下半年港股市场的观点。

富国民裕沪港深精选基金经理 赵年珅

北大硕士毕业,拥有近8年证券从业经历,近2年投资管理经验。2014年7月至2017年6月任富达国际(香港)有限公司上海代表处投资部股票分析师,2017年6月加入富国基金管理有限公司,任海外权益投资部高级QDII研究员,2020年8月起任富国民裕进取沪港深成长精选基金经理。

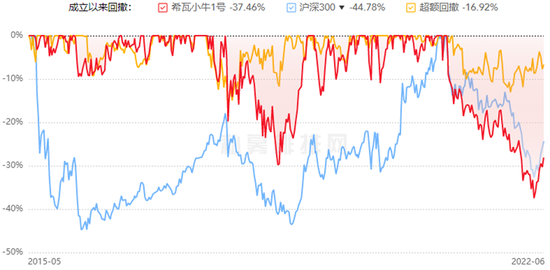

其和张峰共同管理的富国民裕沪港深精选(主代码:007139)成立于2019年5月21日,在银河证券基金研究中心评级分类16只同类基金之中,近2年收益率达20.38%,位列同类排名第一。

注1:基金排名及业绩数据来自银河证券、业绩比较基准数据来自Wind,截至2022年6月24日。同类排名指混合基金—偏股型基金—港股通偏股型基金(A类)。走势图来自基金定期报告,截至2022年3月31日。

注2:富国民裕沪港深成长精选成立于2019年5月21日,本基金自2021年3月8日起增加C类基金份额。本基金A类份额2020-2021年度净值增长率及其同期业绩比较基准(恒生综合指数收益率(经汇率调整后)*70%+中债综合全价(总值)指数*20%+沪深300指数收益率*10%)收益率分别为69.60%(6.92%)、-4.35%(-12.67%),数据来源:基金定期报告,截至2021年12月31日:张峰2019年5月至今任基金经理,赵年珅自2020年8月至今任基金经理。基金管理人的历史业绩不代表未来,也不构成对其他产品的业绩保证。本基金投资于境外证券,除了需要承担与境内证券投资基金类似的市场波动风险等一般投资风险之外,本基金还面临汇率风险等境外证券市场投资所面临的特别投资风险;本基金投资港股通标的股票,需承担港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险;本基金如投资存托凭证,在承担境内上市交易股票投资的共同风险外,还将承担与存托凭证、创新企业发行、境外发行人以及交易机制相关的特有风险。

如何看待下半年的市场?

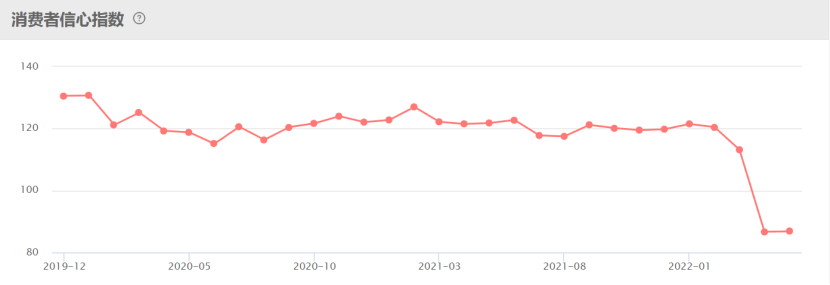

整体上我认为存在机会,当前下行风险比较可控,目前可能是一个比较坚实的底部。从经济数据来看,5月份开始,部分行业已经出现了改善,6月份改善程度或将更明显,七八月预计还会继续改善。

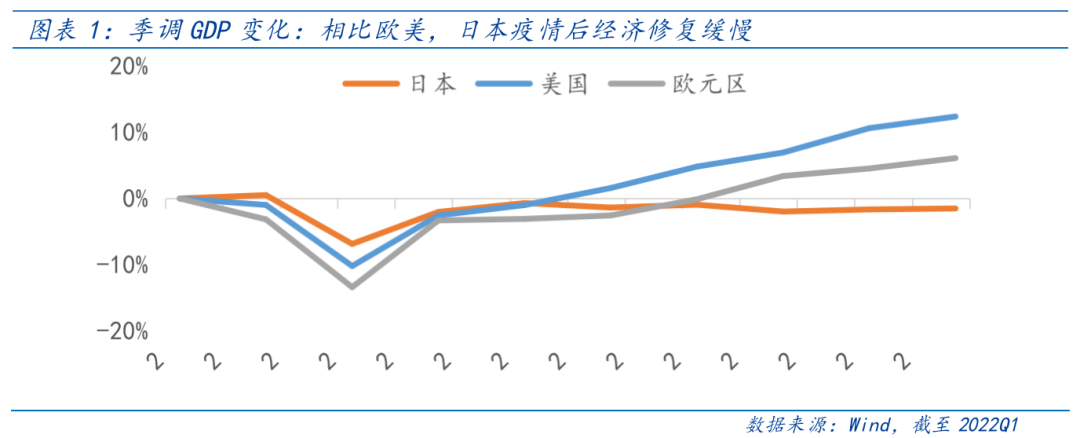

从整个市场的角度来说,短期内风险不是特别大。基本面在逐渐恢复,同时国内保持了比较充裕的流动性。从海外的因素来分析,美国加息确实对港股市场有一定的抽水作用,但我们认为这个因素在年初已经演绎得比较充分了,4月以来,港股市场更多还是跟随国内的流动性在变化,且近期十年期美债也处在一个比较接近顶峰的状态。往后看的话,市场整体流动性还是偏正面,经济基本面也在改善,我们觉得整个市场向下的风险相对比较可控。

具体到行业的选择,我们在二季度和三季度可能会更多关注政策驱动下出现了一些反转的行业,例如新能源汽车和传统汽车行业。从高频数据上来看,汽车行业近3个月同比增速不断改善,我们预期6月将回到双位数的增长,同时7、8月份同比增速可能还会扩大,我们还是继续看好这个板块。

整体来说,三季度我们认为流动性可能比较充裕,经济也在改善,可能更关注成长板块;四季度来看,考虑到我国CPI可能会出现一定的上行,而PPI增速可能下台阶,届时我们可能逐渐向消费和价值去切换。在CPI向上、PPI向下的情况下,消费股的盈利增速会加速,因而可能会存在一些结构性的机会。

富国民裕沪港深精选可以在A股和港股灵活配置,如何灵活捕捉两市机遇?

自成立以来,我们产品的仓位整体维持相对稳定——大致上A股仓位在十几的水平,港股仓位在七十几的仓位,总体在九十左右的水平。基金在A股市场关注成长股多一些,而港股市场目前估值更低,所以在港股市场会重点配置价值股和性价比更高的成长股。

针对这两个市场,我认为港股前期受到海外流动性冲击较大,相对位置会更合适,如果说十年期美债真的见顶了的话,港股的机会会更好。A股市场相对更加自主可控,也和国内的流动性相关性更高,我对于三季度比较乐观,对于四季度市场的判断则可能取决于届时国内CPI会不会制约流动性宽松的力度,如果说相对可控,同时经济依然在企稳,今年下半年可能会跟20年的下半年存在一定的相似性。

注:上述仅代表过去特定时点仓位情况,不代表未来操作。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。