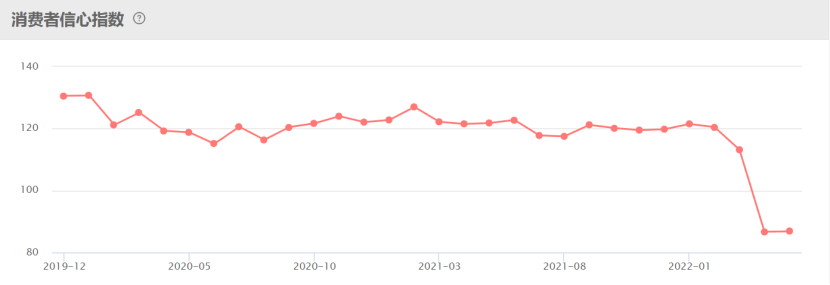

昨天最重要的消费者信心指数出来了。

5月份依旧低迷。这意味着大家消费信心仍然不足,经济增长缺乏动力。

信心代表着对未来的预期,不管市场怎么发钱,如果消费者普遍悲观,是不会借钱消费的,反而会越来越多地存钱。

一读者朋友之前聊天说自己计划买个冰箱犹豫了下,也说不上来为什么不买,就是感觉钱放在手里会安心一点。如果数据继续拉跨,下半年会有更加猛烈的政策出来。

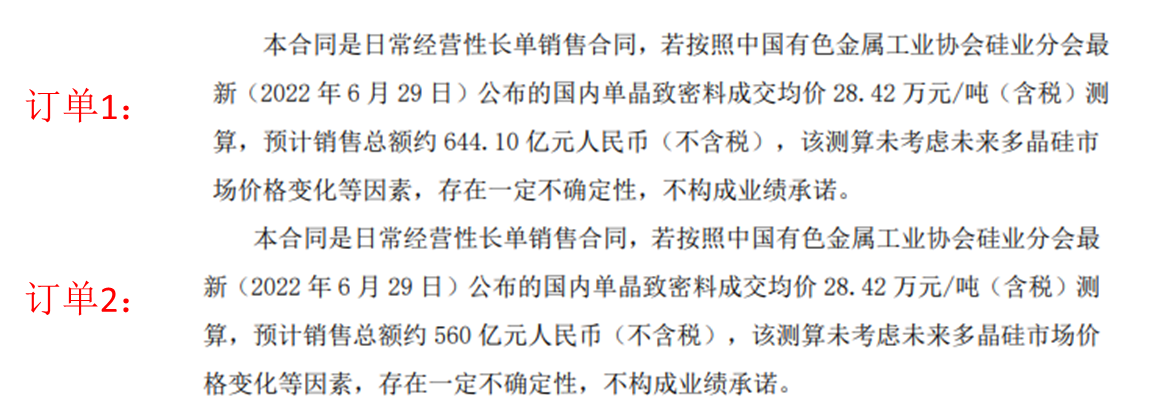

今天主要说说深红利的估值,有读者认为深红利市盈率百分位较高,就是高估的。理论上没啥问题,实际看看哪里出现了偏差。

市盈率失效是第一个因素。深证红利市盈率低位出现在2021年7月,然而从2021年7月到2022年4月深红利持续下跌,市盈率没跌。5,6月份市盈率反而暴涨,这是因为一季报的变化带来的市盈率变化,对估值产生很大影响。本身按照之前的市盈率14倍,距离18年的12倍步之遥,极度低估。

现在数据的变化市盈率涨到了17.56倍,一下子就打乱了市盈率百分位数据。属于市盈率失效带来的估值失效。类似的情况发生在医疗和中概的身上。

市盈率失效再来看市净率,这波下跌深红利的市净率到达了1.77倍,和2018年的1.8倍接近,比2018年更低,不过问题又来了。

拉长16年周期,当前的市净率百分位47.47%,依然不便宜。

这问题又出现在哪里,在于过去的样本数据带来的偏差,2012年到2014年市场流动性紧张,导致当时股市表现很差,沪深300的市盈率和市净率普遍在那个时候很低。

在取用数据的时候,我们总能看到沪深300的市盈率百分位相对较高,即使在18年底部的时候也是这样的。

所以,这种方法是有漏洞的,你得忽略极端数据,就比如我计算全市场指数估值楼层的时候,上个世纪的数据就舍弃了,根本没法用,当时A股恒时高估,全部算进来会带来偏差。

运动比赛计算分数去掉一个最高分,去掉一个最低分,然后计算平均成绩就是这个道理。你得把极端情况忽略。

那么我是如何判定深红利低估的,上述的市净率是第一个指标,市盈率失效,不考虑。

调仓给市盈率带来了变化,但是并不能说,因为市盈率变化就变成了高估,我们看调仓变化就可以看出来。

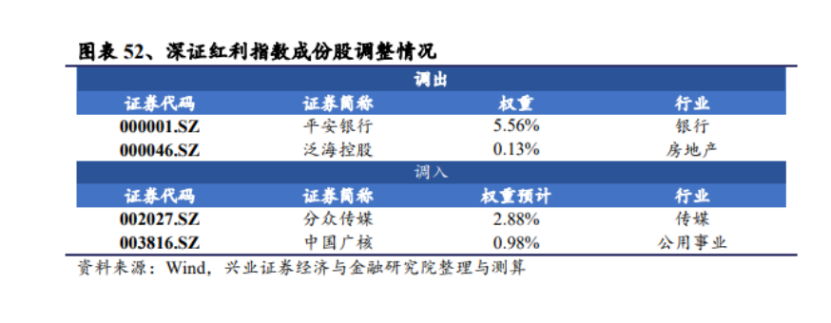

调仓把平安银行调出,他的市盈率低,而把分众传媒调入,他的市盈率高,低的走了,高的进来了,市盈率有变化。

那么你能说因为分众传媒市盈率比平安银行的高,就说他高估吗?分众传媒的估值已经低到地板以下了,银行和传媒都是低估了多年的板块,不存在调仓就成了高估,市盈率的高和估值的高不是一回事。

创业板的20倍市盈率就比上证指数的18倍市盈率低估,而且远远低估。

第一个问题说清楚了,我再来说我的计算。

深红利的40只持仓股票,按照比例进行权重分配,分别以企业未来市值计算方法计算3年后单一企业的市值,然后进行加权平均,再对当前40家企业市值进行加权平均,3年后预期40只股票的加权平均市值是目前加权平均市值的2倍,明显低估。

如果我的计算你不放心,我再来更多的指标验证,看看能否证伪。

当前股息率3.4倍,历史最低是0.8,高于历史最低的4倍,同时高于无风险利率0.6%,为什么不是低估呢?

从股债利差、从格雷厄姆指数、从量价比等多个指标来看,均显示低估,且处于低估和正常估值的交界处。

这个问题解答清楚了,深红利目前低估,不用怀疑。我只给宽基估值,行业基金估值需要阅读研报做行业分析,即使大量研究也难免会陷入误区,所以就不公开发布了。估值如果只是看看市盈率那么简单,那么巴菲特为什么还要不辞辛苦的阅读企业的财报呢?

给企业和行业估值,最重要的是行业研报和企业财报!有兴趣的话在这个方向多钻研,光看市盈率是不够的。

风险提示:本文仅为二师父投研分析,文中涉及标的非投资建议,投资有风险,入市需谨慎。