德邦科技与“烟台屹海”和“德雷泰经贸”之间的关系都不简单,这两家公司除了是其供应商,还存在着其它诸多身份,其中是否存在利益输送行为值得注意。

烟台德邦科技股份有限公司(以下简称“德邦科技”)的IPO申请于2022年3月14日成功过会,目前处于注册阶段,本次上市其拟发行不超过3556万股,主承销商为东方证券。

德邦科技是一家专业从事高端电子封装材料研发及产业化的国家级专精特新重点“小巨人”企业,产品形态为电子级粘合剂和功能性薄膜材料,广泛应用于集成电路封装、智能终端封装和新能源应用等新兴产业领域。

《红周刊》在查阅公司招股书后,发现其仍存在不少问题。德邦科技与烟台屹海和德雷泰经贸之间的关系都不简单,这两家公司除了是其供应商,还存在着其它诸多身份,其中是否存在利益输送行为值得注意。另外,公司还存在未清理干净的对赌协议条款,恐影响其注册进程。

与供应商之间关系错综复杂

德邦科技与其前五大供应商之一的烟台屹海,关系可谓不一般。烟台屹海的实际控制人为宋曰海,系烟台大学核装备与核工程学院副教授,报告期内,烟台屹海一直是德邦科技的第一大供应商,德邦科技向其采购银粉。2019年-2021年,德邦科技向烟台屹海及其关联单位的采购金额分别为3232.88万元、5496.52万元和5756.46万元,占当期总采购额的比例分别为17.55%、22.47%和14.42%。

但是,烟台屹海除了是德邦科技的大供应商外,还同时是其客户。报告期内,德邦科技存在向烟台屹海销售清洗回收的低品质银粉和租赁厂房的情形。2019年和2021年,德邦科技向烟台屹海分别销售银粉465.50公斤和293.92公斤,销售金额分别为166.27万元和134.45万元。并且,从2020年开始,烟台屹海向德邦科技租赁厂房用于银粉生产。2020年及2021年,烟台屹海向德邦科技合计支付厂房租金及水电费金额分别为18.78万元和5.38万元。

如此看来,德邦科技和烟台屹海之间既有采购关系又有销售关系,而且涉及产品均与银粉有关,其中交易的合理性和必要性就难免令人生疑了。并且,德邦科技和烟台屹海的关系还不止于此,为满足贷款银行的受托支付要求,德邦科技存在通过烟台屹海向招商银行股份有限公司烟台分行取得贷款的情形,即“转贷”行为。

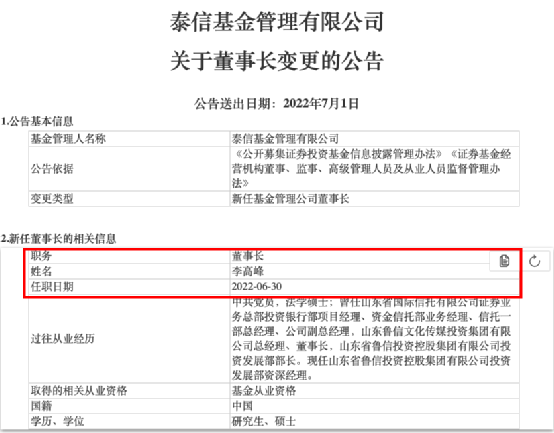

报告期内,德邦科技曾有过多次转贷。2019年8月,招商银行烟台分行向德邦科技发放贷款1600万元,其中涉及“转贷”的金额为1271.78万元,其中通过烟台屹海转回的金额为438.04万元,通过德雷泰经贸转回金额为833.74万元,金额都不少。需要注意的是,德雷泰经贸不止这一次为德邦科技提供转贷。2019年4月和8月,德邦科技还通过德雷泰经贸分别向中国光大银行烟台经济技术开发区支行和华夏银行股份有限公司烟台开发区支行转贷资金,前后三次,通过德雷泰经贸共计转贷资金3622.74万元。

图1:德邦科技“转贷”情况

:招股书

德邦科技的转贷次数和转贷金额都不少,但“转贷”行为并不规范,很容易导致企业出现资金挪用或故意占用资金的情况,甚至会出现资金体外循环,作为一家IPO公司,公司内控制度很有必要规范和加强。

鉴于德邦科技和烟台屹海之间存在的多重关系,再加上烟台屹海又在帮助德邦科技转贷,二者之间是否存在利益输送问题值得注意。

而前文中提到的另一家供应商“德雷泰经贸”与德邦科技的关系同样是千丝万缕。德雷泰经贸的唯一股东王海芳为德邦科技实际控制人之一解海华的表妹,按照实质重于形式的原则,德雷泰经贸为德邦科技的关联方。

据企查查网站查询到的信息显示,德雷泰经贸是一家小微企业,其公司的参保人数在2016年时仅有1人,到了2017年之后,则直接变为0人。而德雷泰经贸作为德邦科技的供应商之一,2019年和2020年依然在向德邦科技提供生产所需的材料。2019年和2020年,其向德邦科技提供材料和耗材的金额分别为97.59万元和243.56万元。

在招股书中,德邦科技还表示,由于德雷泰经贸经营规模逐渐缩小,目前已无实质经营,公司自2020年下半年以来未再与其发生交易。

事实上,除了上述交易,两家公司之间还频繁进行资金拆借。据招股书显示,德雷泰经贸曾因资金周转需要向德邦科技拆借资金,2019年-2021年,期初余额分别为293.92万元、299.64万元和29.76万元。而2019年,德邦科技通过德雷泰经贸向烟台高信典当有限公司拆入资金990.00万元,向股东新余泰重拆入资金980.00万元,共计通过德雷泰经贸拆入资金1970万元。可以看出,德邦科技和德雷泰经贸之间关系十分密切。

令人感到奇怪的是,德邦科技与德雷泰经贸之间发生的经营性购销类金额其实并不高,但双方包括转贷、资金拆借等资金往来的金额却不少。如果再结合德雷泰经贸是德邦科技实控人亲属控制的关联公司,以及这家公司的参保人数为0人等信息,难免令人怀疑,德雷泰经贸是否就是专为给德邦科技解决资金问题的公司,因此关于德邦科技内控,以及这其中是否存在利益输送问题都是值得注意的。

大客户存疑点

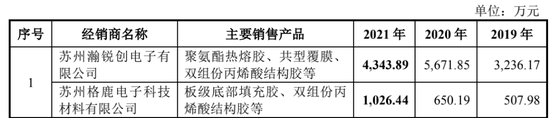

招股书显示,苏州瀚锐创电子有限公司(以下简称“瀚锐创”)及其关联企业,在告期内,分别为德邦科技的第二大客户、第一大客户和第三大客户。2019年-2021年,德邦科技对其销售额分别为3744.15万元、6322.04万元和5370.33万元,占当期销售额的比例分别为11.44%、15.15%和9.19%。

图2:对瀚锐创及格鹿电子经销情况

从德邦科技在问询函答复中的介绍来看,瀚锐创及其关联企业公司主要指的是瀚锐创与苏州格鹿电子科技材料有限公司(以下简称“格鹿电子”),由于两家公司存在关联关系,因此德邦科技将两家公司合并披露。根据问询函答复介绍,德邦科技最早于2010年便与格鹿电子开始合作,而据企查查显示,格鹿电子成立于2009年12月,也就是说,格鹿电子在成立之后不久便与德邦科技展开合作。另瀚锐创则成立于2019年3月,在成立当年便与格鹿电子一起,成为了德邦科技的第二大客户。

并且,据招股书显示,瀚锐创和格鹿电子两家公司之间的关联关系为,对瀚锐创有重大影响之持股30%的股东吴蔚蔚与对格鹿电子有重大影响之持股34%的股东刘刚为夫妻关系,报告期内,瀚锐创和格鹿电子经销德邦科技的产品占经销同类产品(电子级粘合剂)的比例为100%。这表明,德邦科技是瀚锐创和格鹿电子的唯一供应商。

从企查查网站显示的信息来看,从2016年至2020年,格鹿电子的参保人数一直为0人,公司人员规模那一栏也未显示任何数据。同样的,从2019年至2021年,瀚锐创的参保人数也一直为0人,公司人员规模栏也未显示任何数据。

然而,令人感到奇怪的是,格鹿电子与瀚锐创均是刚一成立,便成为了德邦科技的客户,尽管公司参保人数为0人,但双方每年的交易金额仍达数千万元,因此双方交易的真实性是令人怀疑的。

对赌协议恐影响上市进程

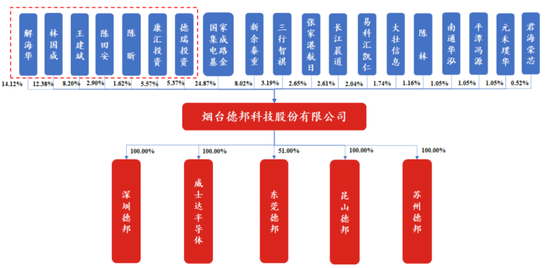

德邦科技的最大股东为国家集成电路基金,持股比例为24.87%,但实际控制人则为解海华、陈田安、王建斌、林国成及陈昕五人,分别持股14.12%、2.90%、8.12%、12.38%及1.62%,合计控制公司50.08%表决权。前述五人签署了《一致行动协议书》,约定在公司日常生产经营及其他重大事宜决策等诸方面保持一致行动,并且在公司首次公开发行股票上市后36个月内继续保持稳定。

图3:股权架构

据招股书显示,德邦科技、公司实际控制人及公司其他股东曾与国家集成电路产业基金签署投资协议、股东协议及其相关补充协议,约定国家集成电路产业基金享有董事监事委派、优先认购权、优先购买权、业绩保障、实际控制人股权回购、最优惠条款、信息权等保护性权利及特殊权利条款安排。不过,德邦科技在招股书中并未就条款细节进行详细披露。

尽管德邦科技在招股书中将这一协议模糊称为“特殊权益安排”,但其本质上是对赌条款。今年以来,监管层进一步收紧了对拟IPO企业对赌协议方面的审核。或是为了能顺利通过审核,德邦科技在招股书中表示,自公司实现其股份在证券交易所首次公开发行申报之日,股东特殊权利条款终止,不再具有约束力。但同时,德邦科技也表示,如果公司IPO申报因任何原因被撤回、退回、撤销或被中国证券发行的有关监管部门否决、终止审查、拒绝审查的,相关股东特殊权利条款在前述任何一种情形发生之日自动恢复效力。

而有消息指出,根据窗口指导意见,各板块在审IPO项目中,针对发行人曾作为“对赌义务人”的对赌协议安排,均被要求必须不可撤销的终止,且相关股东应确认该安排自始无效。这意味着,如果德邦科技以公司IPO失败作为恢复对赌协议的条款,很有可能会影响IPO注册,阻碍其上市进程的推进。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>