来源:财富大侦探007

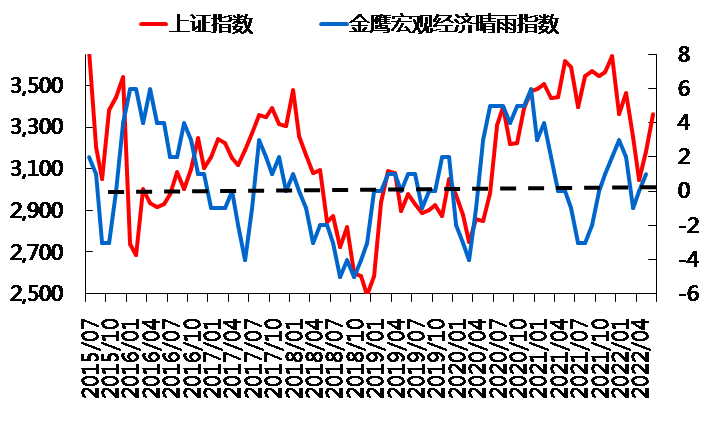

今年来大盘一路震荡下跌,4月26日上证指数创下上半年低点-2886点,较去年高点-3731点,跌幅超22%。

俄乌冲突这一黑天鹅对全球资本市场造成了巨大的冲击,港股也没能幸免。恒生科技指数自去年高点11000多点,跌到如今的4700多点,跌幅近57%!

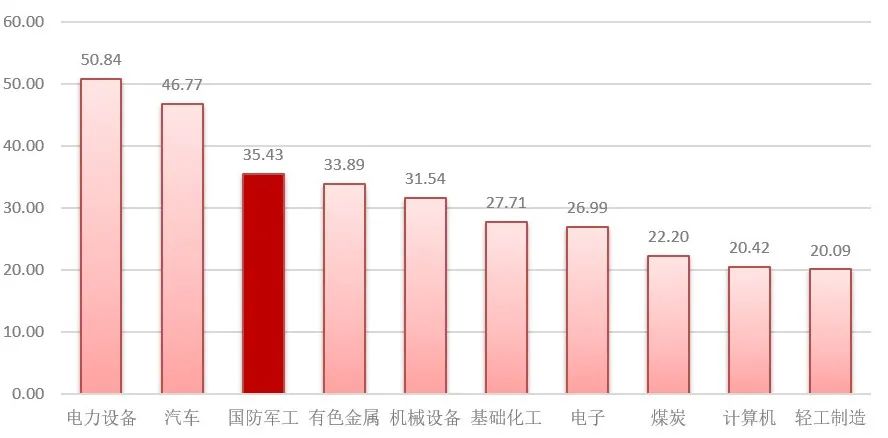

虽然大盘表现较弱,但是还是有些结构性机会可以把握,如通胀受益板块、汽车板块、光伏块。自5月以来,汽车、半导体、光伏等诸多板块反弹30%不等,有些基金也已经逐步回血,石油类基金、煤炭类、新能源类今年以来收益率有60%、30%、10%不等。

但是也有些基金表现一直不如人意,截至6月28日华富基金旗下,2022年之前成立的主动权益基金仅有2只为正收益,剩余26只收益均为负!

落伍的华富基金

相信不少老基民们对华富基金比较熟悉。最近几年资本市场发展迅猛,而华富基金却没能赶上时机,管理规模增长大幅落后,主要是早期的华富基金权益产品的不完善,过分依靠货币基金所导致。

华富基金总部位于上海,成立于2004年4月。华安证券、安徽省信用担保集团及合肥兴泰金融控股集团,分别持股49%、27%和24%,华安证券是最大股东。

成立于2004年的华富基金和嘉实基金、富国基金、南方基金等都是国内最早的一批基金公司,像华泰柏瑞基金、中欧基金都是后来者。

2004-2007年期间,华富基金管理规模还是可以的,两三年内规模就增长到100亿元。

后来的8年期间,其他的基金公司迅猛发展,规模不断的翻倍,尤其是华夏基金、嘉实基金等老十家基金公司规模从千亿翻倍到2千亿、3千亿。但是华富基金的管理规模八年来没有一点长进!一直在100亿元上下浮动。

直到2015年的杠杆大牛市,华富基金的管理规模才勉强从100亿元增长到200多亿元。又经过7年的发展,截至目前华富基金在管有800多亿元规模。而相较华富基金晚7个月成立的华泰柏瑞基金管理规模达到2405.98亿元,已跻身千亿梯队。

目前华富基金的货币基金高达300亿元,债券基金450多亿元,而股票+混合基金只有73亿元,权益型基金占比仅8%,权益产品规模实在是太小。

(华富基金的管理规模,数据截至2022/6/21,数据来源:wind)

显而易见,在资本市场壮大发展中,华富基金不断被后来者超越,或许管理层的频繁变动也是造成其一路以来发展如此困难的原因之一。

华富基金近十几年更换过五任总经理,现任总经理任职近3年,公司业绩并没有得到明显改善。

2019年华富基金发布公告称,公司原常务副总经理曹华玮于4月22日出任总经理,原总经理余海春则于同一日离职。这已是华富基金成立十几年迎来的第五任总经理,而余海春的任职时间尚不足三年。

频繁的高管变动不是一件好事,通常情况下新任总经理的业绩目标没有实现的时候,在扛不住压力的情况下,往往要么选择离开要么退居二线。

除了管理层以外,华富基金的基金经理也曾出现频繁变动,去年基金经理陶祺离任7只基金含5只债基与2只货基,龚炜也从过往在管理的9只产品现在减少到3只产品。

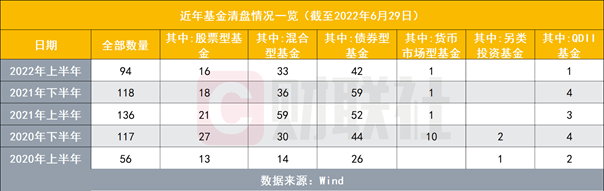

今年来多次遭遇发行失败、被迫清盘

华富基金面临管理规模逊色于“同期生”、股债发展不均以及存量基金迷你化等诸多窘境。

除此之外,华富基金多次遭遇新产品募集失败。华富中证银行AH价格优选ETF在募集了三个月之后,3月12日华富基金发布公告称该产品募集失败。

除了发行失败,华富基金还遭遇基金清盘。4月16日,华富基金发布公告称,旗下华富华鑫自生效以来,基金资产净值已连续60个工作日低于5000万元,触发了该基金的合同终止的情形。为此,该基金于同日进入清盘程序。

华富华鑫成立于2016年11月11日,在成立之初的基金份额为4.08亿份,规模约为4亿元左右,截至今年4月份,规模不到5000万元,经过5年多的运作,华富华鑫的规模大幅缩水了90%。规模缩水的背后,该基金净值表现平平。截至2021年末,该基金规模仅为5111万元,险守清盘线,成立的5年多时间,净值增长率仅为71.55%。

其实,权益类基金一直以来都是华富基金的短板。华富基金旗下26只主动权益基金,共计73亿元,平均下来每只产品2亿多元,产品规模确实很小。wind数据显示,有2只基金产品在11亿元左右,6只基金产品在5-10亿元,剩下的产品十几只产品大多数都不足1亿元。

关键是不足一个亿的基金成立时间多有十来年,少有二、三年。通常情况下,基金业绩较差、产品设计落后、定位不清晰以及同质化严重是导致“迷你基金”出现的主要原因。

当然除此之外,侦探哥认为最主要的原因是,管理能力提高不大,业绩较差,基民不买账,导致产品迷你化。

迷你基金困扰了华富基金很多年。

对于迷你基金处置等问题,华富基金曾多次表示,“迷你基金和小微基金一直以来是行业共同存在和需要面对的问题。由于一些历史原因,华富基金目前也有不少规模在2亿元以下的基金,未来将通过持续营销和持续开展投资者教育等手段,争取达成业绩和规模的平衡,为投资者提供更丰富的投资工具和业绩可持续的产品,满足客户多样化的投资需求。”

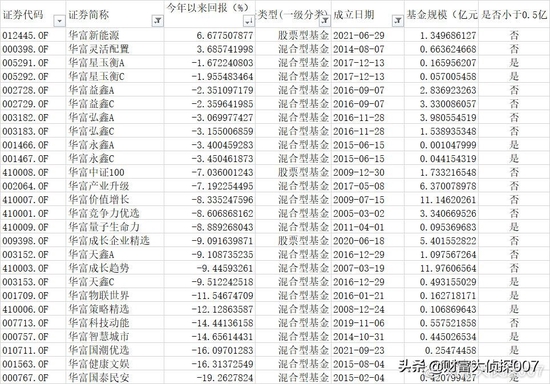

那华富基金在业绩上到底如何呢?侦探哥从wind上筛取了自2022年之前成立的主动权益型基金,截至6月28日,按照今年以来的回报进行了排序,发现华富基金的主动权益型基金收益率不堪入目。

我们可以看到,华富基金旗下有26只主动权益型产品(A/C分开计算),其中24只产品收益率均为负,大多数产品排名均在后50%。

(华富基金的权益基金今年以来业绩,数据截至2022/6/28,数据来源:wind)

从表中可以看出,处于5000万以下的基金有12只,也就意味着短期内有12只产品面临可能清盘的风险。

华富基金在权益基金方面存在明显的短板,如何尽快提高基金经理的水平,做好业绩应对潜在的清盘潮,这应该是公司业务发展的当务之急!

“迷你基金”泛滥的背后是投研实力不佳

在规模不断缩水、迷你基金众多的背后,很重要一方面是投研团队的人才匮乏、新生力量的薄弱。

目前华富基金总共有15名基金经理,其中仅尹培俊、倪莉莎、尤之奇3人负责固收产品,另外陈启明、张惠、陈奇、龚炜等10人或多或少地参与到权益基金的管理中。

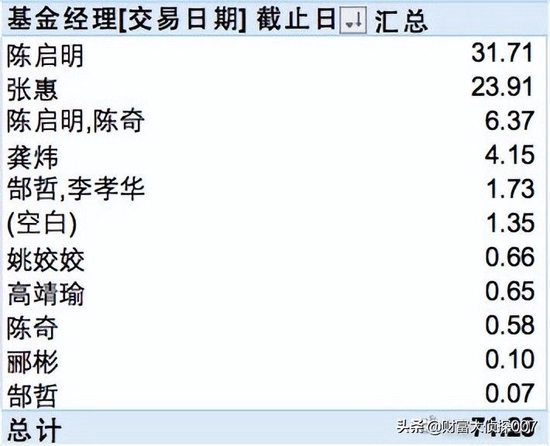

但是根据下表可以看出,基金经理管理的规模极其不够均衡,陈启明管理31亿元,张惠管理24亿元,其他基金经理管理规模在0-5亿元不等。

(华富基金的权益基金经理在管规模,数据截至2022/6/28,数据来源:wind)

首先不得不提头牌基金经理陈启明,是公司的权益投资部总监。目前在管的有华富价值增长、华富成长趋势、华富产业升级、华富天鑫等主动权益类基金,在管基金规模合计37亿元。

截至6月28日,华富成长趋势、华富天鑫、华富成长企业精选、华富价值增长、华富产业升级等5只基金今年以来净值分别下跌9.4%、9.1%、9.1%、8.3%、7.19%。

(陈启明在管产品的今年以来回报,数据截至2022/6/28,数据来源:wind)

有3只产品的跌幅均在9%左右,跌幅最小的是陈奇和陈启明联合管理的华富产业升级。

从重仓股来看,除了华富产业升级,陈启明独立管理的另外4只产品的重仓股几乎一样,均持有博腾股份、海康威视、兆易创新、益丰药房、阳光电源、石基信息、鲁西化工、宁德时代,基本上可以认定为复制粘贴选股。

在联合管理的华富产业升级中,持仓了赣锋锂业、紫光国微、晶澳科技、禾迈股份,说明参与管理的陈奇或许贡献了些力量。

(陈启明在管产品的重仓股情况,数据截至2022/6/28,数据来源:wind)

除了陈启明管理的产品业绩不佳以外,华富基金现任副总经理龚炜的管理业绩更是相当弱势。目前他单独参与管理的基金有3只,截至6月28日,华富竞争力优选、华富科技动能、华富国潮优选年内收益率均飘绿,分别为 -8.6%、 -14.4%、-16.1%。

(龚炜在管产品的今年以来的业绩,数据截至2022/6/28,数据来源:wind)

市场传言华富基金的产品“跌时深跌涨时滞涨”,也正是华富基金的产品业绩太弱,让投资者采取了用脚投票的方式,进行了大额赎回,从而使某些产品被迫变成了迷你基金。

据《电鳗快报》报道,华富灵活配置混合发布公告,该基金5月6日遭遇大额赎回。华富灵活配置混合今年一季度份额较去年四季度末减少0.90亿份,份额缩水幅度达58.35%。截至今年一季度末,华富灵活配置混合份额仅余0.64亿份,净资产仅余0.66亿元,5月再遭大额净赎回,成为了“迷你基金”。

只有不断吸收优质的投研人才,增强自身的投研团队,真正的把权益基金业绩做上来,华富基金的众多“迷你基”才能有望摆脱清盘风险。