目前,登康口腔营收仍依赖核心产品“冷酸灵”,在电动牙刷、冲牙器等新赛道营收较低,但如今抗敏感卖点已非市场主流,市场成长空间天花板隐现

《投资时报》研究员卓逸

“冷热酸甜,想吃就吃”。

谈及登康股份大家可能并不熟悉,但若提及冷酸灵及前述广告语则是家喻户晓。事实上,重庆登康口腔护理用品股份有限公司(下称登康口腔)就是“冷酸灵”品牌母公司。近日,这家公司也开启了资本市场之路。

继云南白药与两面针成功上市,舒克品牌母公司薇美姿于今年年初向港交所递交招股书后,今年6月6日,登康口腔正式递交招股书,拟在深交所主板挂牌上市,以借助资本市场多元化融资渠道实现全面升级。

此次IPO,登康口腔拟发行人民币普通股不超过4304.35万股,拟募集资金6.73亿元,扣除发行费用后,将按轻重缓急顺序投资于“智能制造升级”“全渠道营销网络升级及品牌推广”“口腔健康研究中心”“数字化管理平台”等建设项目中。

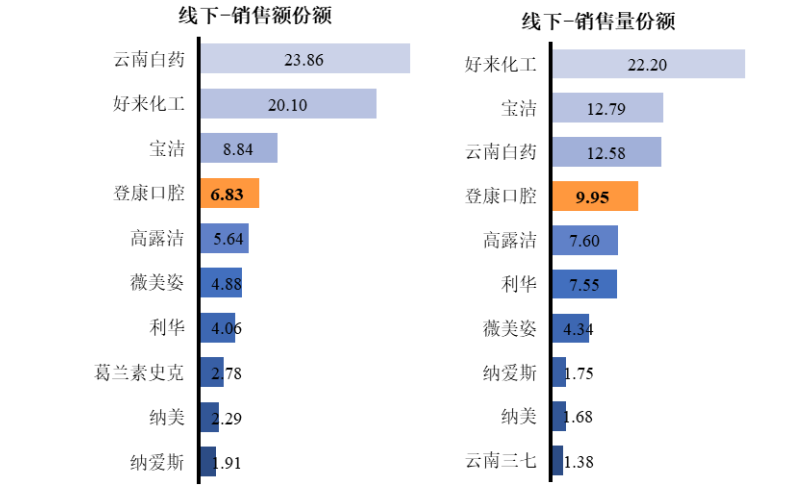

作为重庆老字号企业,2021年登康口腔拿到了不错的成绩,线下销售渠道中,其牙膏产品的零售额市场份额占比为6.83%、销量市场份额占比9.95%,行业排名位居第四、本土品牌第二。同时,“冷酸灵”品牌在抗敏感牙膏细分领域的线下零售额市场份额占比持续稳定在60%左右。

不过《投资时报》研究员注意到,目前,登康口腔营收仍依赖核心产品“冷酸灵”,在电动牙刷、冲牙器等新赛道营收较低,但如今抗敏感卖点已非市场主流,市场成长空间天花板隐现。同时,该公司还存在“重营销轻研发”倾向。

营收依赖成人牙膏

招股说明书显示,登康口腔系重庆牙膏厂联合重庆百货、机电集团、化医集团和新世纪百货,于2001年共同发起设立的股份有限公司。

该公司主要产品涵盖牙膏、牙刷、漱口水等口腔清洁护理用品。同时,也涉及电动牙刷、冲牙器等电动口腔护理用品,以及牙齿脱敏剂等口腔医疗器械用品。除了“冷酸灵”品牌,登康口腔还拥有“登康”,以及高端口腔护理品牌“医研”、儿童口腔护理品牌“贝乐乐”、高端婴童口腔护理品牌“萌芽”等。

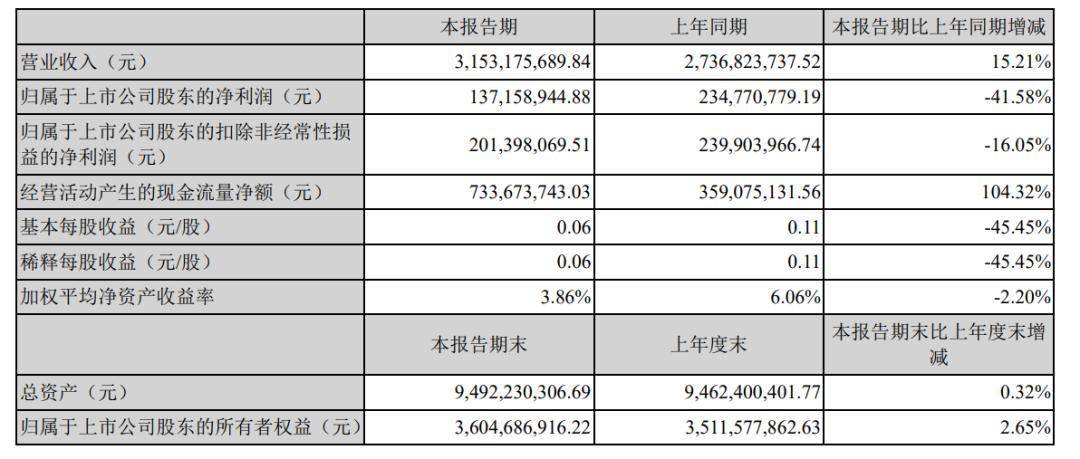

经营业绩方面,2019年、2020年、2021年(下称报告期),登康口腔营业收入分别为9.44亿元、10.30亿元和11.43亿元,净利润分别为6316万元、9524万元和1.19亿元,营收与净利润基本实现稳定增长。

从该公司各类型产品收入结构来看,成人牙膏在报告期的占比分别为82.14%、81.92%和78.90%,可见公司近八成营收来自于成人牙膏。其他产品类型中,成人牙刷营收占比约在一成左右,儿童牙膏营收占比突破6%,儿童牙刷和口腔医疗与美容护理等产品营收占比则不足2%,其整体营收严重依赖成人牙膏。

进一步聚焦来看,登康口腔成人牙膏营收贡献主要来自“冷酸灵”品牌,不过抗敏感类牙膏2021年线下市场份额占比仅为10.65%,行业天花板较低。对于登康口腔而言,逐渐摆脱对明星产品的依赖,获取口腔护理新领域的市场份额,或许更能获得市场青睐。

2021年牙膏前十厂商销售额及销售市场份额情况(%)

数据来源:尼尔森研究数据、公司招股书

数据来源:尼尔森研究数据、公司招股书重营销轻研发

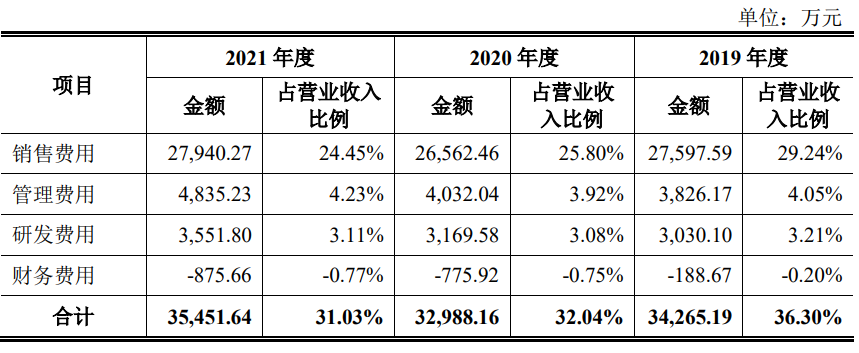

从期间费用方面来看,财务数据显示登康口腔有“重营销轻研发”倾向。

报告期内,登康口腔的销售费用分别为2.76亿元、2.66亿元和2.79亿元,占营业收入比例依次为29.24%、25.80%和24.45%,整体来看变化并不大。

但是,其促销费用已从2019年的3876万元上涨至2021年的1.15亿元,连年增加。该笔费用包括电商费用、促销劳务费用、陈列堆头费、促销物料领用及促销赠品费用等,用于产品的促销与推广。

如此大规模的品牌促销,一定程度上加深了登康口腔的品牌形象,同时也带动电商渠道销售收入增长。数据显示,其电商模式营业收入占比已由2019年的6.10%上涨至2021的13.17%,当然,与占据八成营收的经销模式仍有不小差距。

而拉长时间周期来看,登康口腔近三年的广告宣传费合计已接近两亿元。

比较之下,登康口腔在研发方面投入的资金就与销售费用相差甚远。报告期内,该公司研发费用分别为3030万元、3170万元和3553万元,不及每年销售费用投入的零头。

另外值得注意的是,为了加强线上渠道建设与品牌推广,登康口腔拟将募集计划中的3.7亿元资金,用于全渠道营销网络升级及品牌推广建设项目,而用于投入研发的资金仅为3500万元,拟投向口腔健康研究中心建设项目。

登康口腔期间费用及其占营业收入的比重情况(万元)

数据来源:公司招股书

数据来源:公司招股书偿债能力不及同行

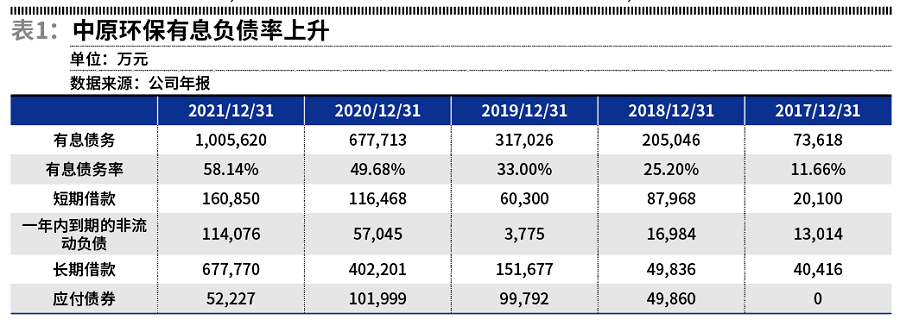

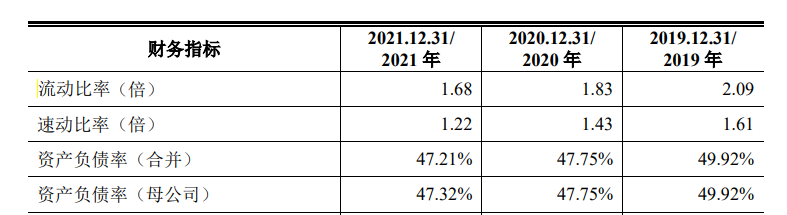

报告期各期末,登康口腔资产负债率分别为49.92%、47.75%和47.21%,同期同行业均值在20%上下,登康口腔资产负债率是同行均值的一倍。

对此,登康口腔解释称,公司主要采用先款后货的销售结算方式,并给予经销商商业折扣及促销支持政策,致使各期末预收款项、合同负债及其他流动负债余额较大,应收账款余额较小。

而在其他偿债指标上,登康口腔也优势不足。

报告期内,登康口腔流动比率分别为2.09倍、1.83倍和1.68倍,同期同行业均值为4.13倍、3.95倍、4.55倍;报告期内,登康口腔速动比率分别为1.61倍、1.43倍和1.22倍,同期同行业均值为3.41倍、3.40倍、3.88倍。登康口腔流动比率、速动比率双双呈现下降趋势,且明显低于同期同行业均值水平,短期偿债能力偏弱。

登康口腔偿债能力指标情况

数据来源:公司招股书股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>

数据来源:公司招股书股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>