德林社文 | 金卫

一次上市失败、二次“曲线上市”不成,还牵出两起内幕交易,第三次,万高药业IPO又来了。

6月21日,江苏万高药业股份有限公司(简称:万高药业)创业板上市审核状态变更为“已受理”,保荐机构为民生证券。

2017 年,万高药业曾拟向上交所 IPO,但因“两票制”而撤销IPO申请,第一次IPO折戟。其后,万高药业被一家上市公司相中,2018 年,上市公司南卫股份拟以 10.5 亿元收购万高药业70% 股份,被誉为是“曲线上市”。不过,这次计划于 2019年初宣告终止,这次未能成行的收购案,还曾牵出两起内幕交易。

这一次,万高药业再度冲IPO,实控人变了、但营收和利润水平变化不大,三年万高药业净利润约2亿,和不少药企一样,销售费用居高不下,尤其是三年学术推广费达到3.8亿,另外,IPO辅导期间,实控人以3.5元超低价独揽股权激励,被质疑涉嫌利润输送。

资料显示:万高药业主营业务包括化学药和中成药的研发、生产、销售,并对外提供药物工艺研发、生产服务(即 CMO/CDMO 业务)。 公司自主研发生产心血管、糖尿病及其并发症、钙补充剂、抗肿瘤、消化道等多个领域用药。

目前,公司生产的主要产品包含化学药和中成药两种类型。化学药主要包括缬沙坦氢氯噻嗪片/分散片、羟苯磺酸钙胶囊/分散片、碳酸钙 D3 咀嚼片等;中成药主要包括鸦胆子油软胶囊等。

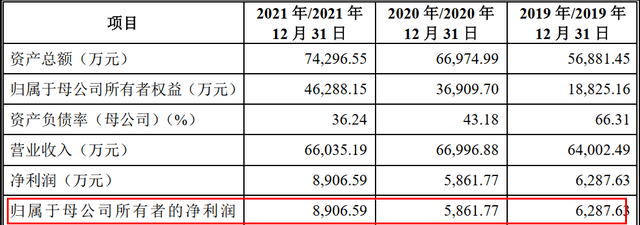

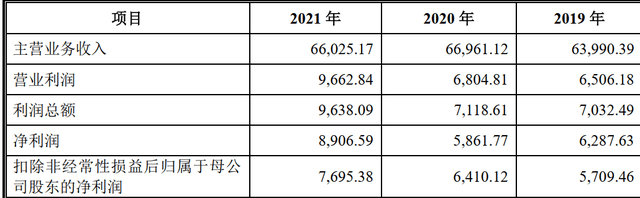

财务方面,2019年至2021年,营业收入分别为6.4亿、6.7亿、6.6亿,归母净利润分别为6287万、5861万、8906万。

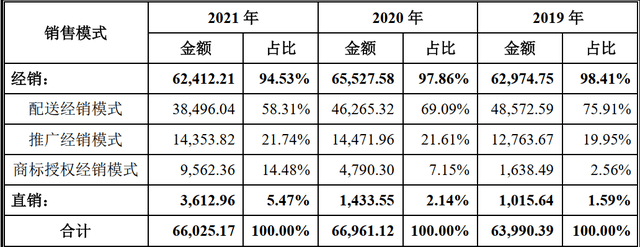

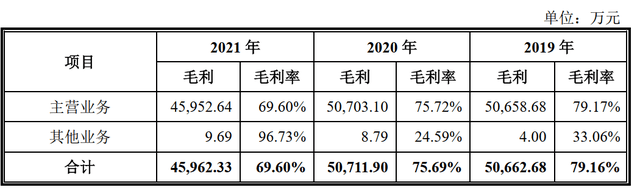

从毛利率来看,万高药业毛利逐年走低,报告期内,公司综合毛利率分别为 79.16%、 75.69%、 69.60%,公司解释称毛利率持续下降主要系毛利率较高的配送经销模式收入占比下降导致。

产品销售方面,万高药业的业务主要为经销模式,报告期内占比均在 94%以上,其中配送经销模式收入占比整体呈下降趋势,推广经销模式收入占比呈增长趋势,不同经销模式此消彼涨,影响公司毛利。

报告期内,公司直销收入占比较小,主要为 CMO/CDMO 业务和产品直销业务,其中产品直销业务主要客户为药店及诊所、民营医院等。

另外,万高药业的存货较高,报告期内,存货账面价值分别为 1.29亿、 1.3亿和 1.46亿,占资产总额的比例分别为 22.70%、 19.39%和 19.70%,存货跌价准备余额分别为 158 万、253万和 214万。

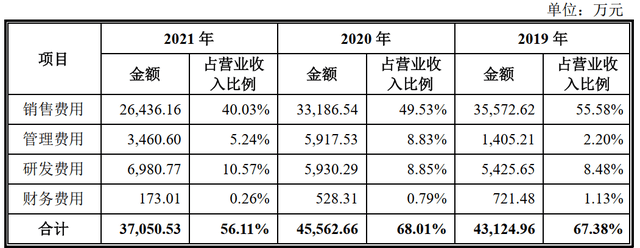

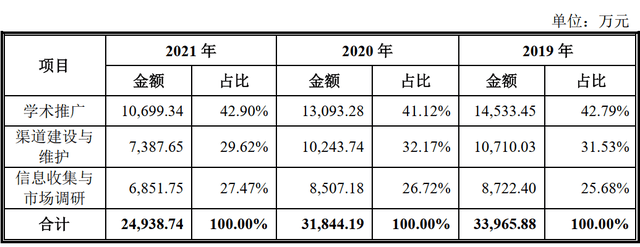

在费用方面,公司销售费用占比较高,2019年销售费用达3.55亿,占营收比重55%,到2021年下降到40%,但仍有2.6亿。

与高额的销售费用相比,报告期内,公司研发投入占比分别为 8.48%、 8.85%、 10.57%,研发投入合计 1.83亿。

在销售费用中,主要用于以学术推广为主的推广服务费,近三年,其学术推广均在1亿以上,三年合计学术推广费达到3.8亿。

万高药业解释称,学术推广方面,通过举办线下学术推广会、线上新媒体、学术拜访等形式组织开展学术推广活动,提高和加深医务工作者等对公司药品的适应症、相关治疗方法和知识的了解。

这几年,药企学术推广是商业腐败的高发区域,药企常以举办学术研讨会、讨论会、宣讲会、学术休养的名义向相关医院和医生输送利益。这些年以学术推广为名的医药企业腐败也是监管整治的重点,此前中纪委发文表示:斩断医药腐败链条,亟待系统整治带金销售。

值得一提的是,早在 2017 年 3 月,万高药业就曾申报在上交所主板上市,并获证监会受理。不过仅仅三个月后,2017 年 6 月,万高药业就主动撤回上市申请。

万高药业撤回IPO申请,一个重要原因是两票制。所谓 “两票制”是指药品生产企业到流通企业开一次发票,流通企业到医疗机构开一次发票,鼓励医院与药品生产企业直接结算药品货款、药品生产企业与配送企业结算配送费用,将医用品的流通环节简化为“厂家-商业-医院”。

从万高药业披露的招股书来看,2014-2016年,万高药业以经销模式进行销售获得的收入在主营业务收入中占比超过八成,“两票制”的推行对万高药业的销售政策产生较大影响。为应对上述政策导致的行业经营环境变化,万高药业销售模式逐渐由经销模式转变为向终端医疗机构直接销售产品。

在第一次IPO失败之后,万高药业还差点被上市公司南卫股份收购。

2018 年 4 月,上市还不到一年的南卫股份停牌筹划重组,并在当年 7 月披露预案,拟以 10.5 亿元总价收购万高药业 70% 的股份。

这起收购被喻为是一桩“ 蛇吞象 ” 的交易,南卫股份 2017 年净资产为 5.3 亿元,而万高药业净资产达到 10.5 亿元,几乎是南卫股份的两倍;南卫股份2017年归母净利润只有 4760 万元,而万高药业达到 5324 万。

由于这次南卫收购万高药业 70% 的股份而非 100%,也被质疑是否规避借壳上市。

不过,这桩并购几经周折,到了 2019 年 初却宣告终止。按南卫股份的说法,终止交易的原因是行业政策和市场环境的变化。正是南卫股份的这起收购案,还牵出两起内幕交易。

2020 年 10 月底,证监会披露两份处罚决定,对袁建清、薛清内幕交易南卫股份没收违法所得 1.48 万元,并处以 10 万元罚款;对孙伟良没收违法所得 4430.96 元,并处以 10 万元罚款。

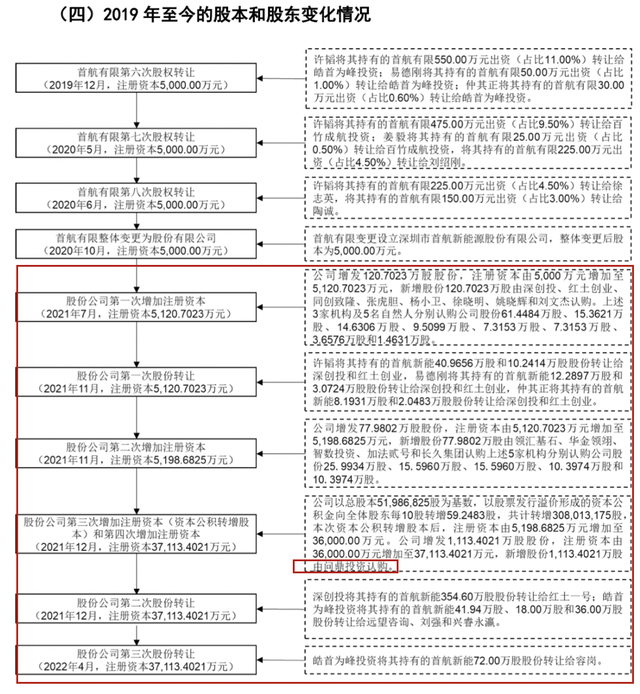

如今,再次冲刺IPO,万高药业内部出现一些变化。首先是实际控制人,2017年申报 IPO 时还是李建新,2018年已变为姚俊华。2017 年 9 月,李建新将 7.92% 股权转让给姚俊华,后者成为新的实际控制人。

到公司冲IPO之前,姚俊华累计持股比例为33.99%,其中部分股权来源于股权激励。

2020年8月,万高药业召开2020年第三次临时股东大会,审议通过了《关于公司增资扩股的议案》,全体股东一致同意公司实行股权激励,新增发行 209.71万股股份并由姚俊华以3.57元/股的价格认购,认购价为748.68 万。

值得一提的是,同年8月初,海达明德等8家机构则是以21.45元/股的价格完成对公司增资,认购共计4096867股。

不到一个月,认购价格却相差巨大。招股书提到,为公允反映股权激励对公司财务状况的影响,公司参照近期合理的外部私募股权投资基金入股价格21.45元,一次性计提2020年管理费用3749.67万元,从而减少了公司当期营业利润及净利润。

由于此次股权激励正处于进入上市辅导之前,且对象仅仅只有姚俊华一人,其为公司控股股东及实控人。对此有媒体援引专家的观点质疑称, “在上市辅导前,实控人低价独享股权激励,存在明显的以股权激励为名进行利益调整和向实控人进行利益输送的嫌疑。”

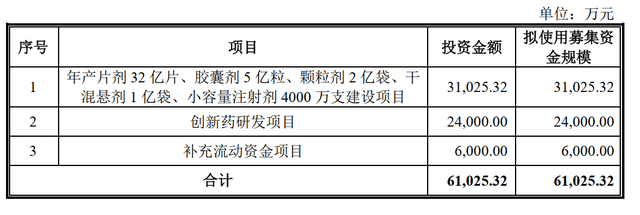

这一次,万高药业IPO拟募资6.1亿元,用于年产片剂32亿片、胶囊剂5亿粒、颗粒剂2亿袋、干混悬剂1亿袋、小容量注射剂4000万支建设项目,创新药研发项目以及补充流动资金。

万高药业能否顺利冲刺IPO,我们拭目以待。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>