●本报记者王可

6月27日,上海金融法院通报近几年审判工作情况。自2018年8月20日成立至2021年12月31日期间,上海金融法院受理各类金融案件23456件;其中,证券虚假陈述责任纠纷占总收案量的51.17%,且收案数连年增长。

上海金融法院认为,证券业案件呈现出三方面趋势:证券虚假陈述群体性纠纷案件类型呈多样化趋势;资管类案件因多层嵌套、刚性兑付及未履行适当性义务等原因争议频发;私募基金退出清算环节纠纷占比较大。

前三类金融案件收案数连年增长

上海金融法院表示,收案类型涉及金融各领域,排名前三位的案件案由包括:证券虚假陈述责任纠纷12003件,占总收案量的51.17%;金融借款合同纠纷2493件,占总收案量的10.63%;融资租赁合同纠纷1709件,占总收案量的7.29%。排名前三位的金融案件收案数均连年增长。

收案数量排名前十位的其他类型案件共3662件,占总收案量的15.61%:其中,涉仲裁执行类案件1212件,占总收案量的5.17%;其他合同纠纷713件,占总收案量3.04%;财产保险合同纠纷433件,占总收案量的1.85%;信用卡纠纷421件,占总收案量1.79%;票据追索权纠纷360件,占总收案量的1.53%;质押式证券回购纠纷292件,占总收案量的1.24%;保险人代位求偿权纠纷231件,占总收案量的0.98%。

2018年8月20日至2021年12月31日,上海金融法院受理的全部金融案件中,证券业案件数量占比较大,共计12475件,占总收案量的53.18%;银行业案件共4851件,占总收案量的20.68%;保险业案件共975件,占总收案量的4.16%;其他金融行业案件5155件,主要涉及其他合同纠纷、财产损害赔偿纠纷、保证合同纠纷、案外人执行异议之诉、追偿权纠纷等,占总收案量的21.98%。

2018年8月20日至2021年12月31日,上海金融法院含执行类案件的收案总标的额为6535.38亿元,不含执行类案件的收案标的额为4328.51亿元。其中银行业案件标的额占比较大,共计2415.2亿元,占总标的额的55.80%;证券业案件标的额为587.23亿元,占总标的额的13.57%;保险业案件标的额为30.33亿元,占总标的额的0.70%;其他案件标的额约为1295.75亿元,占总标的额的29.93%。

资管机构合规风控水平仍需提高

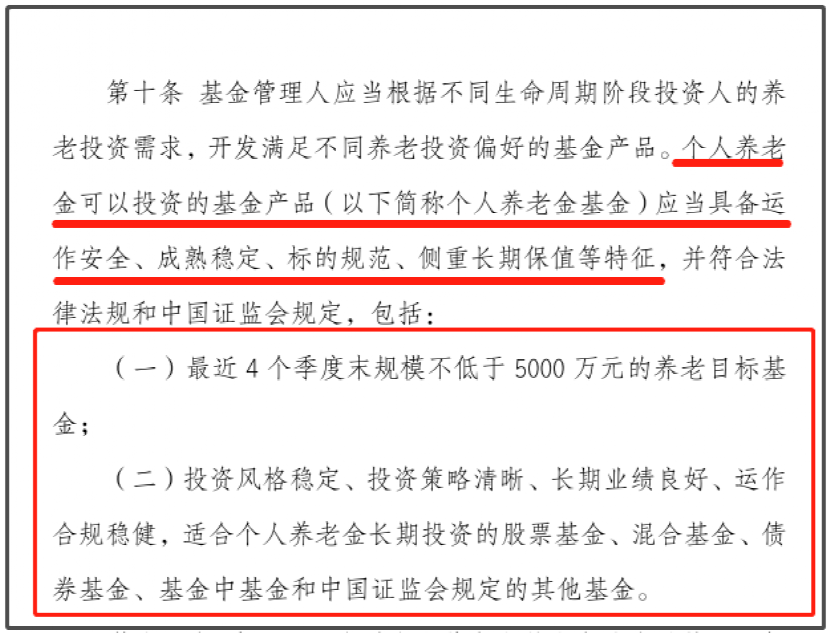

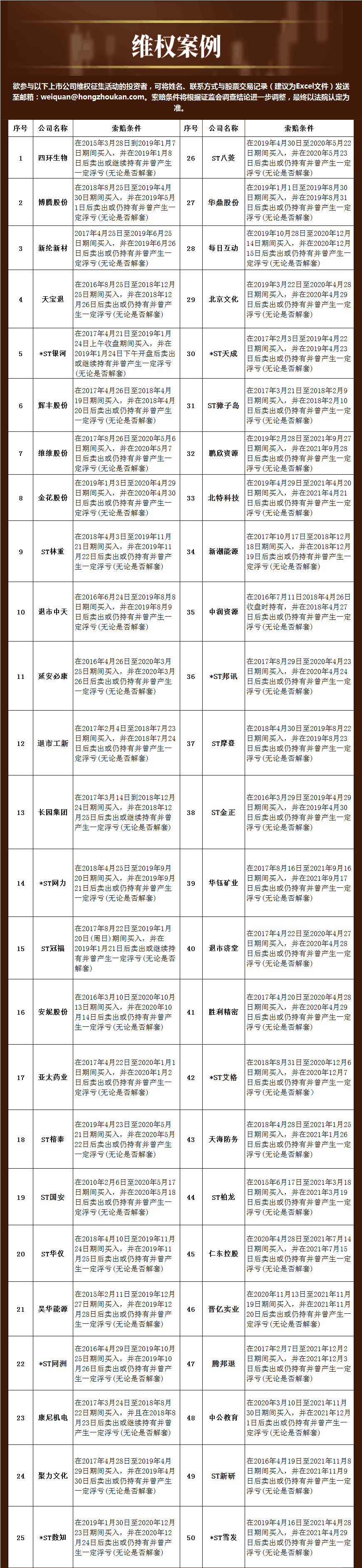

上海金融法院表示,证券业案件呈现三方面趋势。一是证券虚假陈述群体性纠纷案件逐年递增,案件类型呈多样化趋势。随着代表人诉讼、示范判决机制等集体诉讼制度常态化推进,投资者一方起诉人数、诉请总金额将呈不断攀升趋势。出于增强被告整体赔偿能力的考虑,投资者追加证券公司、会计师事务所等中介机构为被告已成为常态,同时受新司法解释“打帮凶”理念的影响,该类案件涉诉主体范围还将进一步扩大。涉诉领域亦逐渐从主板市场扩展至新三板市场、债券市场、证券资管类产品等,案件情况更加复杂。

二是资管类案件因多层嵌套、刚性兑付及未履行适当性义务等原因争议频发。“资管新规”过渡期结束,但通道业务在资管行业总规模中仍占有一定比例,造成各方主体之间权利义务不清、收益分配无法完全匹配以及通道业务合同直接被认定无效等法律风险。部分案件中,投资者为突破合同的相对性或合同争议解决条款的约定,直接以底层资产用资人或管理人为被告提起侵权之诉,引发关于案件主管、管辖以及原告诉讼资格等诸多争议。涉适当性义务纠纷主要成因包括销售者未对投资者进行风险承受能力评估或代替投资者填写评估问卷,投资者实际购买不适当的投资产品,代销产品的销售人员无资质等。部分资管机构的合规风控水平仍需进一步提高。为规避“去刚兑”的监管要求,实践中资管业务的保底安排呈现出多样化、隐蔽化的特点,此种交易结构是否属于变相刚性兑付引发较大争议。

三是私募基金退出清算环节纠纷占比较大,易导致风险积聚。近年来私募类案件纠纷多发生于退出环节。上海金融法院受理的私募基金案件数据反映出,私募市场监管对私募基金的清算退出缺少规制,也缺少配套的私募资产评估规范和退出市场平台,退出清算环节行业运作不规范情况突出。在退出条件是否成就、管理人怠于清算或客观上难以清算时责任如何分配、投资者直接向投资标的主张权利是否于法有据等问题上存在争议。因此,加强纠纷源头治理,规范私募市场发展,需细化合同条款内容,进一步明确私募基金的清算退出环节各方权利义务及相应的救济措施。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>