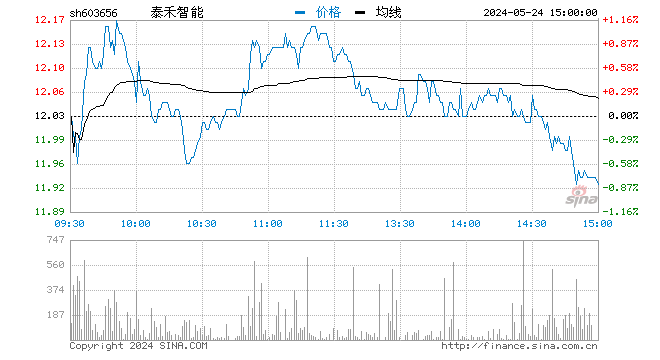

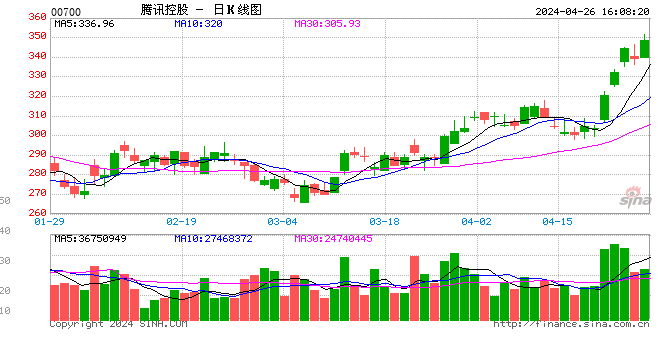

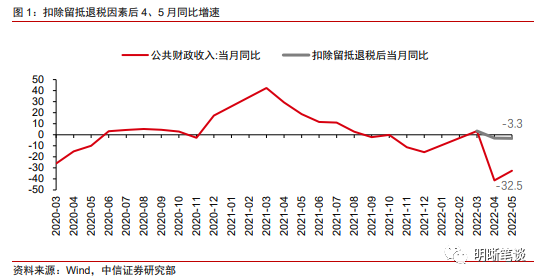

上证报中国证券网讯(记者 朱文彬)上周A股延续强势表现,上证指数上行1.0%,上证50上行1.3%,沪深300上行2.0%;中小综指和创业板指分别上行2.1%和6.3%。风格方面,成长风格领涨;具体到行业层面,电力设备(8.0%)、汽车(5.8%)和家用电器(5.5%)表现相对靠前。广发基金表示,欧美经济数据的走弱叠加美联储货币政策紧缩,市场对未来美国经济硬着陆的担忧加剧,衰退交易升温,体现在美股下行、美债利率下行以及大宗商品价格下行。A股方面,可关注国内制造业盈利修复投资机会。

欧美经济先行指标走弱,衰退交易升温。美国6月Markit制造业PMI环比下行4.6个百分点,录得52.4;欧元区制造业PMI环比下跌2.6个百分点,下跌至52.0;美国制造业PMI目前已经回落到2020年7月以来的低点,市场主体对欧美增长减速甚至衰退担忧逐渐加大。此外,美国6月密歇根大学消费者信心指数终值进一步下修至50,创历史新低,较5月份数据下滑14.4%。大约79%的消费者预计未来一年的商业状况会很糟糕,这一比例则创2009年以来最高。

美联储主席鲍威尔半年度货币政策证词表态鹰派,不再试图“两头安抚”,而是强调即使面临经济衰退风险,也将坚持加息,直至通胀指标(及预期)出现确定性扭转。他承认在美联储快速加息之下,美国经济“软着陆”面临较大挑战,的确有衰退风险;但同时强调将动用一切工具“不惜代价”抗击通胀的决心。

近期欧美经济数据的走弱叠加美联储紧缩的货币政策,市场对未来美国经济硬着陆的担忧加剧,衰退交易升温,体现在美股下行、美债利率下行以及大宗商品价格下行。2021年随着全球经济的需求复苏,过于宽松的流动性以及供应的瓶颈推动大宗商品价格出现了一轮大牛市,今年的俄乌冲突则让大宗商品价格进一步上行。但工业金属(铜、铝)在3月初见到下行拐点。

广发基金宏观策略部认为,参考历史经验,工业金属往往先于其他商品见顶,因此下半年有可能见到大宗商品价格出现趋势性下行。高企的商品价格导致制造业成本端承受较大的压力,A股利润分配中,上游资源占比已经是历史偏高水平。大宗商品价格如果见顶回落,参考历史经验,上游板块的利润占比将随之下行,这意味着制造业中下游板块的利润可能迎来一定程度的修复。

广发基金认为,A股行业配置方面,建议关注产业趋势向好、政策支持推动需求端出现改善信号的光伏、风电、电动车等高端制造方向。