■ 富国基金专栏

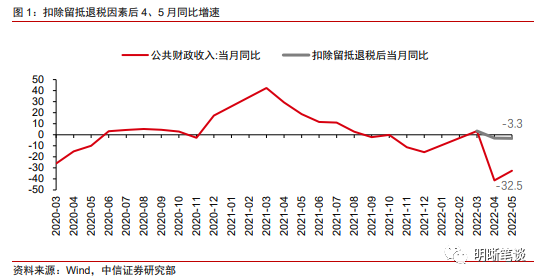

2022年以来债券市场呈现震荡走势,进入二季度以后曲线形态逐渐陡峭化。为应对经济下行压力,4月以来债市流动性供给充裕,短久期资产受到投资者青睐,收益率明显下行,信用利差也有所压降。回顾过去半年,尽管债券市场在一季度出现短暂调整,各类债券型资管产品在当时面临阶段性收益回撤。但是截至目前公募纯债产品普遍都取得了年化3.0%~4.0%的收益,依旧能跑赢大多数现金型资管产品。

历史上看,机构投资者是纯债基金的主流投资者,而近年来零售客户对公募纯债产品的关注度和参与度也日渐提升。无论是面对机构客户还是零售客户,在资管行业净值化转型的大背景下,如何平衡好风险和收益,是留给资管产品管理人的最重要课题。

债券投资组合的管理当中,风险主要来自于利率风险、信用风险和流动性风险。我们主要通过对宏观经济基本面的分析和市场供需环境的研究来对利率风险和流动性风险进行有效管理。而信用风险的把控则更能体现管理人风险偏好和投资理念,并且往往也是产品业绩表现差异化的重要来源。

我们是如何从几千家信用债发行人发行的上万只债券中挑选出风险收益比合理的债券的呢?我们是如何管理好持仓的债券,又是如何在交易中获取超额收益的呢?

大巧无工。信用债投资最大的特征便是风险和收益的非对称性。信用债买入一刻便决定了投资这笔债券所能取得的收益上限,而一旦发生违约就可能损失全部本金。因此,我们非常重视信用违约风险的管理。随着信用债市场发展成熟,市场有效性提升,我们将一部分价格发现的功能交给市场。通过市场成交价格或者买卖双方报价反推出的市场隐含评级是一个相对比较有效、及时和准确的指标。我们将市场隐含评级引入到信用风险管理当中来,交叉验证外部评级公司评级和公司内部评级结果,结合整体信用违约的风险判断和投资组合的风险偏好,筛选出货真价实的优质信用债。

行稳致远。短期市场行为常常会引起资产估值水平的极端变化。我们不希望将信用债投资策略简单定义为赛道策略,押注单一行业或者单一品种,往往只能够带来阶段性的胜负结果。通过持仓主体分散投资,个券选择动态平衡,我们尽可能的降低单一风险因素触发对组合净值产生的影响。

知易行难。践行分散投资理念意味着管理人需要关注和研究的发债主体增多,应用动态平衡策略也要求管理人对类属资产利差变动的跟踪更加及时。投资债券并非一锤子买卖,投资收益也是在日积月累中形成。我们更加重视中长期业绩表现,通过不断的精细化操作,积极主动控制风险,力争积攒收益。

专业扎实的研究能力和积极主动的交易能力是取得更好投资表现得保障。经过多年的发展,富国基金搭建了完善的固定收益业务体系,专门设立了固定收益策略研究部和信用研究部,为基金经理的决策提供依据和建议。凭借多年的深耕细作,产品业绩短、中、长期均表现良好。富国投资级信用债(007616)将主要投资范围限定在中债市场隐含评级为 AA(包含AA(2))及以上的信用债,在市场已经严格筛选过一次的背景下,做进一步的信用挖掘,致力于追求更加良好的表现。

(本文作者为富国投资级信用债等基金基金经理 朱梦娜;文中数据来源于wind,时间截至2022.6.24;文章内容及观点仅供参考。)