存量资金补仓,带来了牛市的氛围 | 信达策略

信达策略研究

策略观点:存量资金补仓,带来了牛市的氛围

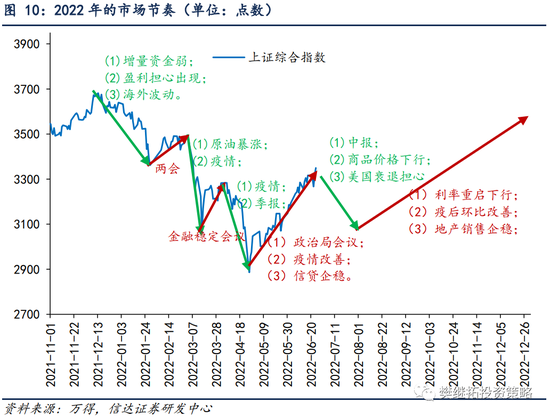

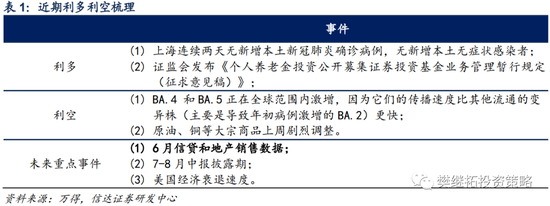

最近2个月的上涨,场外增量资金非常少,但相对更依赖资金的成长股反而领涨,市场上涨的速度甚至有牛市的感觉。类似的情况2015年Q4和2019年Q1均出现过。如果按照2015年Q4的经验,反弹空间已经达到,而如果按照2019年Q1的反弹幅度,还不够。从盈利和估值角度对比来看,2015年Q4和2019年Q1均处在ROE下降的过程中,这和现在的状态是类似的,最新的估值比2019年高,比2015年低。所以,我们认为这一次V型反转,由于估值比2015年Q4更有优势,反弹中可能还具备一些2019年Q1长期配置资金增仓的力量,所以上涨的高度可能会比2015年Q4更高,大概率还没结束。展望后市,2022年全年将会是V型,类似2018年的小熊市已经结束,下半年类似2019年,节奏上7月会有些短期风险(中报业绩、超跌反弹资金出现分歧、商品价格下行、美国衰退担心等)。

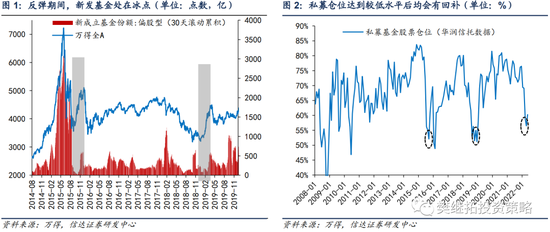

(1)资金状态和成长股领涨,均类似2015年Q4和2019年Q1。最近2个月的上涨,场外增量资金非常少,但却有牛市的感觉,背后驱动市场上涨的主要力量是存量资金的仓位回补。2015年6月牛市结束后,6-9月市场调整幅度较大,随后新发基金规模迅速降温到冰点,随后指数快速反弹,反弹期间基金发行量回升幅度很小,存量的公募和私募有快速的仓位回补。2018年底到2019年Q1,也是类似的情况。

2015年Q4和2019年Q1,均出现了成长股非常强势的领涨。2015年牛市结束后,创业板指/万得全A大幅回撤,9-12月,市场快速反弹,但高点离2015年6月还差很多,但创业板指/万得全A指数已经回到了2015年牛市高点。2019年Q1的反弹中,创业板指/万得全A指数也回到了2018年3月的高点,不过指数的整体涨幅也是不错的,也已经接近2018年Q1的位置。

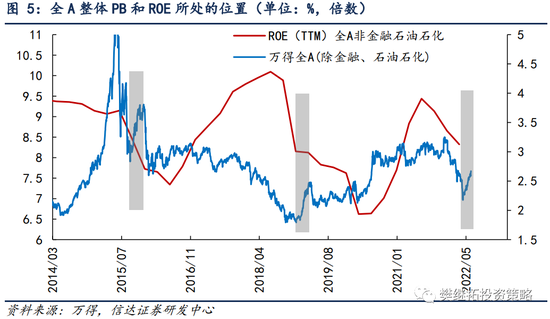

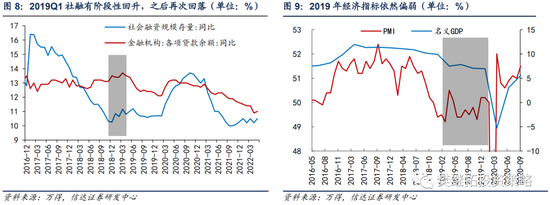

(2)盈利预期和估值状态比2015年Q4更好。4月底以来的反弹,幅度上已经达到跌幅的一半,如果按照2015年Q4的经验,反弹空间已经达到,而如果按照2019年Q1的反弹幅度,还不够。从盈利和估值角度对比来看,2015年Q4和2019年Q1均处在ROE下降的过程中,这和现在的状态是类似的。A股当下最新的估值比2019年高,比2015年低。所以,我们认为这一次V型反转,除了具备2015年Q4超跌反弹的力量之外,还具备一些2019年Q1长期配置资金增仓的力量,所以上涨的高度可能会比2015年Q4更高,大概率还没结束。

(3)2015年Q4和2019年Q1反弹结束的信号:成长相对热度回到牛市高点或进入业绩验证期。2015年Q4反弹的终结,直接触发因素是2016年初的熔断。本质原因是,2015年12月底的时候,成长股相对整个市场年度超额收益已经回到了2015年6月高点,公募基金持有成长股的仓位也回到了2015年牛市高点。

2019年Q1反弹的终结,直接触发因素是中美贸易冲突再起。本质原因是,经济的改善速度很慢,大部分经济指标都出现了二次回撤,上市公司盈利也处在下降的中段,2019年4月开始,投资者开始关注盈利情况。

(4)短期策略:下半年类似2019年,整体已经反转,节奏上7月有些小风险。我们认为下半年股市的牛熊状态可能会类似2019年,盈利尚没有出现趋势性改善,但由于估值提前跌到位。股市会先有一次估值修复,然后等待验证盈利的逻辑。市场会在每一次经济预期担心释放后迎来较大的反弹(2019年Q1、8-9月),而一旦验证盈利能否改善,往往是低于预期的,2019年4月、7月和10月,三个季报披露期,股市均偏弱。展望后市,方向上,下半年是反转,节奏上,市场在7月可能会有些风险,主要是来自中报业绩披露和超跌反弹资金出现分歧。

行业配置建议:未来半年,影响行业配置的因素将会有两大变化:(1)股市进入熊转牛临界点,虽然长期盈利预期很难快速恢复,但股市资金活跃度和风险偏好会有一定的回归,成长板块估值提前于业绩恶化调整到位后,会出现季度级别的技术性反弹。类似2015年Q4的创业板反弹,2019年Q1的TMT反弹和2021年Q3的消费股反弹。建议关注军工、传媒互联网、医药。(2)疫情后投资者开始逐渐预期经济恢复,一旦观察到房地产销售改善,经济周期所处的阶段会从稳增长预期变为经济回升预期,消费等经济相关的超跌板块也会有表现。建议关注地产链的消费(家电、家居、建材)。(3)金融类板块中,非银将会是进可攻退可守的方向,后续如果价值占优,非银是价值股中估值筹码最有优势的,如果是成长股继续活跃,非银也会受益于市场风险偏好的回升。

2

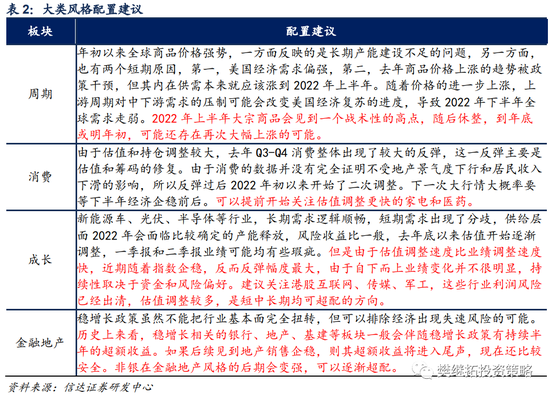

本周市场变化

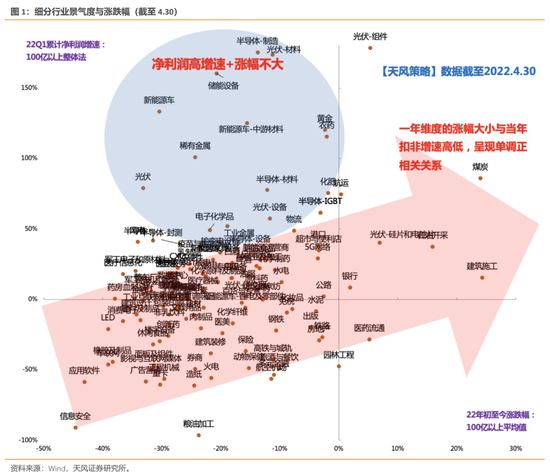

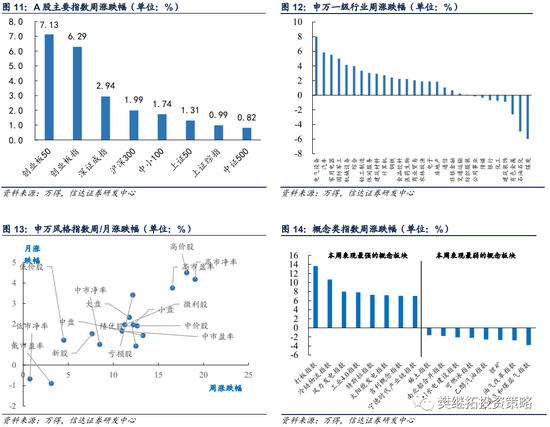

本周A股主要指数全部上涨,其中创业板50(7.13%)领涨。申万一级行业本周涨跌不一,其中电气设备(8.01%)、汽车(5.84%)、家用电器(5.52%)涨幅居前,煤炭(-5.98%)、石油石化(-4.96%)、有色金属(-2.63%)表现偏弱。概念股中,打板指数(13.65%)、冷链物流指数(10.67%)、风力发电指数(7.99%)领涨,页岩气和煤层气(-4.02%)领跌。

风险因素:房地产市场超预期下行,美股剧烈波动。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>