作为盘活存量资产的首选工具,REIT为中小基金公司提供了丰富的机会。

证券市场周刊易强/文

公募REIT问世一年之际,市场将迎来一个新的投资品种——保障性租赁住房REIT。

上交所及深交所官网显示,5月30日,两个保障性租赁住房REIT项目分别被受理,申报单位分别为中金基金和红土创新基金,底层资产分别位于厦门市和深圳市,皆为主要面向社会人才的安居保障性租赁住房。

按照监管规则,交易所应在受理之日起30个工作日内出具首次书面反馈意见;无需出具反馈意见的,应当通知基金管理人或资产支持证券管理人。从13只已上市公募REIT的经验来看,其中有2个项目交易所受理后仅4个交易日即给出首次书面反馈意见,其后仅过了13个交易日即做出核准决定。

目前,公募REIT的底层资产主要有四类,即交通基础设施、园区基础设施、仓储物流和生态环保,发行规模分别为250亿元、99.47亿元、76.75亿元和31.88亿元。保障性租赁住房设施将成为第五类。

深层的政策背景是国务院办公厅于5月25日发布的《关于进一步盘活存量资产扩大有效投资的意见》(国办发〔2022〕19号),以及2021年7月发布的《关于加快发展保障性租赁住房的意见》(国办发〔2021〕22号)。

作为盘活存量资产的首选工具,REIT正在为中小基金公司提供丰富的机会。从近期监管精神来看,中小基金公司参与REIT项目也为监管层所乐见。

在已成立的13只公募REIT中,有5只的基金管理人公募规模不超过400亿元。而上述两只REIT若获批并成功发行,将是中金基金和红土创新成立的第二只REIT。截至一季度末,该两家公司公募规模分别排在第53位和第115位。

租赁住房REIT

下面先从两只保障性租赁住房REIT说起。

根据《招募书》及《基金合同》草案,中金厦门安居保障性租赁住房封闭式基础设施证券投资基金(简称“中金厦门安居RIET”)所募资金将通过全资持有一个资产计划以最终获得两个项目公司即厦门安居园博公司和厦门安居珩琦公司100%股权,其底层资产分别为厦门集美区的园博公寓和珩琦公寓,皆为保障性租赁住房,主要面向厦门市无房的新就业大学生、青年人、城市基本公共服务人员等新市民群体。

上述两处公寓建筑面积分别为11.29万平方米和19.86万平方米,房源分别为2614套和2051套,资产评估价值分别为7.04亿元和5.10亿元,折合单价分别为6237元/平方米和5952元/平方米。截至一季度末,其出租率分别为99.42%和99.11%,租金单价(平方米/月)分别为32.35元和30.52元(含税,下同)。

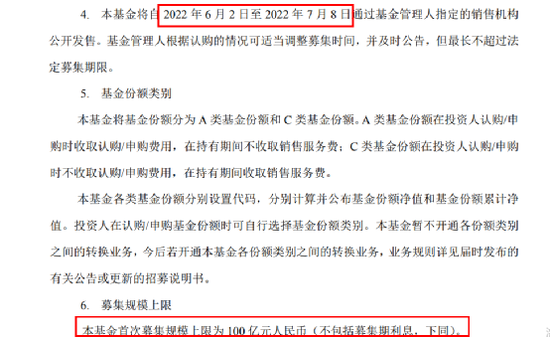

按照《招募书》表述,该基金2022年4月至12月可供分配金额为3908.76万元,现金分派率(年化)为4.27%,2023年可供分配金额为5194.36万元,现金分派率为4.28%。招募书并未明示拟募集资金规模,但由这些数据可以推算出,其首募金额约为12.20亿元。

红土创新基金申报的深圳人才安居保障性租赁住房REIT(简称“红土创新深圳人才安居REIT”)投资项目分别为百阁泉管理公司、锦园管理公司和鼎吉管理公司100%股权。

其中,百阁泉公司对应的底层资产是位于深圳市福田区的安居百阁泉项目,现有2栋建筑,含594套物业,另含配套商业设施和停车位,总建筑面积5.36万平方米。锦园公司对应的是位于深圳市罗湖区的安居锦园项目,现有1栋建筑,360套物业,有配套停车位,总建筑面积3.51万平方米。鼎吉公司对应的是位于深圳市大鹏新区的保利香槟苑及位于坪山区的凤凰公馆,皆有2栋建筑,物业分别为210套和666套,总建筑面积分别为1.65万平方米和5.16万平方米。

截至一季度末,该4个项目中的保障性租赁住房(即物业)出租率分别为99%、99%、100%和98%,租金单价(平方米/月)分别为59.74元、44.38元、14.52元和17.23元。

《招募书》显示,红土创新深圳人才安居REIT 2022年下半年可供分配金额为2453.30万元,2023年可供分配金额为4918.35万元,基于11.58亿元的首募规模,现金分派率分别为4.24%和4.25%。

现金分派率方面,在已成立的13只公募REIT中,有8只初始现金分派率(即基金成立之初的分派率)位于4%至5%,2只位于5%至6%,4只超过7%。

政策背景

交易所官网显示,上述两只租赁住房REIT的申报时间都是5月27日。同日,证监会办公厅及国家发改委办公厅联合发布了《关于规范做好保障性租赁住房试点发行基础设施领域不动产投资信托基金(REITs)有关工作的通知》。

更深层的政策背景则是国务院办公厅于5月25日发布的《关于进一步盘活存量资产扩大有效投资的意见》(国办发〔2022〕19号),以及于2021年7月发布的《关于加快发展保障性租赁住房的意见》(国办发〔2021〕22号)。

根据上述文件,盘活存量资产的目的在于“拓宽社会投资渠道、合理扩大有效投资以及降低政府债务风险、降低企业负债水平”。其重点领域有三,第一个即是包括保障性租赁住房、交通、水利、清洁能源、水电气热等市政设施、生态环保、产业园区、仓储物流、旅游、新型基础设施等在内的“存量规模较大、当前收益较好或增长潜力较大的”基础设施项目资产。重点区域方面,鼓励京津冀、长江经济带、粤港澳大湾区、长三角、海南自贸港等地区“率先加大存量资产盘活力度,充分发挥示范带动作用”。

在盘活存量资产的途径上,上述文件提到七个方向,第一个即是“推动基础设施领域不动产投资信托基金(REITs)健康发展”。文件还提出,要“建立健全扩募机制,探索建立多层次基础设施REITs市场”,并“研究推进REITs相关立法工作”。

文件还提出,在盘活存量资产方面,“对参与的各类市场主体一视同仁”,“鼓励民营企业根据实际情况,参与盘活国有存量资产,积极盘活自身存量资产”。

就上述两个租赁住房REIT而言,中金厦门安居RIET投资的两个项目公司,以及红土创新深圳人才安居REIT投资的三个项目公司,其原始权益人的主要股东分别都是厦门国资委及深圳国资委全资控股的国有企业。

住建委官网信息显示,2021年1-9月,全国40个重点城市开工建设保障性租赁住房72万套,占全年计划的76.90%,完成投资775亿元;2022年将建设筹集保障性租赁住房240万套(间);“十四五”期间,初步计划新增650万套,其中北京、上海、广州、深圳等四大城市占比将达到40%。

这意味着,在保障性租赁住房领域,基金公司未来将有很大施展空间。对中小基金公司来说,更是如此。

中小公司机会

从近期监管精神来看,中小基金公司参与REIT项目应为监管层所乐见。

4月26日,证监会发布《关于加快推进公募基金行业高质量发展的意见》,其中明确提到,支持基金管理公司在做优做强公募基金主业的基础上实现差异化发展,甚至“支持公募主业突出、合规运营稳健、专业能力适配的基金管理公司设立子公司,专门从事公募REITs、股权投资、基金投资顾问、养老金融服务等业务,提升综合财富管理能力”。

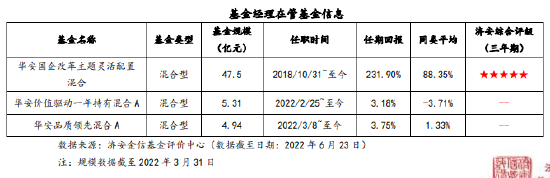

上述两只租赁住房REIT的申报方,即中金基金和红土创新基金,一季度末公募规模分别为863亿元和94亿元,在149家公募机构中分别排在第53位和第115位。

事实上,这并非两家公司首次申报REIT产品。

2021年6月首批成立的9只公募REIT中,这两家公司即各占一席,即中金平安广州交投广河高速公路REIT和红土创新盐田港仓储物流REIT,发行规模分别为91.14亿元和18.40亿元,占到当季末各自公募规模(分别为680亿元和87亿元)的13.40%和21.15%。截至一季度末,该两只REIT分别是两家公司旗下规模第四大和第二大的公募产品。

在已上市的13只公募REIT中,除了上述两只,还有中航首钢生物质REIT、东吴苏州工业园区产业园REIT、浙商证券沪杭甬高速REIT及国金中国铁建高速REIT等4只产品的基金管理人公募规模不超过400亿元。截至一季度末,中航基金、东吴基金、浙商证券资管公司及国金基金公募规模分别为247亿元、270亿元、219亿元和376亿元。

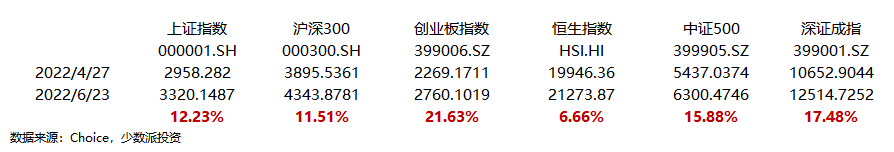

市场表现方面,截至6月15日,13只上市REIT中,有8只2022年以来涨幅为正,其中涨幅超过5%的有3只。