股息率是指股票的每股分红金额与每股价格的比值,代表投资者以当前价格买入股票能拿到的现金分红回报率。高股息率策略顾名思义就是指投资股息率较高的个股策略。

历史上,高股息策略是量化投资领域yyds,原因在于如下几点:

1.长期收益率较高。以最知名的“道指狗股”策略(Dogs of the Dow),每年初买入道琼斯指数中,股息收益率最高的10只个股等权重配置。

据投资百科(Investopedia)分析发现, 1957年至2003年期间“道指狗股”策略的年均回报率为14.3%,显著高于道琼斯指数11%的年均回报率。

2.表现比较稳健。股票市场的一大特色就是风格轮动特别快,某一个有效的策略,可能很快会失效。分析师们发现,高股息率策略虽然也有部分年份跑输宽基指数,但占比非常小,稳定性好于其他策略。

3.在多个市场适用。高股息也未出现水土不服的情况,尽管各地的市场结构和投资者存在较大的差异,但分析数据显示,在绝大多数市场,上述策略都提供了较为稳定的中长期超额收益。

背后的主要原因是:

1.高股息对应业绩稳健。如果想持续提供高股息,企业必须经营稳健,持续盈利,才能源源不断地分钱。所以高股息对应的个股,往往具有一定的经营护城河,自身抗风险能力强、业绩稳健。

2.高股息对应估值偏低。股息率是分红额与股价的比值,该数值较大,也意味着企业的股价偏低,处于中低估值阶段。这类个股投资的风险更小,性价比更高,有望提供不菲的收益。

3.高股息对应业绩真实。分析师发现,采用高股息率策略,刻意回避很多经营存在瑕疵的“骗子公司”,回避投资风险。因为股票市场,“骗子公司”主要是来圈钱的,往往十分吝啬,不愿分红,这类企业的股息率为零或偏低,会被排除在投资清单之外。

A股和港股有两个比较经典的红利指数——中证红利指数和恒生港股通高股息率指数。

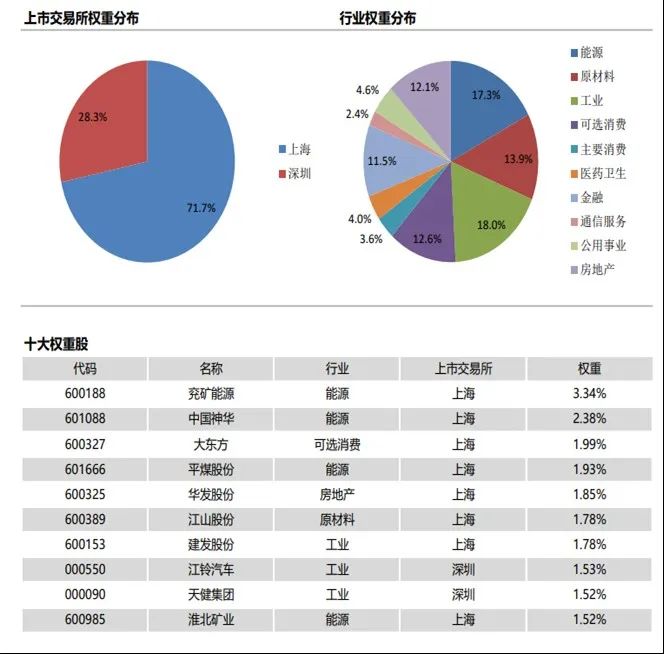

中证红利指数由沪深两市中现金股息率高、分红稳定、具有一定规模且流动性较好的100只股票组成,可以反映沪深两市高分红个股的整体走势。

该指数的行业分布和前十大重仓股如下图所示,集中于能源、原材料、工业、可选消费和金融等行业。

数据来源:中证指数公司5月份指数单张

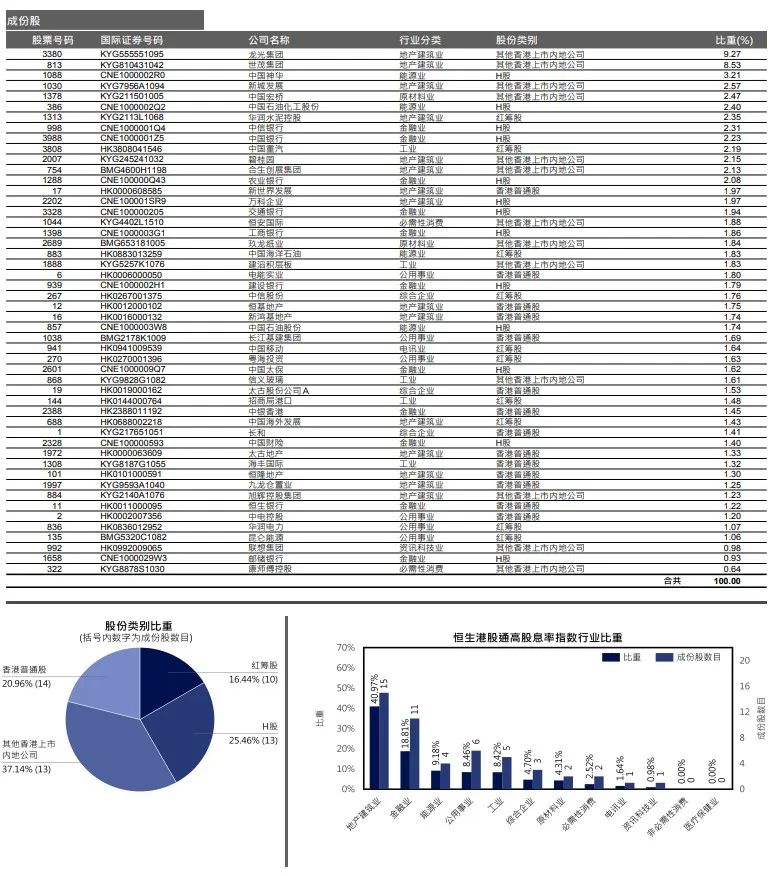

数据来源:中证指数公司5月份指数单张恒生港股通高股息率指数则是选择高股息率、低波动性、连续分红等特质的50只港股通个股构成指数,以反应港股高股息个股的整体走势。

目前该指数的行业分布和成份股如下图所示,集中于地产建筑、金融和能源等领域。

两个指数的主要特点有:

一是股息率高于普通宽基。中证指数公司数据显示,2022年5月底,中证红利的股息率为6.33%。恒生指数公司数据显示,2022年5月底,恒生港股通高股息率指数股息率达到13.47%。两者的股息率均显著高于沪深300指数1.82%和恒生指数3.17%的股息率水平。

二是长期业绩好于普通宽基。2004年底至2022年6月17日,中证红利及全收益指数(含分红再投资)累计涨幅分别为405.85%和776.13%,显著高于沪深300及其全收益指数累计涨幅330.90%和474.96%。

2014年底至2022年5月31日,恒生港股通高股息率及其全收益指数涨幅分别为-7.50%和39.43%,均好于恒生指数同期-10.72%的跌幅。特别是高股息指数依靠较高的股息,在整体下跌的市场中,依然提供了不菲的含息收益。

三是估值整体处于较低水平。截至2022年5月底,中证红利的市盈率为6.1倍,恒生港股通高股息率指数的市盈率为3.19倍。两者的估值均显著低于沪深300指数和恒生指数,处于相对较低水平,投资性价比较好。

整体看,红利指数虽然短期爆发力不强,但是长期看收益率不低,波动率偏小,适合追求稳健投资的网友定投或持有。

目前有两只基金跟踪上述指数,分别为博时红利ETF(515890)和恒生高股息ETF(513690,对应联接基金A类014519,C类014520),感兴趣的网友可以关注。

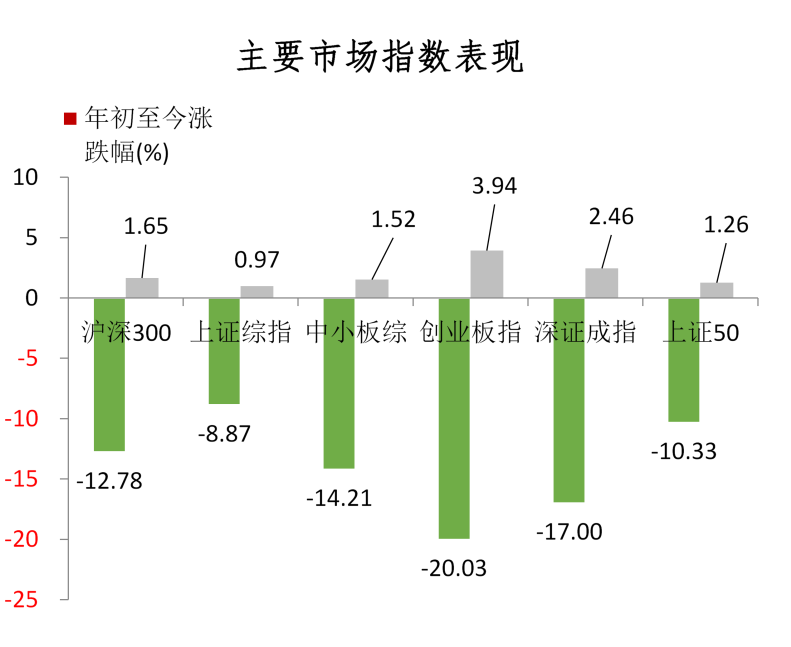

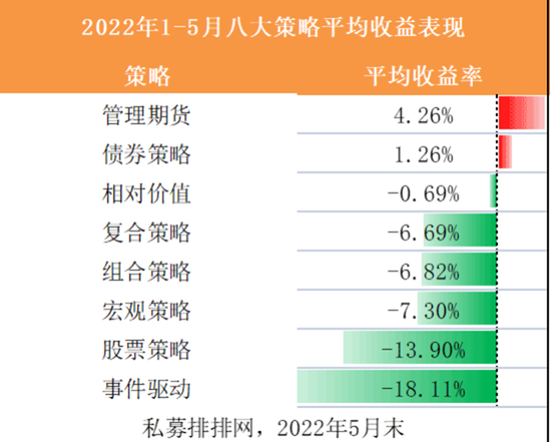

备注:基金有风险,投资需谨慎。以上内容仅供参考,不构成任何投资建议。