来源:证基风云

从数据看,此次解禁份额占总份额的平均比例为 33.9%,比目前流通份额比例32.4%还要多出1.7%,可见解禁之下市场承接压力还是相当大的。

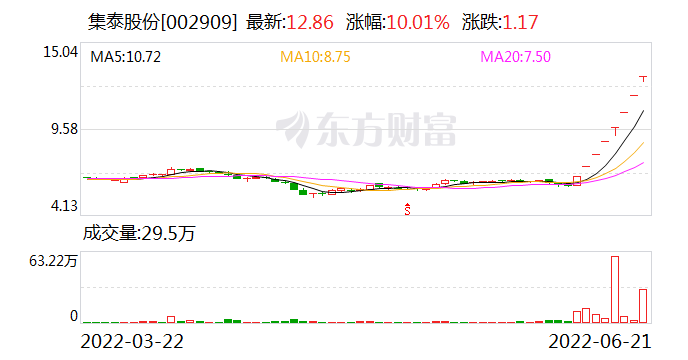

6月21日,首批9只公募REITs迎来解禁,意味着部分战略配售限购份额进入二级市场流通。

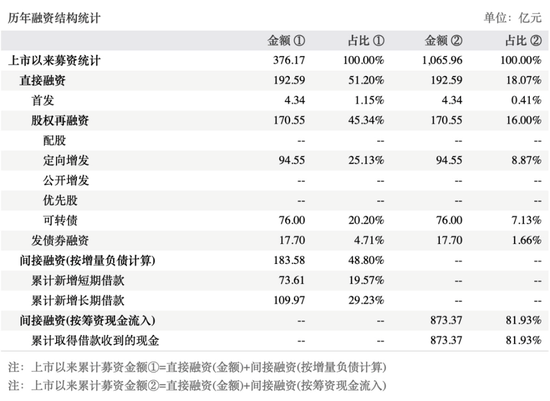

首批公募REITs在募集阶段就曾点燃市场的热情,募集规模远超预定规模,上市之后的场内价格也长期处于溢价状态。

业内人士告诉《国际金融报》记者,当前溢价高的风险仍然存在,解禁后未来一段时间还会有一定幅度的释放。

流通份额大扩容

近日,首批9只公募REITs发布了份额解除限售的公告,包括张江REIT、首创水务、浙江杭徽、东吴苏园等,均对场内或场外份额解除限售的情况作出了详细说明。比如,张江REIT被10名专业机构投资者持有的17665万份场内战略配售份额于6月21日起解除限售。

根据张江REIT的份额变化说明,本次战略配售份额上市流通前,本基金流通份额为22335万份,占本基金全部基金份额的44.67%。本次战略配售份额解禁后,可流通份额合计为40000万份,占本基金全部基金份额的80%。

首创水务公布的份额解除限售公告显示,场外和场内份额均有部分解除限售,均于6月21日起解除限售。根据份额变化说明,本次战略配售份额上市流通前,可在二级市场交易的本基金流通份额为1.2亿份,占本基金全部基金份额的24%。本次战略配售份额解禁后,可流通份额合计为2.45亿份,占本基金全部基金份额的49%。前述流通份额均包括场外份额,场外份额在符合相关办理条件的前提下通过跨系统转托管至场内后即可上市流通,也可通过基金通平台办理场外份额交易服务(仅限卖出)。

从上述两只REITs的解除限售公告可以看出,一旦部分战略配售份额解除限售,那么将会给场内流通份额带来接近翻倍的新增。

对于首批公募REITs的部分限售份额解禁的意义,玄甲金融CEO林佳义向《国际金融报》记者表示,这意味着持有投资人迎来流动性机会。从全市场来看,首批9只公募REITs共计有21.92亿份基金份额即将解禁,占9只公募REITs总规模的逾30%,占流通盘规模的108%,这意味着解禁规模是现有流通盘规模的一倍多。

安爵资产董事长刘岩认为,公募REITs的部分战略配售限购份额进入二级市场流通,导致可流通份额预计增加一倍。而供应大幅增加,肯定在短期内带来价格冲击,但以FOF基金为代表的增量资金还是很喜欢这类亦股亦债的产品,预计价格短期调整后有望逐渐趋于平稳。

存在高溢价风险

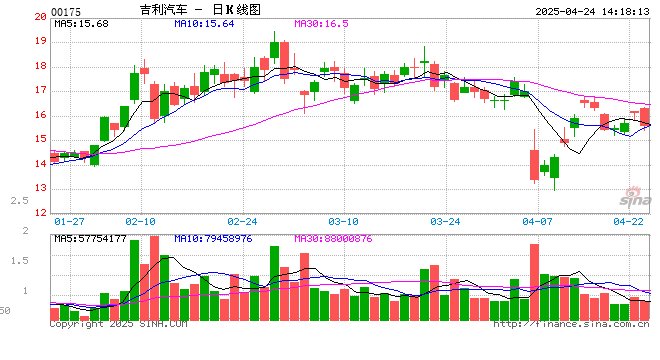

首批公募REITs上市之后,以其较稳定的收益率吸引了市场的关注,在今年的震荡市场中,相比较其他权益类基金,平均亏损不高,部分REITs年内依旧保持着正收益。同花顺iFinD数据显示,截至6月21日,首批公募REITs年内平均收益率为-2.14%,有4只保持着正收益,最高收益率为6.6%。自成立以来首批公募REITs的平均收益率为15.21%。

但甜蜜的背后也有风险,目前公募REITs已经累积一定涨幅,同时,场内溢价相对较高的情况一直存在。

“过去公募REITs二级市场份额很少,所以价格长期保持溢价交易状态,从数据看,此次解禁份额占总份额的平均比例为 33.9%,比目前流通份额比例32.4%还要多出1.7%,可见解禁之下市场承接压力还是相当大的。”刘岩预计,一方面,市场价格可能调整;另一方面,公募REITs长期来看属于优质资产,有机会成为大资金或者FOF基金的配置标的,因此中长期来看也是很好的投资机会。

林佳义认为,由于之前产品销售力度大,炒作热度较高,故而构成了目前这种相对溢价较高情况,同时,产品的业绩波动将大幅放大,“市场定价逐步从冲动转为理性,基础设施运营的稳定收益才是核心定价因素。高溢价产品大概率会被减持放大波动,但国内目前居民现金储蓄高企,有分散部分资金配置此类产品的需求,其中配置估值合理,甚至估值过度的产品将是大概率。”

私募排排网财富管理合伙人荣浩告诉记者,尽管目前场内的REITs溢价率离之前高点回落不少,但平均也超过20%。之前首发超额认购是基于相对合理的价格,对于险资、理财子公司等追求长期确定收益的机构是好的选择。但是当前的溢价率,对于这些机构来说,长期持有是需要充分计算的。解禁后,若有短期内较大买方需求,可能来源于其他资方。

荣浩表示,当前溢价高的风险仍然存在,解禁后未来一段时间还会有一定幅度的释放。短时间内是否有较大波动,一方面取决于解禁方的退出计划是否形成共振,另一方面取决于追求短期行情的买方力量是集中还是分散。

理性看待为主

除了业绩之外,REITs跟踪的底层资产也是投资者关注的焦点,包含首批在内,目前市场上共有12只公募REITs。第二批REITs中,跟踪高速公路的REIT募集也曾创下公众投资者配售比例的新低。

监管层也注意到REITs的火爆,并且正在推进扩募工作。根据证监会于3月18日发布的消息,扩募是REITs产品的重要特性。扩募与首发一样,是REITs市场建设不可缺少的重要环节。推出REITs扩募机制,有利于已上市优质运营主体依托市场机制增发份额收购资产,优化投资组合,促进并购活动,更好形成投融资良性循环。

对于投资公募REITs,公募基金方面呼吁更多是理性看待为主,要充分了解这类产品的风险收益特征。

富国首创水务REIT基金经理李盛表示,公募REITs在发行时除原始权益人以外的战略配售份额占比较高,客观上导致本次解禁后上述REITs的流通份额增加比例较大,但总体来看,解禁后目前REITs总流通市值仍然不大。从解禁份额的战略投资人构成看,主要是金融机构和部分产业资本,目前大部分REITs市价相对于发行价有一定的溢价,不排除部分战略配售投资人有实现收益的动力,卖盘的增加可能对二级市场造成一定的压力,但另一方面,战略配售投资人主要是专业机构投资人,正常而言有相对理性的交易方式和交易策略。同时,短期二级市场价格的大幅下降也会提升REITs的分派率。

李盛指出,从REITs发行起,富国基金一直呼吁投资人客观了解REITs的基本概念和风险收益特征,理性看待REITs的投资价值。REITs本质还是针对特定底层资产的权益投资,该类资产以稳定运营、稳定分红为特征,适合长期资产配置,短期的追涨杀跌可能面临较大的投资和交易风险。

而面对公募REITs解禁后可能出现的价格波动,投资者该如何应对?

华安基金提醒投资者密切关注基金管理人在限售解除前披露的解除限售安排公告,了解相关战略投资者解限份额、流通安排等情况,同时科学理性看待公募REITs短期价格波动,切勿跟风炒作,避免高溢价买入相关REITs份额造成投资损失;另一方面,也建议投资者明确自身风险承受能力和产品的风险收益特征,注重公募REITs内在投资价值,基于理性分析判断,合理评估REITs投资价值,并树立理性投资理念,关注这类产品的长期投资价值。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>