在一般投资者看来,数据、模型等词汇“缠绕”的量化投资,神秘且复杂。但在德邦基金量化投资部总经理李荣兴看来,量化投资的过程就像“剥橘子”:剥去各种风险的“皮”,留下阿尔法的“果肉”。

当然,这专业的“橘子”还得由专业的人来“剥”。立足于数据和信息的量化投资,不仅是实时信息的收集者和市场现状的描述者,更是对市场信息进行全局分析的能者。在这些方面,人工智能正逢其时。“人工智能在投资中,不是‘无人机’,而是‘战斗机’,是需要量化投资经理以扎实的投研基础来驾驭的投资利器。”李荣兴表示。

剥去风险的“皮”

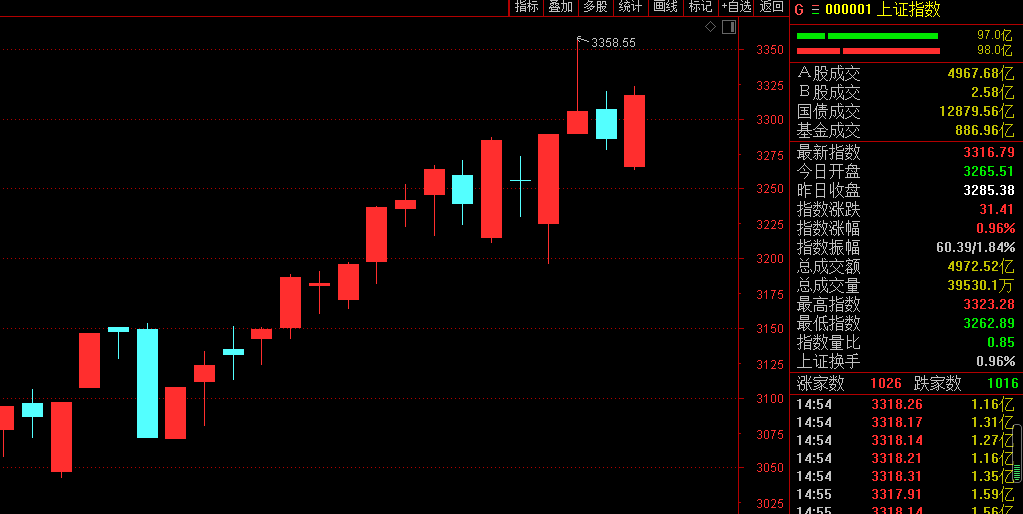

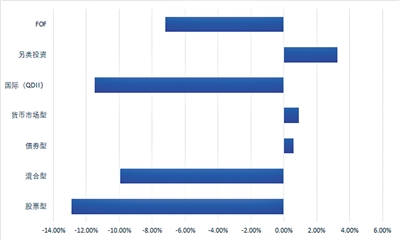

Wind数据显示,截至2021年12月31日,公募量化产品共计379只,总规模达到2679.67亿元。其中,主动量化产品221只,指数增强产品133只,对冲型产品25只。相比2020年,规模和数量都明显增长。

如果将时间维度拉长,从中国首只量化基金出现的2004年,到量化基金步入快速发展的2009年,再到2016年的一度沉寂,以及2018年的再次爆发,能看到量化投资在A股市场“引进、吸收、消化”的变迁,而李荣兴是这一历程的见证者和参与者。

李荣兴在量化投资领域,与量化基金同近步。在入行初期的2011年,李荣兴加入国信证券金融工程团队,成为团队的核心成员。此后,李荣兴相继在光大证券、太平资产管理量化产品。2022年3月,李荣兴加盟德邦基金,成为德邦基金量化团队的领军人物。

“我们看到行业机构引进的多因子模型在风险控制上的突出表现,同时也看到它与A股市场生态之间无法忽视的距离。后来,公募量化投资迅速贴近A股现实,但也遭遇了过于放宽标准后的挫折。近年来,量化投资逐渐分野,一派向着基本面量化驰骋,一派朝着人工智能进化。但是,量化投资万变不离其宗的是‘剥橘子’,剥去风险的‘皮’,留下阿尔法收益的‘果肉’。”李荣兴介绍。

量化投资邂逅人工智能

站在量化行业发展的分岔点,李荣兴选择的进化方向是“人工智能+量化投资”。

选择背后是逻辑。作为国内最早一批接触人工智能的量化投资专家,李荣兴十余年间积累了丰富经验,形成自己完善的量化投资框架。

“量化投资是立足于数据和信息的方法论。我的投资框架核心要点有三:数据的实时性、信息的全面性、信息处理能力的全局性。这实际是三个问题:模型使用的数据是不是反映了实时信息;从数据中提取的信息是不是反映了市场的全部状态;模型有没有能力全面分析市场。”李荣兴表示,在这三个方面,尤其是在解决全局性问题上,引入人工智能的量化投资具有显著优势。

如今,A股上市公司已超过4000家,这4000多只个股产生的数据更是海量,主动投资受限于人力,很多股票处于研究弱覆盖状态。量化投资利用算法处理海量信息,可以迅速判断市场交易机会,找到市场中可挖掘的“金矿”。李荣兴认为,量化策略在量价分析上的实时性是最强的,随着数据行业的发展,分析师预期、舆情、行业高频数据和一些另类数据在解决基本面数据的实时性问题上发挥了越来越大的作用。

在李荣兴看来,机器学习为传统多因子体系提供了强大的算法工具箱,量化行业的工作流从数据、因子、简单回归,变成了数据、特征、因子、海量算法,表达与提取投资信息的能力大幅提升。“从单因子到量化模型进而到‘人工智能+量化投资’,就像从冷兵器时代的刀枪斧钺到现代战争的飞机大炮。量化投资可以在数据的实时性、全面性上独当一面,而人工智能算法进一步加强了模型对市场的全局分析能力。但人工智能的认知基础是量化投资基金经理的投资框架,筛选特征和因子的投资逻辑,以及量化模型的转化能力等,所以基金经理本身对投资的深层次认识,是人工智能助力量化投资在剥除风险、追求阿尔法道路上疾驰的源动力。”李荣兴表示。

打造优质量化产品

谈及投资者挑选量化投资产品的专业门槛,李荣兴表示,尽管量化投资模型不可能向投资者完全打开,但有些关键信息是可以开诚布公的。“首先是量化基金的投资框架,判断维度是投资框架与自己的认知逻辑是否符合;其次是投资策略,要从多视角评价风险控制表现和收益获取能力,即是否用可控的波动换取到预期的收益。这些维度可以帮助投资者筛选适合自己的量化产品。”

带着对量化投资的深刻认识,李荣兴和德邦基金量化投资团队希望为投资者提供怎样的投资利器?据李荣兴介绍,德邦基金的量化投资模型已经大量采用人工智能的先进算法。公司目前的硬件和IT支持均处于行业前列,为模型的开发迭代提供了强大的基础设施。

对于量化投资团队,李荣兴注重两点:一是团队要永不停止向前探索的脚步;二是团队要实现“1+1>2”,强调合作与包容。

近日,李荣兴已正式官宣担任德邦量化优选股票(LOF)、德邦量化对冲混合的基金经理,对于未来为这些产品争取到更多的阿尔法收益,李荣兴表示很有信心。

“量化领域控制风险的手段已经非常成熟,我们更关注的是在波动和收益之间寻找最佳平衡点”。除了基于量化基础特征的回撤控制能力,李荣兴团队采用“二级行业中性”策略进行量化基金的行业风险控制,这可以有效避免行业风险传递,确保量化模型在可控的合理波动范围内,追求较高的风险收益比。