来源:证券之星

大盘早盘受外围大跌影响低开,随后震荡探底回升,沪指上演“V型”反转。

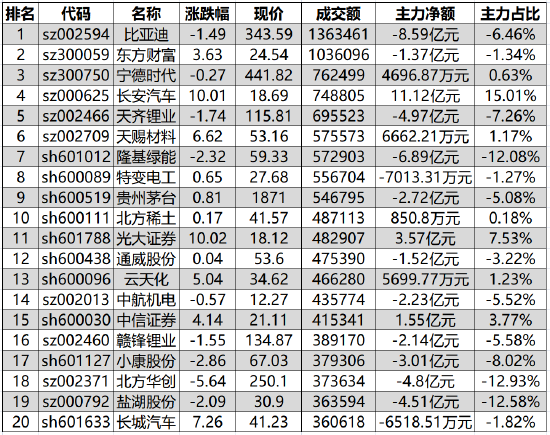

盘面上,券商板块午后大涨成为指数反转的最大功臣,板块内多股涨停,光大证券(维权)5天4板。汽车股再度活跃,北汽蓝谷等涨停。油气板块全天强势,中曼石油涨停。此外有机硅、煤炭、化工等资源类个股表现活跃。下跌方面,半导体等赛道股陷入调整。

总体上个股跌多涨少,两市超2500只个股下跌。沪深两市今日成交额10994亿,较上个交易日放量84亿。

截止收盘,沪指涨1.02%,深成指涨0.2%,创业板指涨0.07%。北向资金全天净买入39.44亿元;其中沪股通净买入36.38亿元;深股通净买入3.07亿元。

券商午后集体爆发

今日A股开盘受美股影响虽然一度低开大跌,而在午后三大股指跌幅不断缩小,并且实现翻红。

这其中,券商板块在午后集体发力。个股中,光大证券、中信建投证券、红塔证券、长城证券、财达证券涨停。

值得注意的是光大证券实现了5天4板。在沉寂了许久之后,最近光大证券又重新站上了券商板块的C位。

而在上周的6月8日至10日,光大证券实现涨停“三连板”,这令市场纷纷回忆起了两年前的情景。

当时光大证券也是率先通过三连板摆脱底部,还在此之后走出一轮轰轰烈烈的翻倍行情,不仅带动了券商板块也撬动了整个A股市场。如今时隔两年以后,相似一幕又在光大证券上重演。

对于券商最近的强势,市场也是纷纷的在寻找原因。而在6月9日晚,光大证券发布股票交易异常波动公告称,公司日常经营情况正常,不存在重大变化,亦无重大事项筹划等股价敏感信息。

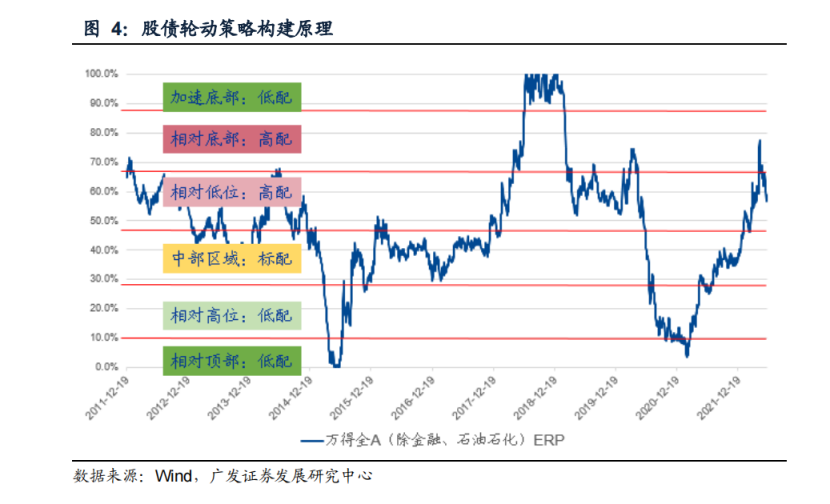

对此有分析人士指出,当前券商板块反弹的原因还是在估值层面,券商处于超跌状态,PB、PE估值均处于历史底部,仅略高于2018年时的估值水平,但当前市场景气度与风险程度、券商资产质量均优于2018年。随着稳增长政策逐步叠加,板块有望迎来反弹行情。

另外A股今日能实现大逆转的原因还在于当前中外市场面临的核心矛盾不同,决定了中外市场政策走势截然相反。

从估值端而言,国内市场在前期较为深度的回调后,目前的平均估值水位并不高,并已逐步显示出中期价值。从资金面来看,目前市场的主线清晰,无论从市场整体情绪还是盘面上的赚钱效应均明显回暖。

美股或正在面临一场超级风暴

A股近来韧性十足,但美股的日子就有些并不好过。

昨晚美股的更是上演了黑色星期一。恐慌指数飙升、三大指数遭重挫、美债收益率倒挂等现象集体上演。

美东时间周一,美股三大指数集体低开,之后,跌幅显著扩大,最终大幅收跌。

截至收盘,道琼斯指数跌2.79%,报30516.74点,较历史高点下跌约17%;纳斯达克综合指数跌4.68%,报10809.23点,较历史高点下跌超33%;标普500指数跌3.88%,报3749.63点,为2021年3月以来的最低报价,较历史高点下跌超21%,进入技术性熊市。

值得注意的是美股盘中,有美联储“喉舌”之称的《华尔街日报》发文称,美联储考虑在本周三加息75个基点,高于预期的50个基点,这引发美股市场在收市前半小时触及低点。

与此同时,据券商中国报道,还有一个危险的信号来自美国国债市场。

美国各期限的国债收益在当地时间周一集体飙升,其中,对货币政策更敏感的两年期美债收益率一度飙升近37个基点,至2007年底来最高,一度超越10年期美债收益率;另外,五年与十年和30年期美债收益率曲线、两年和30年期曲线均已出现倒挂。这意味着,美国经济衰退的风险急剧升温。

高盛在最新的报告中指出,如果经济出现收缩,美股将迎来一场巨型风暴。

以上种种,背后都有一个共同的导火索就是美国持续新高的通胀。需要指出的是居高不下的通胀或将使得美联储别无选择,只能更为激进的加息。

A股后市展望

美国通胀问题持续发酵,美联储激进加息或难以避免,投资者也是疑惑A股能否持续走出相对独立的行情。而从今天A股的表现看,A股韧性十足。

招商证券首席策略分析师张夏表示,5月社融数据超预期,当前国内流动性充裕,经济复苏预期相对确定,加上出口也超预期,国内经济形势持续好转。另一方面,全球通胀压力加大,欧盟和美国的货币政策或更加紧缩,全球股市同步大跌。在此情况下,A股甚至可能成为全球资本的避险市场。

至于后市,国盛证券则表示,在近期海外股市大幅回调中,A股市场走势相对独立,展现出较强韧性,而市场强度超预期的背后是投资者对政策落地和估值修复的信心提升。

随着信用条件的宽松和复工复产加快,投资者信心提升的过程尚未结束,指数上行的空间也有望进一步的打开。而本周联储的货币加息缩表节奏或影响全球资本市场的节奏,A股如能继续保持较强的独立性,资金有望放量加速回流股市。

行业上,关注受益于国内疫情逐步改善的消费核心资产,包括必选属性强的食品饮料,消费刺激政策重点支持的汽车、家电等。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>