每经记者 黄小聪上海报道每经编辑 叶峰

犹记得3年前,首批带3年封闭期的科创主题基金成立,一转眼3年时间过去,这些基金纷纷迎来封转开。记者注意到,从业绩方面来看,这些基金存在着巨大的差异,表现好的收益翻倍,表现差的自成立以来的收益不到5%。

此外,除了这几只基金,还有一些2年期、3年期的科创主题定开基金,同样也有差异化的业绩表现,对于买到这些科创主题基金的持有人来说,显然是几家欢喜几家愁。

3年期科创主题基金迎来封转开

近日,广发、富国、鹏华等多家基金公司旗下的科创主题3年运作混合基金纷纷公告,封闭运作期届满,将转为上市开放式基金,并集体进行更名。

具体来看,自2022年6月10日起,鹏华科创主题3年封闭运作灵活配置混合的名称变更为鹏华创新动力灵活配置混合。

自2022年6月13日起,广发科创主题3年封闭运作灵活配置混合的名称变更为广发科创主题灵活配置混合;富国科创主题3年封闭运作灵活配置混合的名称调整为富国创新企业灵活配置混合;万家科创主题3年封闭运作灵活配置混合的名称调整为万家科创主题灵活配置混合。

还有自2022年6月14日起,华安科创主题3年封闭运作灵活配置混合的名称调整为华安智联混合。

回顾2019年,这些基金是第二批集体获批的科创主题基金,也是首批带有3年封闭期的科创主题基金,每只基金彼时均限售10亿元。

收益超100% VS 不足5%

不过经过了3年左右的时间运作,这5只基金却交出了截然不同的“成绩单”,wind数据显示,截至2022年6月9日,鹏华科创主题3年封闭运作灵活配置混合成立以来的回报为55.04%。

另外,截至2022年6月10日,广发科创主题3年封闭运作灵活配置混合、富国科创主题3年封闭运作灵活配置混合、万家科创主题3年封闭运作灵活配置混合自成立以来的回报分别为117.74%、94.64%、99.45%,这几只基金都交出了接近100%甚至是翻倍的的收益。

相比较而言,华安科创主题3年封闭运作灵活配置混合的表现要逊色得多,截至2022年6月10日,该基金成立以来的回报仅有4.97%,这样的表现确实很难让投资者满意,在该基金各大平台的评论区,都能看到投资者的各种不满情绪。

即使是按照5%的业绩进行估算,10亿元的规模,也仅为投资者赚取了约5000万元的收益,而从2019年成立后到2021年底,基金每年的管理费分别约为671万元、1284万元和1391万元,如果加上今年以来的管理费,相当于年均管理费在1300万元左右,3年收取的管理费累计约在4000万元左右。

部分科创主题定开产品表现不佳

除了这几只基金,2020年7月,市场上还成立了一批两年期或三年期的科创板主题定开基金,这批基金截至目前大多都是负收益,而且表现同样也有比较明显的差异。

比如成立于2020年7月28日的南方科创板3年定开基金,wind数据显示,截至6月10日,该基金自成立以来的收益为-17.05%;同样成立于2020年7月28日的汇添富科创板2年定开,截至6月10日,该基金自成立以来的收益为-2.69%。

还有成立于2020年7月29日的富国科创板两年定开混合,截至6月10日,该基金自成立以来的收益为-19.8%;同样成立于2020年7月29日的博时科创板3年定开,截至6月10日,该基金自成立以来的收益为-2.76%。

这些基金中,有的是2年定开,也即将迎来开放期,如果按照目前的业绩表现,也很难让投资者满意。

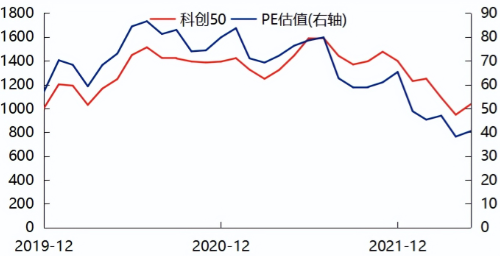

值得一提的是,科创50指数在2022年4月27日创下853.21的低点之后,截至6月13日,区间涨幅达25.38%,表现抢眼,让投资者对科创板的后市有着更多的期待。

展望科创板的前景,广发基金李巍表示,“从成长性来看,2021年年报及2022年一季报数据显示,不管是营业收入还是净利润,科创板的成长性优于其他市场。从外资持续流入科创板、公募机构提高科创板占整体权益配置仓位比例来看,科创板的影响力及吸引力仍在持续提高。”

而具体到配置方向上,李巍坦言:“重点关注四条主线的投资机遇。一是仍处于高景气度的军工行业;二是需求有望保持快速增长的光伏和新能源车产业链;三是国内企业竞争优势在加强的景气行业CXO;四是以医美、医疗服务、具有国际竞争力的高端医疗器械等为代表的医药细分领域。”