来源:砺石财经

借助利好消息,药明康德(维权)大股东发布巨额减持计划。在这一充满争议减持计划的背后,是药明康德长期逻辑的悄然改变。

李平 " 作者

华生 | 编辑

1

黄雀在后

一面出利好消息,一面又大力减持,CXO赛道龙头企业药明康德再次卷入风口浪尖。

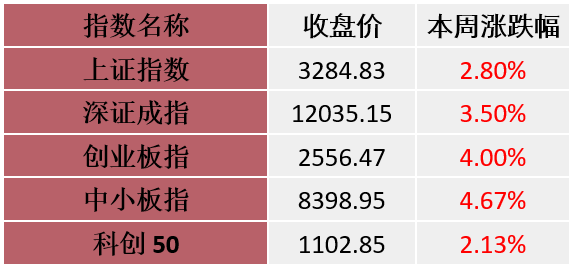

6月5日晚间,药明康德发布公告称,截至公告日,公司在上海地区的生产经营活动已基本恢复正常。公司预计2022年第二季度收入仍将实现此前公告的63%-65%的增长,公司继续对2022年全年实现收入增长65%-70%的目标充满信心。

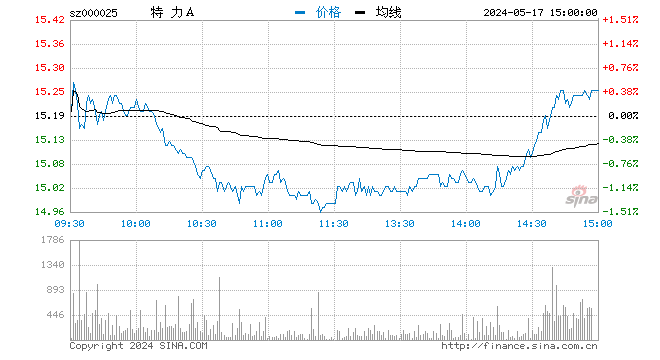

消息公布次日,药明康德股价大涨9.25%,总市值重回3000亿元上方。而在公告之后的五个交易日内,药明康德股价周涨幅达到14.1%,总市值增长370亿元。

今年以来,药明康德对于公司业绩预告格外重视,且对公司业绩的高速增长充满信心。

早在3月9日,药明康德就在《2022年1至2月主要经营数据公告》中披露,“公司预计2022年第一季度收入同比增长将达到65%-68%。展望全年,公司收入同比增长有望达到65%-70%”。

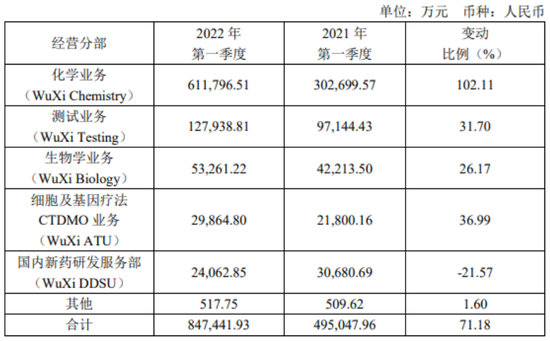

4月26日发布的一季报显示,药明康德一季度实现营业收入84.74亿元,同比增长71.18%,业绩增速超出了此前的业绩预告上限。与此同时,药明康德表示,基于公司在手订单情况,如果上海疫情在4月底得到有效控制, 公司预计2022年第二季度仍将实现63%-65%的高速增长,公司也对2022全年实现收入增长65%-70%的目标充满信心。

药明康德总部位于上海外高桥自贸区,上海地区3月末因为新冠疫情而封城。因此,药明康德特意强调了公司第二季度经营业绩展望以公司目前在手订单情况为基础预测,并以全球新冠病毒疫情稳定或改善(特别是上海疫情在4月底得到有效控制)为前提。

但较为蹊跷的是,上海全面恢复正常生产生活秩序是从6月1日起,与药明康德在一季报中提出的4月底产生较大差异。那么,药明康德为何仍在6月5日公告二季度收入将实现63%-65%的增速,并继续对2022年全年实现收入增长65%-70%的目标充满信心?

答案似乎与实控人的减持计划有关。

6月10日晚,药明康德发布公告称,公司实际控制人控制的股东及与实际控制人签署一致行动协议的股东计划根据市场情况,自7月4日后的不超过90日期间内合计减持不超公司总股本3%的A股股份。以药明康德6月10日收盘市值计,上述减持市值最高将达91.2亿元。

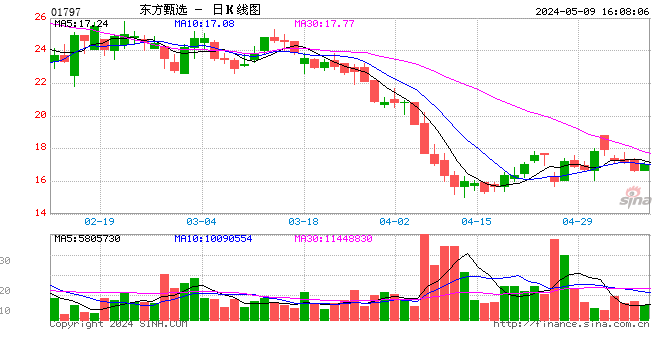

自去年7月中旬以来,药明康德股价便持续调整,从171元的高位跌到今年2月中旬最低81.3元,期间最大跌幅超过50%。这其中,股东的大比例减持就是一个重要原因。

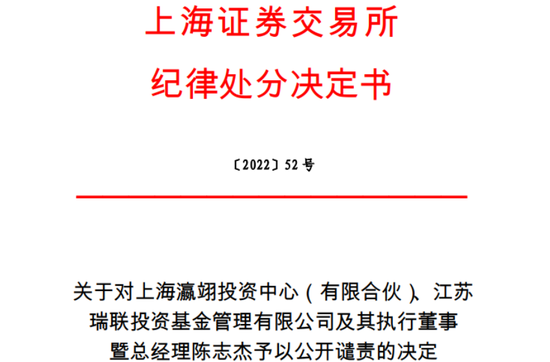

5月13日晚,药明康德发布公告称,股东上海瀛翊因涉嫌违法违规减持公司股票28.94亿,被证监会处以2亿元的罚款。

资料显示,上海瀛翊属于药明康德IPO首发原始股东,共持有药明康德2053.83万股,占药明康德总股本的0.8381%。根据上市日起三十六个月内不减持承诺,2021年5月10日上海瀛翊所持药明康德股票禁售期满解禁。

5月10日,也就是刚过解禁期,上海瀛翊的执行事务合伙人江苏瑞联投资基金管理有限公司执行董事、总经理陈志杰向工作人员下达了减持药明康德的指令。最终,2021年5月14日至6月7日之间,上海瀛翊通过上海证券交易所集中竞价交易系统累计减持药明康德合计1724.97万股,减持价格为143.49-176.88元/股,减持总金额达28.94亿元。

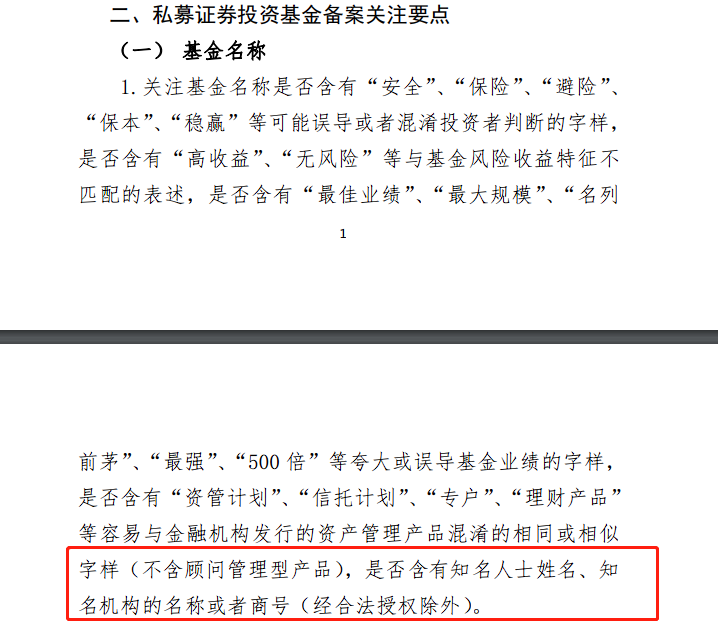

根据《行政处罚告知书》,上海瀛翊此次减持首次公开发行前股份,未能按其前期作出的承诺提前15个交易日向证券交易所报告备案减持计划及公告,未能预先披露减持计划,直至2021年6月12日才就相关股份买卖情况履行信息披露义务,违规减持股份金额巨大、情节严重。

值得注意的是,减持之前,上海瀛翊曾与药明康德实际控制人李革签署了投票委托书,将其全部股权对应的表决权委托给药明康德的创始人兼实控人李革行使。由此不难看出,上海瀛翊与李革关系匪浅。

或许是接受了上海瀛翊2亿元罚款的教训,药明康德实控人本次减持主动披露了减持计划,但又在减持计划披露之前频发“利好”消息。回头再看药明康德所谓“对2022年全年实现收入增长65%-70%的目标充满信心”之表述,其借助利好减持的用心昭然若揭。作为曾经的10倍大牛股,药明康德如此操作,将遭遇投资者持续诟病。

2

崛起之路

上个世纪60年代以来,随着FDA对药品审查的不断趋严,制药企业新药的研发成本持续攀升。尤其是在“双十定律”与“专利悬崖”的约束下,创新药研发愈发面临到投入高、周期长、投资回报率越来越低的困境。在此背景下,一些大型药企开始将医药研发的部分环节进行剥离并外包给更为专业的组织机构,这就促使了合同研究组织(CRO)行业的应运而生。

CRO的全称为Contract Research Organization,是指代表客户在药物研发过程中负责全部或部分的科学或医学实验的学术性或商业性组织。作为制药企业可借用的外部资源,CRO可在短时间内迅速组织起一个具有高度专业化的和具有丰富临床研究经验的临床研究队伍,并能降低整个制药企业的管理费用,大大提高效率。

20世纪80年代,越来越多的美国药企开始将部分工作转移给CRO企业完成,CRO行业迎来了快速发展期。自20世纪90年代以来,随着大型药企业务全球化布局的持续推进,CRO产业开始向发展中国家转移。

1996年,美国国际研发外包服务企业MDS Pharma Service在我国投资设立了国内第一家真正意义上的合同研究公司,从事新药的临床试验业务。随后,美国Quintiles(昆泰)、科文斯等行业巨头也纷纷在中国成立分支机构,带动了中国CRO产业的发展。

2000年,药明康德与万全阳光的成立,意味着本土CRO行业的发展拉开了序幕。此后,泰格医药、博济医药等公司相继成立,中国本土CRO企业迎来萌芽期。这其中,药明康德发展最为迅速,已成为中国CRO行业的绝对龙头。

药明康德成立于2000年,由美国哥伦比亚大学有机化学博士李革所创立,属于最早一批成立的本土CRO企业。在回国之前,李革曾在Pharmacopeia工作期间担任科研和管理职位,并主导了多项与美国各大制药公司的合作项目,这对早期的药明康德打开美国市场提供了帮助。

凭借先发优势与创始人技术背景及资源,药明康德在成立5年后化学服务规模就做到了全球第一,大型制药企业客户资源超过80家,包括辉瑞、礼来、诺华等全球排名前十位的巨头药企。

2007年8月,药明康德成功在美国纽约交易所上市,成为中国内地药品研发服务外包业赴美上市第一股,市值突破10亿美元。在此之后,由于中概股遭遇做空危机,药明康德在美股表现并不理想。

2015年,药明康德宣布私有化退市,当时市值约为33亿美元,约合人民币210亿元。此后,公司被拆为三大类业务分别上市。2018年5月,主营业务为小分子化学药发现、研发及生产的药明康德上交所主板上市。

凭借创新药制度红利、产业链一体化优势和本土化成本优势,回A上市的药明康德业绩迎来高速发展期。数据显示,2018年-2021年,药明康德营业收入由96.14亿元增长至229.02亿元,扣非净利润由15.59亿元增长至40.64亿元。三年之内,药明康德营收、净利润均实现翻倍增长。

与此同时,药明康德股价在二级市场上也受到投资者追捧。尤其是去年,在医药板块整体下挫的背景下,以药明康德为首的CRO板块却逆势而上。去年7月,药明康德股价攀升至172.49元的历史新高,总市值突破5000亿元,力压恒瑞医药成为A股市值最大的医药企业。

不过,过快上涨的股价也引发外界对药明康德估值泡沫的担忧。尤其是去年7月份,药明康德滚动市盈率(TTM)已经达到120左右。对比来看,全球CXO领头羊查尔斯河实验室(Charles River Laboratories, Inc., CRL.N)市盈率尚不足30倍。或许正是估值过高这一原因,才促使上海瀛翊对药明康德疯狂减持。

不过,股东减持行为只会对短期投资者情绪造成一定冲击,但对公司基本面不会产生影响。前文已经提及,自去年7月中旬以来,药明康德股价从171元的高位跌到今年2月中旬最低81.3元,期间最大跌幅超过50%。

究其原因,除了股东减持因素之外,曾经支撑药明康德业绩稳定增长的几大因素都有了些微妙变化,进而导致部分投资者对其投资价值产生了较大争议。

3

价值争议

CRO又被称为医药研发“卖铲子”行业。就淘金者而言,无论有没有挖到金矿,都要付买铲子的钱。同样,无论新药开发成功与否,CRO都可以获得稳定收入。因此,相比风险极高的创新药研发企业,CRO公司业绩确定性强,无论是医药大厂、还是创新性公司,都需要与CRO企业密切合作。

政策红利一直是CRO行业快速发展的一个关键因素。2015年-2017年,国家出台多项政策鼓励生物医药产业发展,推动MAH(药品上市许可持有人)制度、加入ICH(人用药品注册技术国际协调会议)两项关键工作,国内创新药迎来快速发展期。

政策红利之下,百济神州、君实生物等为代表新型创新药企也日益受到资本的重视,融资状况大为好转,新型Biotech公司也成为医药研发外包服务的重要需求方。由此可见,CRO企业虽是“卖铲子”的角色,政策红利才是促进淘金者挖掘“金矿”的重要推动力量。

不过,随着资本的大幅介入,国内创新药研发逐渐呈现出过热的迹象。一方面,me-too药物研发过多,真正的创新药研发数量有限;另一方面,创新药靶点同质化竞争愈加激烈、研发投入过度投向热门靶点等问题。

2021年7月2日,CDE(药品审评中心)一则“关于公开征求《以临床价值为导向的抗肿瘤药物临床研发指导原则》”的通知,强调药物研发要“以患者利益为核心,以临床价值为导向”。根据这一政策,有关临床对照试验选择的BSC变化直接降低了me-too药物上市的可能性,从而影响新药公司产品立项数量,进而将减少CXO公司可获得订单数目。

消息发出当日,药明康德大跌7.71%。而今年一季报数据显示,药明康德国内新药研发服务分部实现销售收入2.4亿元,同比下降22%,环比下降25%。

资料显示,药明康德的国内新药研发服务部主要为药企提供以IND申报为目标的一站式新药研发服务平台,专注于为中国药企赋能研发小分子一类新药。因此,国内新药研发服务部收入的下降意味着正式确认国内小分子me-too药物开始出清,CDE新政冲击开始显现。

从营收构成上看,药明康德75%左右的营收主要来自境外市场,其中美国市场收入占比超过50%。因此,除了国内政策风险之外,药明康德还面临到中美贸易摩擦风险。

去年12月,美国商务部宣布将几十家中国单位加入“实体名单”,其中包括一些生物科技公司,一度导致药明康德股价暴跌。但最终发布的实体名单并不包括生物医药公司或CDMO公司,而是军科院及下属11个研究所被列入。

今年2月,药明生物和药明生物(上海)被列入美国商务部工业与安全局(BIS)挂网公开新一批的“未经核实名单(Unverified List,简称UVL)”。一旦被列入此名单,实体企业将被美国商务部严格监管,并导致高端设备、制剂、原料进口的难度增加。受此消息冲击,次日药明康德股价一字跌停。

此外,CRO行业具有明显的“劳动密集型“特征,而国内工程师红利成为中国本次CRO快速发展的一个重要因素。数据显示,国内药企研发岗位的入职年薪约为发达国家的四分之一。因此,相比跨国CRO而言,药明康德等中国本土CRO公司成本优势突出。

不过,随着国内用工成本的不断上升,药明康德开始面临到人力成本上涨所带来的成本压力。2021年,药明康德营业成本同比增幅为42.32%,明显超出公司营收增幅(38.50%)。这其中,直接人工成本达到64.14亿元,同比增长44.77%。

随着人力成本的不断攀升,药明康德毛利率水平已经连续4年出现同比下滑。数据显示,2017年-2021年,药明康德综合毛利率已经由41.83%下滑至36.28%,4年内毛利率下滑了5.5个百分点,盈利能力逐年下滑迹象明显。

过去几年,跨国大型药企研发外包渗透率的提升、发达国家向发展中国家产能的转移及国内中小型生物科技公司需求的快速增长一直是驱动国内CRO行业快速发展的三大驱动因素。

但从以上分析可以看出,“未经核实名单”、“实体清单”等政策风险愈发让过度依赖海外市场及境外原料供应的药明康德面临到较大的经营不确定因素,国内人力成本的上升则让本土CRO企业成本优势不再,而国内创新药研发新政的推出又将对新型Biotech研发外包服务需求产生不利影响。

因此,上述CRO行业三大驱动逻辑均面临到压力和挑战,药明康德实际控制人控制的股东及与实际控制人签署一致行动协议的股东大额减持计划也就不难理解。然而,减持之前却要频发利好来刺激股价,这终究很难让投资者感到信服。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>