作者:唐朝

第4章:股票收益的来源

对于股票收益的来源,本杰明·格雷厄姆在他的传世名著《聪明的投资者》中是这样说的:

持有上市公司股份的人实际上拥有双重身份,并且他可以在两者之间自由选择更有利于自己的方式。一方面,他的地位类似于非上市企业的少数股东或匿名合伙人。这时候,他的投资回报完全取决于企业的利润或企业资产价值的变化。通常情况下,他会通过最新的资产负债表来计算自己享有的净值,并以此为依据计算自己在这家非上市企业里所持有的股权价值。

另一方面,上市公司股份持有人还拥有一份证书,一份印刷好的股票凭证。他可以在不同的时间,按不同的价格随时将其卖掉,该价格往往大幅偏离资产负债表记录的账面净资产值。

如果我们进一步将持有上市公司股票所带来的投资回报分拆观察,会发现它给股东带来收益的来源,比格雷厄姆说的收益来源还多一种,即共有三种:

①企业经营增值;

②企业高价增发新股或分拆下属子公司IPO融资;

③股票投资者情绪波动导致的股价无序波动。

前两项是市场参与者购买的目标资产发生变动;第三项则是市场参与者之间以企业股权为筹码的博弈,与企业无关。

一、企业经营增值

一个国家的经济运行结果一般以GDP衡量。GDP是国内生产总值 Gross Domestic Product的英文缩写,指一个国家或地区一年内(或其他周期,例如一个季度内)所生产出的全部最终产品和服务的交易价格总和。正是这些产品和服务,提供了人们吃穿用住行以及社会扩大再生产所需。

人口的增长、土地等资产的自然产出、分工的细化、科技的发展、贸易规模的扩大、劳动生产率的持续提高等,都在推动GDP持续增长。纵观人类发展史,特别是近现代史,我们可以清楚地作出判断,除了个别极端的短暂时期,由于某些政治经济或宗教的极端情况导致人类文明和经济倒退,其他时间里人类社会所创造的产品和服务是持续增长的。

产品和服务是人的产出,也由人或人的集合体分享。按照主体区分,参与创造和分享GDP的集合体可以大概地分类为:资本、劳动者和政府。在现代经济中,GDP只有少量以个人、家庭或政府为单位统计,大部分是以企业为单位统计的。资本主要以企业为载体,与劳动者合力创造财富,政府则通过税收的方式以类似干股合伙人的身份分享企业和劳动者创造的财富。

在分享过程中,政府通过税收分成的比例大致稳定。资本和劳动者之间的分成比例,会因为不同时期各自的供求关系变化而产生此起彼伏的波动。但由于企业这种经济组织是资本和劳动力为获取超额利润而组成的,它通过深化分工、专业化协作,以及配套对利润的激励机制和对损失的惩罚机制,通常比个人、家庭或政府有更低的交易费用①;因此,在现代经济中,将所有企业视为一个整体,其长期盈利能力是高于或至少不低于劳动力回报的。这样,我们就能得出一个结论:整个社会所有资本通过企业这个载体,创造并分享整个国家的GDP,其长期增速至少不低于GDP增长速度。

整个国家的所有企业中,只有一部分是上市公司。虽然上市公司并非全部是优秀企业,但由于有利润、盈利能力、后续融资可能、上市费用支出等多种门槛的筛选,加上便利的融资渠道及股市交易,带来的相关广告效应,总体来说,上市公司的盈利能力高于全社会所有企业的平均水平。无论是中国证券市场30多年的运行情况,还是发达国家更长时间的实践,都证明了这一点。

比如,沃伦·巴菲特1977年曾经在《财富》杂志上发表过一篇文章,题目叫《通胀是怎样欺骗投资者的》,文中谈到,上市公司的净资产收益率(ROE)长期以来都很稳定地保持在12%左右,无论是高通胀时期还是低通胀时期。原文如下:

二战后的10年,一直到1955年,道琼斯工业指数里的公司的净资产收益率是12.8%;战后的第二个10年,这个数字是10.1%;第三个10年是10.9%.财富500强数据显示了相似的结果:1955-1965年净资产收益率11.2%,1965-1975年11.8%,有几个特殊年份里非常高(最高值是1974年的14.1%)或者非常低(1958年和1970年是9.5%).但是,过去这些年,总体上,净资产收益率基本维持在12%左右的水平,无论是高通胀时期还是低通胀时期。

国内也有研究表明,1995-2014年的20年跨度里,我国全部企① 对这部分内容感兴趣的朋友,可以阅读诺贝尔奖得主、新制度经济学鼻祖罗纳德·科斯的《企业的性质》这是他1991年被授予诺贝尔经济学奖的主要贡献。业的净资产收益率保持着年均近10%的水平,而同期上市公司的净资产收益率则实现了年均大于12%的水平-别小看2%的收益率差距,20年时间里,12%收益率资产赚到的利润是10%收益率资产所获利润的150%多。这意味着,如果买下全部上市公司,将能够获得超越全社会所有企业的平均收益率。

接下来我们还可以更简单地推理:所有上市公司中净资产收益率高于12%的优秀企业,其盈利能力会高于上市公司整体平均水平。这看似一句废话,往往被人忽略。但这句废话意味着,如果将所有ROE>12%的企业视为一个整体,它的盈利能力>所有上市公司的平均水平>全社会所有企业的平均水平≥国家名义GDP①增长速度>国家实际GDP增长速度。这其实就是号称世界头号“股神”的沃伦·巴菲特持续六十多年分享和实践的投资体系的全部奥秘。这套投资体系被太多人弄复杂了,其实它的内容很简单。

巴菲特只不过认为:①优秀的企业能跑赢社会财富平均增长速度,就好比班上的前三名成绩会高过全班几十人的平均成绩一样明显。②如果能够以合理乃至偏低的价格参股一个或多个优秀企业,长期看,财富增长速度会超过社会平均增长速度。古今中外有不计其数的成功商人都是这么干的,毫不神秘,也不难懂。③他找到了“市场先生”这个经常提供更好交易价格的愚蠢对手。④他很早就发现并利用了保险公司这个资金杠杆。

于是,“股神”就这样炼成了。对我们普通投资者而言,接触第四条的机会可能很少,但只要理解了前三条,专心寻找优秀企业,等待合理或偏低的价格入股,也许我们永远也成不了巴菲特,但要想不富也是很难的。

二、融资增值

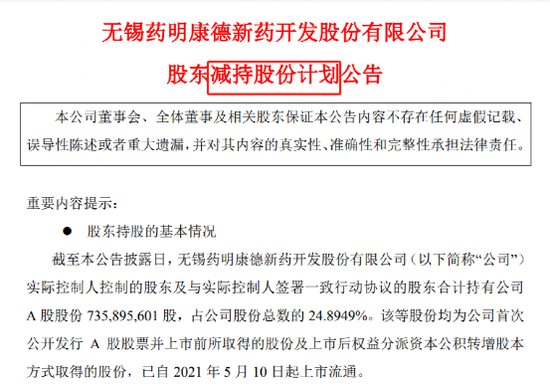

持有上市公司股票,还有一项融资特权。当上市公司高价增发新股或者拆分某部分资产独立上市融资时,新股东的投入通常会提升原股东的收益率。

在我国股票市场,首次发行新股上市以及上市后的增发新股,基本上是以远高于净资产的价格发行,给原始股股东或老股东带来巨大的投资回报,是非常常见和容易理解的事情。至于拆分旗下资产或子公司独立上市,虽然国内还不多,但道理上就是将公司的某一块资产拨出来单独上市。股份公司原股东作为一个整体,扮演了下属子公司拆分上市时的原始股股东角色,获得巨大的财富增长也不难理解。

不过,必须要补充一点,上面说高于净资产值融资会增加企业净资产,但并非意味着高于净资产融资,老股东就一定是划算的。

我们假设一个极端例子来说明。贵州茅台2013年市价100元的时候,每股净资产约40元,总股本10.38亿股。假如当时茅台意图向某新股东增发3亿股,每股120元(新股东投入360亿元,总股本变成13.38亿股),增发价不仅是净资产的3倍,也高于市价20%.如果孤立地从增加净资产就占便宜的角度看,似乎120元定向增发挺划算,股东们应该投赞成票。

然而,从公司所有权角度看,老股东相当于给茅台公司定价1605.6亿元(120x13.38),新股东出资360亿元买走22.42%的所有权(3÷13.38x100%≈22.42%).然而,2013-2020年,茅台公司现金分红就合计1035亿元,新股东持有22.42%股份,可以通过分红得到现金约232亿元。

同时,截至2020年末,茅台公司市值25752亿元,新股东拥有的22.42%股份对应市值超过5770亿元。新股东2013年投入360亿元,到2020年末变成超过6000亿元(现金分红232亿元+持股市值5770亿元)。

我们也可以抛开市值,将茅台公司看作未上市公司,只去看它的经营利润。从2013年到2020年,茅台公司总共赚到净利润合计2129亿元,持有22.42%的新股东将拥有其中的约477亿元。未来公司每年还要赚数百亿元乃至更多的现金,每年都有22.42%的利润是属于新股东的。伴随持有期的拉长,新股东获得的回报完全是一个天文数字。

无论是已经实现的6000亿元还是从未上市公司的视角看待的天文数字,这些回报原本都是属于老股东的,却被新股东通过“高”价认购增发新股,只付出360亿元就从老股东口袋里永久性地“买”走了。

以上是题外话,老唐只是想通过这个数据特别说明一个道理:高于净资产的融资以及高于当前股价的融资,不一定就是对老股东有利的。只有明显高于企业内在价值的融资,才会真正对老股东有利。至于什么是企业的内在价值,本书第二篇会细谈。

三、短期内股价的无序波动

总体来说,上市公司本身大体是希望股价上涨的。因为股价上涨一者利于公司的市场形象;二者利于后续再融资时,出让更少的股权换取企业发展所需的资金;三者利于股权激励,可以以更小的代价激发员工的工作积极性;四者利于回报最初的风险投资者。股市的高回报会刺激产生更多的早期风险投资,会推动社会进步、科技进步和生产力提升。

但股价的涨跌,从来不是上市公司的意图能够决定的。它是由市场成千上万的参与者,用自己口袋里的真金白银或买或卖博弈出来的。这成千上万的人,头脑里的想法也是成千上万,因此股价很可能由于任何一个人或一群人的情绪波动,出现完全无序的波动。这种无序波动造成的股价高低变化,是股市回报的第三种来源,也是股市最直观、最诱惑人的回报来源。

自股市诞生几百年来,无数顶级聪明人花费心血,力图找到股价波动的规律。理论上说,只要找到一种把握股价波动的方法,哪怕每个月高抛低吸能赚10%,靠10万元本金就可以在10年零1个月内变身百亿富豪,登上《福布斯》排行榜--10万x1.1121≈101.98亿元。然而,无数聪明人通过无数理论和实践,总结出的各类关于短期股价波动的技术图形或指标工具,可谓汗牛充栋,却没有任何有效的证据,能证明曾经有某人通过短期股价波动发家致富。

有“华尔街教父”“证券分析之父”之称的本杰明·格雷厄姆,不管在《证券分析》还是在《聪明的投资者》里,都写下了清晰的嘲讽或批评投机者的言辞。

在《证券分析》里他说:“投资者是否应当设法对市场趋势作出预测,努力在上涨开始之前,或者在上涨初期购买,并在下跌之前卖出?在这里我们可以武断地说,没有任何一名投资者拥有这种时机选择能力。”

在《聪明的投资者》里他说:“这类所谓的“技术面方法”几乎都引用了一项原则,即某只股票或行情已经上扬,所以应该买进;某只股票或行情已经下跌,所以应该卖出。这完全违背了商业常识,这种方式几乎不可能在华尔街获得持续的成功。根据我们在股票市场超过50年的经验与观察,我们不曾见过任何人依照这种所谓跟踪趋势的方法获得持续的成功。我们毫不犹豫地提出一个论点:这种广为人知的所谓投资方式,错得相当离谱。”

以这两本书的广泛流传程度和在投资界的地位,几十年来居然没有一位市场人士拿出任何有效的数据和实战案例,来驳斥格雷厄姆的“武断”结论,也真是一个奇迹。

英国剑桥大学国王学院切斯特基金管理人、宏观经济学之父约翰·梅纳德·凯恩斯,也曾亲笔写下这样的观点:“浮动盈亏的日常波动显然只是一种暂时的、无足轻重的现象,但它却很容易对市场人士产生过度甚至荒谬的影响。”“我们从来没能证明,有人可以利用经济周期的循环,大规模地买卖股票持续获取利润。经验证明,依据经济周期大规模地买进卖出是不可行的,也不可取。试图这么做的人,不是卖得太迟,就是买得太迟,或者干脆买卖都太迟。”

关注投资&理财

个人理财策划:hongheFP(宏赫臻财)

研究便捷入口:hongheRS(宏赫研究)