面对市场,面对我们的投资标的和资金,当我们思考是否应该投资时,一定会想知道,未来可以赚多少钱?需要多长时间?前者对应投资中的空间,后者对应投资中的时间。思考时间与空间的关系,“以时间换空间还是以空间换时间”,是决策模式中的两种形态。

在爱因斯坦提出的相对论中,时间和空间都并非割裂且静态存在的,时空关系是相互影响的,这一开天辟地的理论颠覆了经典力学下人类社会世界观的认知。其实,这一理论拓展到更宽的领域,或许也同样成立。

假设资产价格为A,投资时间为T,投资收益为F(A),从人性的角度,我们希望能够用最短的时间取得最大的收益,数学表达则是求F(A)=A‘-A的极值,不同的投资策略,会有不同的解法,而投资策略的组成,就是对时间和空间的理解。

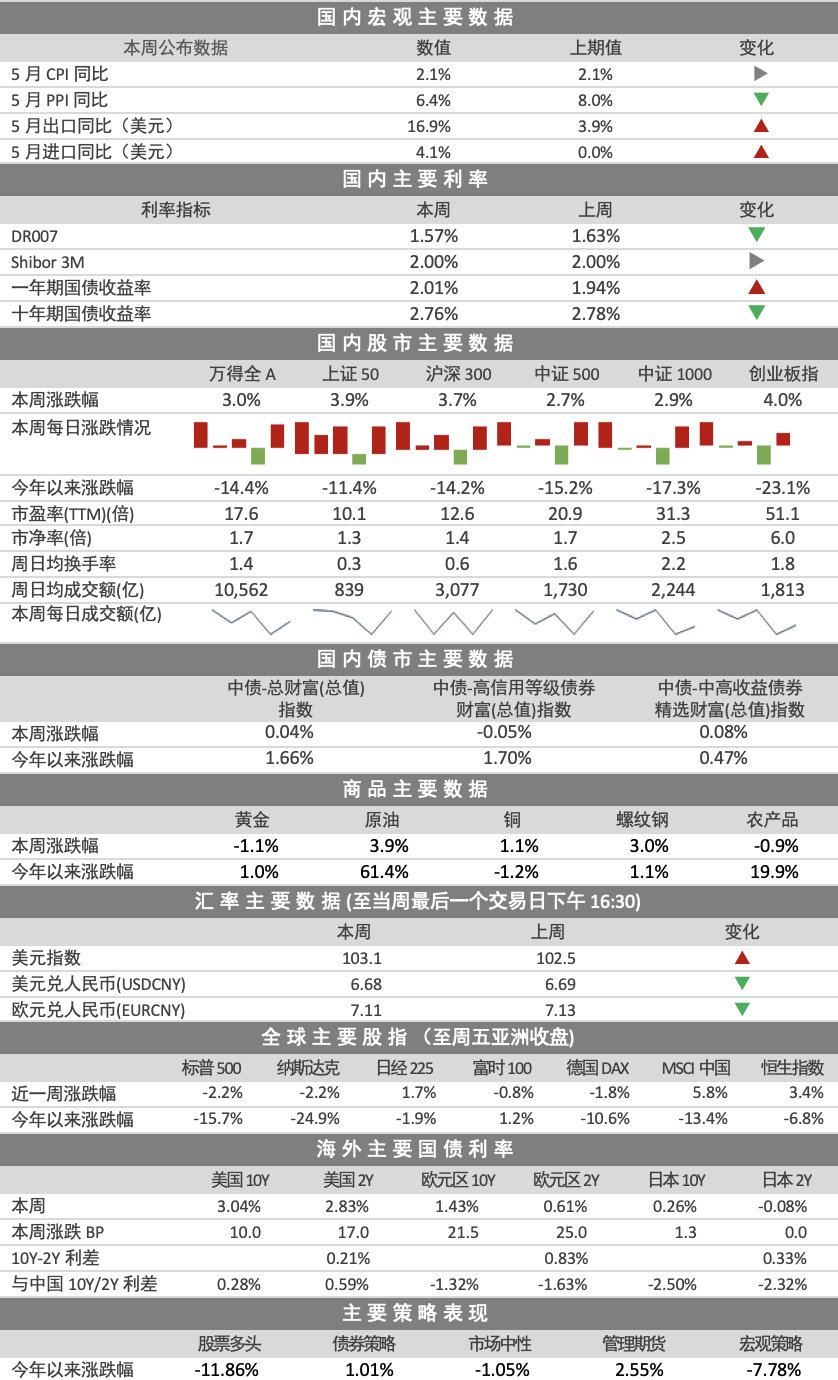

我们以基金投资为例,对于基金来说,影响基金净值变动的主要因素是底层资产价格的变动和基金经理投资行为。基金底层资产方面,以股票为例,股票价格为何会波动?从长期来看,企业股票所反映的是企业的所有权,因此企业长期的赚钱能力是其股价的基础。在企业非上市的情况下,企业股东的回报完全取决于一家公司的经营成果,这时股东回报=企业分红+再投资收益。通过测算Wind全A指数走势与成分公司ROE变化趋势,可以发现二者从长时间维度上二者基本接近,投资股票收益的空间拟合于企业业绩增长的空间。

数据来源:Wind,2004/12/31-2021/9/30

数据来源:Wind,2004/12/31-2021/9/30每季度Wind全A指数增速及Wind全A净资产增速(ROE)

但是,我们从上图中同样可以发现,股价经常出现偏离企业增长的情况,甚至远远超过ROE水平。这一原因归结起来是企业的经营周期与市场的交易周期是不相同的。

企业的经营,通常是以季度、年度甚至3年、5年规划的形式呈现,短期不会出现很大的变化,但是股票交易甚至可以以分秒级改变。不同投资者的评估周期不同,市场的不同预期对价格呈现的期待也不同,预期越多,价格波动越大。

举一个例子,某科技企业成长空间巨大,目前利润水平较低甚至亏损,如以十年维度来看,企业价值远高于当前,以时间换空间,付出比当前股价高的价格购买股权也是划算的,而对于当前持有股票的投资人,卖出股票可以提前获得未来的收益或者要卖出离场,交易就会发生,价格就会形成,当此类交易数量足够多,价格的变化也会足够大。因而短期来说,投资者的交易行为才是导致股价波动的主要因素。试想,当一个公司99.9%的股票处于锁定状态,0.1%的流通股完全可以脱离企业基本面高频成交,虽然价格不一定反映企业真实价值,但是会使得短期投资收益发生剧烈波动。

所以,时间长短不同,时间对于收益空间的影响机制也完全不同,时间越短,与资金流动、投资者预期越相关,不确定性越大;时间越长,股价变化影响因素越少,越拟合于基本面,确定性越高。

这也是为何长期资金、中大规模资金倾向于采用基于基本面判断的价值投资方法的原因,通过拉长时间减少短期不确定性,获得长期企业成长的收益空间,此之谓以时间换空间。

我们投资基金时,需要理解时间在不同尺度下对资产价格的影响,如果基金经理是以长维度时间评估企业,基民也需要匹配相应长的时间。如果是高频交易策略,那么“长期”似乎并非是最匹配的。从这个角度看,基金经理的长期策略和短期策略,同样也是时间对空间的改变。

以空间换时间,在兵法中经常体现为以退为进,存人失地,争取更长的抗争时间。正如前文我们讨论的,如果投资的目标是希望在时间T最小化的同时实现收益F(A)最大化,那么显然,以空间换时间的打法在投资中并不合适。但是,这样的情形在实际市场中并不罕见,例如对于某一类资产长期美好故事的过分迷信,相信其基本面会一直好下去且越来越好,而忽视估值已经泡沫,那么当泡沫破灭时,会承担较大亏损,有一些基本面确实优秀的公司假以时日确实可以涨回来,但是这个时间恐怕需要很长。

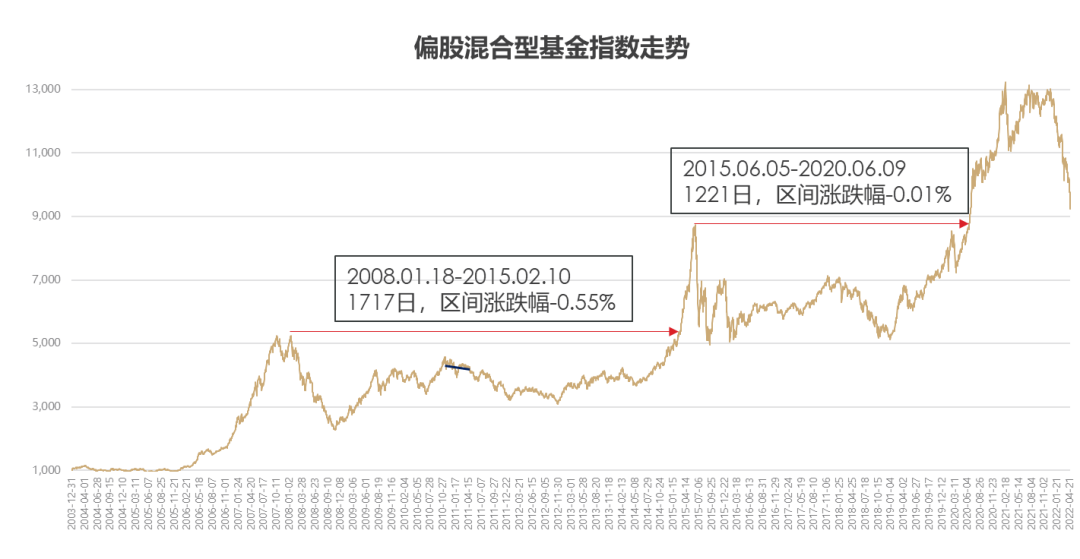

以偏股混合型基金指数为例,这一长期向上的资产,历史的高点在后续都被超越,但是,如下图所示,如果在最高点进场持有不动,会需要长达数年方可解套。所以,投资基金,牢记“树不可能长到天上去”,对于估值泡沫有所警惕,是避免“以空间换时间”的必要条件。

数据来源:wind,偏股混合型基金指数,

数据来源:wind,偏股混合型基金指数,统计区间:2003年12月31日-2022年4月26日

其实,时间与空间,对于基金投资者来说,二者的可选性并不相同。时间是必答题,空间是选做题,由于经济与市场周期的存在,好与不好的时光,对于我们来说,都是必须去面对的,可以说,只有在场时间足够长,遇到大跌几乎是必然事件。

在进行投资的时候,面对时间的力量,投资者显得极其渺小,只有顺应现在的时间,等待未来的时间。但是对于空间,是一个选做题,我们可以选择投资于不同资产,在同一时间中,不同的资产呈现出的投资空间不同,便是一种时空交融。

最完美的投资情况,是在最佳的时间中,我们在最佳的空间进行投资。这样,时间的力量和空间的力量就会形成一股巨大的合力,这种合力可能是乘法效应、是指数效应,而不仅仅是加法效应。当时间的力量和空间的力量一致爆发时,其能量是非常惊人的。在做投资时,大家最希望能够出现这种情况,也就是所谓的戴维斯双击。

如果无法实现最完美的时刻,那么,我们可以尝试更换策略。当一种资产空间不够完美,我们可以去寻求新资产新的空间,如A企业短期增长到了极限,未来发展空间缩小,我们可以再去寻找空间较大的机会;当在不可逆的下跌周期中,时间难以改变,我们可以尝试寻求阶段性的反弹机会,用空间“弥补”时间。

当然,这些策略之所以是不完美,除了无法形成时空力量最佳的结合,更是由于需要更强大的认知能力和心理素质,以及运气的眷顾。接受这些不完美,那么需要我们投资者降低预期,忍受波动,这也是投资的必修课。

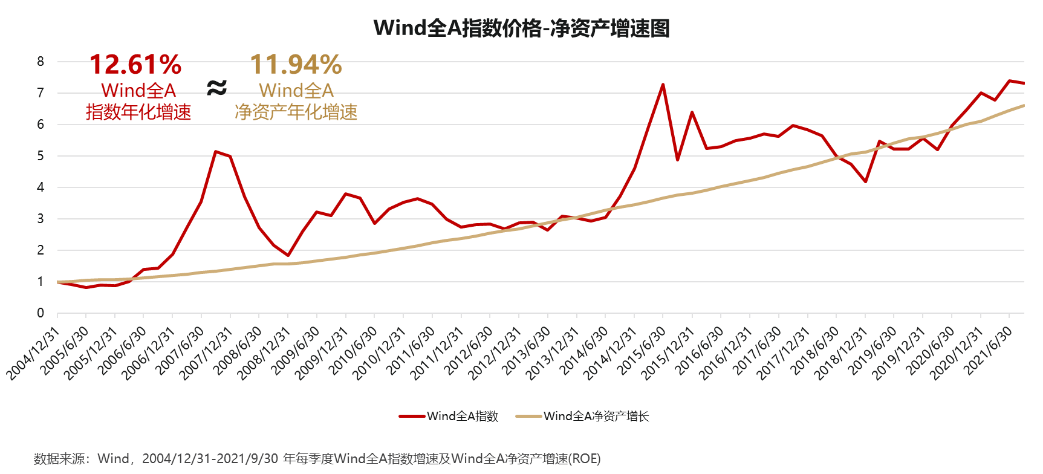

对于权益类基金来说,我们以股票市场动态市盈率作为其价格是否昂贵的基准,越贵的买入价格意味着越低的投资收益空间。

以Wind全A为例,选取2010.01.01-2022.06.01的数据,可以发现,当市盈率TTM接近标准差(-1)的区间时,往往是市场点位的底部区域,为未来收益奠定较大的空间基础;当市盈率TTM接近标准差(+1)的区间时,则是进入了收益空间较小的区域。在底部区域是否会立刻上涨,可以发现在2011.11-2014.09标准差(-1)以下,同样的,触达顶部之后也并非立刻回落。但是我们可以发现,在底部区域,虽然不会立刻发展,但由于价格便宜下行空间有限,对于投资可能会“输时间”但不会“输空间”,在某一个拐点会迎来时空一同向上的力量。在顶部区域,则有可能“输掉空间”之后需要长时间来弥补空间损失。

数据来源:Wind,

数据来源:Wind,测算区间:2010年1月1日-2022年6月1日

如何看待不同维度的时间,是一种智慧;如何分析不同资产的空间和发展前景,是一种格局。对于时间,我们强调上善若水,淡看春秋。对于空间,则是强调自强不息,需要在宽度、深度方面不断提升认知能力,既可以是拓展新的投资空间,也可以是发现原有的投资空间在不同时间维度上的变化。

从基金投资的目标上来说,空间是我们希望获得的投资收益,时间则是必然经历的过程,如果无法抓到时空最佳的拐点,那么“以时间换空间”把握好合理的市场投资区间,投资之后对于时间多一份从容,相信会迎来时空的礼物。