来源:少数派投资

当下最闪亮的“明星”当属科创板了。拿科创50指数举例,4月27日最低点853.21,6月6日高点为1130.76,这波反弹涨幅超过32%,而同期全A指数反弹16%,沪深300指数涨幅11%。从5月份涨幅来看,科创50指数涨幅9.31%,创业板指涨幅3.71%,沪深300指数涨幅1.87%,东财全A指数涨幅5.32%。

科创板的领涨也成功吸引到了市场的关注度,对未来的判断众说纷纭,有的观点认为是大行情的起点,并和2012年创业板的机会做了对比;也有观点倾向于“昙花一现”,今年的大幅解禁也成为担忧的重点。投资者们该怎么看待更为合理呢?

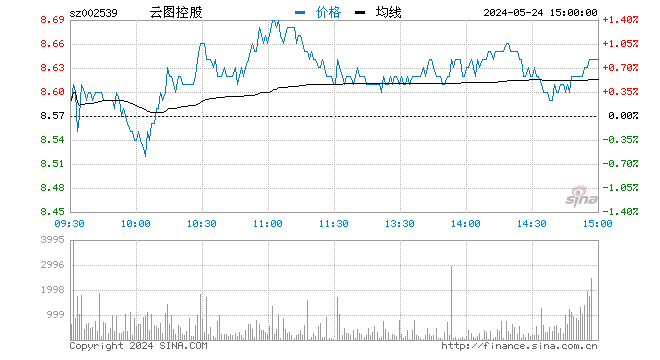

此轮科创板暴涨的一个重要诱因是市场上传言“门槛”要降低了,目前根据科创板对投资者门槛的要求,个人投资者证券账户及资金账户有的资产不低于50万元并参与证券交易满24个月。高标准的准入门槛,影响了流动性,而新申请参与创业板的资产要求只有10万。传言切中要点,引发了市场的热度,但是投资者也要保持冷静,未来什么结果并不确定,过度反应了这个预期对投资不是好事情。

很多卖方分析师综合的比较了当下的科创板和2012年的创业板,值得借鉴。

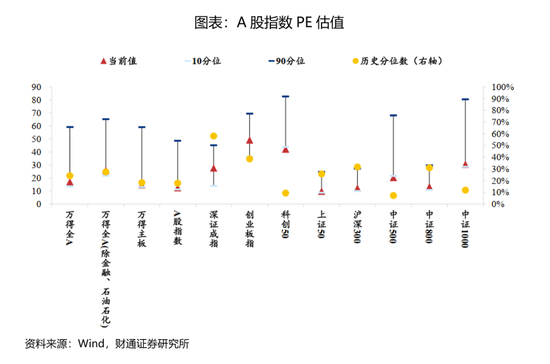

财通证券研究所6月5日报告对于A股指数估值的分类统计表明,科创50PE仍在低位,估值分位不到10%。

科创50PE为42.2倍,低于历史均值67.6倍,差距不到2个标准差;目前已触底反弹。

兴业证券研究所6月初的策略报告中观点认为,当前的科创板或许会类似 2012年创业板。在经历去年下半年以来的系统性调整后,未来随着海外扰动逐步褪去、国内的聚焦点从短期的“稳增长”、“防风险”重回长期“独立自主”、“高质量发展”,科创有望率先引领市场从底部走出,成为新一轮上行周期的引领者

研究表明,和2012-2014年创业板结构行情的背景环境有相近之处。

宏观环境:都经历了下行到企稳的过程,2012年当下更多的是阶段性的“稳增长”、“防风险”。

政策环境:聚焦转型升级,培育新动能。和创业板的定位和结构类似:顺应经济转型。科创板和当时创业板盈利状况:业绩领跑市场。

估值水平:达到创业板开板以来最底部。资金配置:2012-2013年,随着结构性行情展开,以及3年禁售期过去释放出更多筹码和流动性,创业板经历了一个从低配到显著超配的过程。

作为对比,当前科创板仍是机构低配、“人少的地方”,且加仓的方向明确。尤其是,2021年下半年以来,在科创板遭遇大幅调整的情况下,市场仍在逆势增配。

浙商证券研究所也认为科创板进入牛市初期,小荷初露尖尖角。首先,产业分布映射当前的先进制造业崛起,以半导体、新能源、云计算、国防和医药为代表;其次,盈利高速增长,结合Wind一致盈利预测22年和23年均超30%,与此同时估值触底,目前 PE-TTM 接近 2012年创业板水平;最后,基金配置较低,截止22Q1科创板占基金配置比约5%。

人无远虑必有近忧。科创板虽好,也不要“贪杯”。

科创板解禁高峰会在下半年出现。今年7月是科创板上市公司三年“大非”(即控股股东和实控人自股票上市之日起三年内不得转让首发股份)解禁高峰。2022年科创板限售解禁总规模是10857亿元,“大非”解禁约为4740亿元,占43.6%。其中今年 7 月解禁规模最大,达2151亿元。与此同时,2022 年科创板 “小非”解禁规模超 3800 亿元。2022年科创板一年“小非”解禁规模为3827亿元,其中今年 8 月解禁规模最大,达653亿元。

虽然解禁后也不代表很快会减持,但是对于投资者心理的影响也不容小觑。另外流动性是否真的改变有待验证,流动性不好的市场很可能很短暂,港股2021年初也只有几个月行情。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>