每逢市场大幅波动时,“市场底部”便成为大多数投资者孜孜以求的答案。

理论上而言,当市场在下跌周期到达低点时,意味着优质资产的价格可能远低于其内在价值,这种情况下未来预期收益率的概率分布会右移,也意味着更高的潜在收益率。

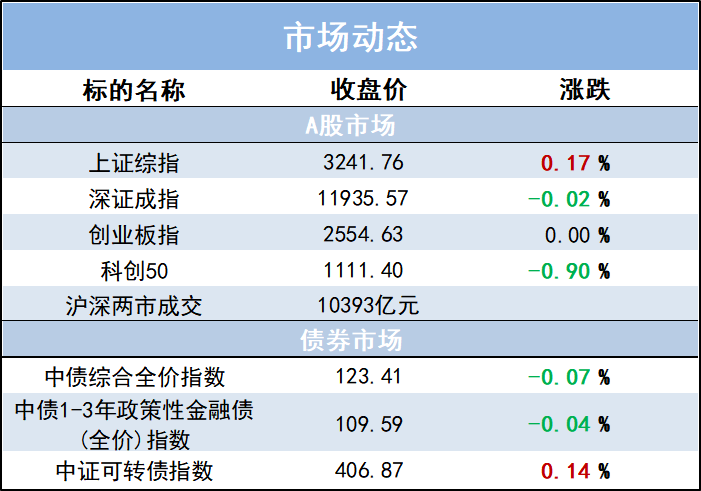

回顾历史, A股市场运行过程中伴随着大小波动无数,大幅下跌的周期中上证综指共形成5个历史底部位置,分别是2005年6月6日、2008年10月28日、2013年6月25日、2016年1月27日以及2018年12月27日。

图示,历次市场大跌均维持了较长的时间,同时下行探底过程的短期市场行情无章可循,其中包含市场短期反弹后的进一步探底。但另一方面可以看到,当市场真正触底反弹进入右侧之后,又往往迅速上涨并可能带来新一波的牛市。也就是说,A股市场大跌的同时又都是给在未来收益蓄力,如果投资者能够在市场下跌过程中把握机会,往往可以获取不错的收益。

以偏股混合指数基金为例,过往5次上证综指下跌至底部位置时,偏股混合基金指数在后市一年、三年或者更长时间维度下均展现了较好的盈利效应。

结果固然是美好的,通过买在市场的周期最低点实现未来预期收益的最大化。但可惜的是,准确预测市场底部和判断未来市场走势一样困难,市场短期的涨跌我们难以预料,市场下跌到什么点位,我们同样难以精准算出,所以底部点位真正出现的时候,却极少有人能真正猜中并热烈拥抱它,即使被投资者誉为“股神”的巴菲特,或许也并非可以做到对市场底部精准预测。

1973年美国经济衰退和通胀同时发生,美股市场大幅下跌,极度悲观的气氛笼罩了市场。其中“华盛顿邮报”的股价随着一路暴跌,巴菲特在1973年上半年,投入1062.8万美元,买入华盛顿邮报467150股。具体投资华盛顿邮报的原因,巴菲特在1985年的致股东信中提及到:他认为华盛顿邮报的内在价值是4到5亿美元,而当时的市值只有1亿美元。

然而巴菲特并没有精准买在市场底部。1974年,道琼斯指数及标普500指数进一步下挫,华盛顿邮报的市值也从1亿美元跌至8000万美元,直到1976年底 ,华盛顿邮报的股价才回到巴菲特买进时候的价位。

市场的非理性告诉我们,市场高位有可能更创新高,而市场低位也可能更低。市场下行期间底部位置作为盘中交易的某一市场点位或者某一特定时间点,想要精准掌握是不切实际的,往往最低的价格以及产生最低价的时间只有事后才能知道,而被认为最应该入场的那一个市场低点,往往也是后视镜效应下才存在的“绝佳机会”。

A股市场高波动的环境之中,低位布局往往是追求更优风险收益比的重要一点。而关于“市场底部”,或许我们更应具备的是“区间思维”而非“拐点思维”,即将市场的底部视作一个区间,并非单一的点位或者时间。虽然这个区间持续的时间是模糊的,但是在这样的模糊的时间段里积极布局长远来看或许是正确的。

以2008年熊市为例,A股市场大幅下跌并持续低迷表现接近一年时间,上证综指期间内持续震荡。相信如果我们置身于08年市场环境之下,仍然无法准确判断市场探底的具体时间及点位,但即使没有实现精准抄底,而在大跌后处于相对低位进行布局,又会有怎样的表现?

按照对偏股混合型基金指数进行回测可以发现,5次不同底部区域的布局未来一段时间的收益表现不尽相同,但拉长时间看,偏股混合型基金指数至今都可以获取不小的超额收益。

实际上,作为普通投资者,我们更有机会把握的往往是以上可能的价值区间。我们事前并不清楚底部在哪儿,但是我们可以有一个模糊的、正确的评价,何时是相对低位,何时是相对高位, 在相对低位的区间里逐步买入,耐心持有等待上涨。

这个方法看上去很模糊,也不怎么高明,但长期却是正确有效。

巴菲特曾说过:“模糊的正确远胜于精确的错误。”每一次重大危机中,当巴菲特买入时,刻意寻底的市场经常都会讥笑他“买高了”或“被套了”,但他从不会为此气馁沮丧而始终坚持自己的判断,因为他知道精确的底部根本无法预测得出,他所选择的是一个“模糊的正确”。

最后,实际上巴菲特在1973年买入华盛顿邮报之后,这笔1000万的投资12年后(1985年)变成2.2亿,成为巴菲特最成功的投资之一。

风险提示:本材料中的观点和判断仅供参考,不构成投资、法律、会计或税务的最终操作建议或实际的投资结果。本基金管理人不保证其中的观点和判断不会发生任何调整或变更,且不就材料中的内容对最终操作建议做出任何担保。投资有风险,入市须谨慎。基金产品由基金管理公司发行与管理,销售机构不承担产品的投资、兑付风险管理责任。